тройное дно в трейдинге что значит

Двойное дно и тройное дно: критерии и торговля

Добрый день, читатели блога о трейдинге. Двойное дно относится к широко применяемым фигурам технического анализа и зарекомендовало себя как достаточно надежный и прибыльный паттерн. Тройное дно – это схожая модель, но на графике она появляется на порядок реже, хотя по информативности не уступает предыдущей. На этой странице мы разберем условия формирования фигур тройное и двойное дно, а также способы и особенности их торговли.

Каким критериям отвечает тройное и двойное дно

Как двойное дно, так и тройное дно являются разворотными фигурами, возникающими в основании нисходящего тренда, и сигнализирующие о его возможном переходе в восходящий. Данные паттерны представляют собой перевернутое отображение моделей тройная и двойная вершина. И хотя между ними радикальных отличий нет, все же давайте рассмотрим условия формирования тройного и двойного дна, чтобы не возникало чувства незавершенности.

Мы получили пять конкретных правил для двойного дна, а также тройного дна. Главное, что нужно учитывать – это наличие явного нисходящего тренда. Рано или поздно он завершиться и возможно основным указателем на это станет именно модель двойное дно или тройное дно.

Как торговать тройное и двойное дно

Обычно трейдеры применяют два способы: либо торгуют пробой, либо откат. Данные фигуры являются бычьими, то есть мы ожидаем после их появления восходящего движения. А так как бычий тренд дает откаты цены назад к уровню намного чаще, чем медвежий, то вы можете сосредоточиться только на торговле откатов. Такой тип трейдинга менее рисованный и позволяет использовать максимально близкие стопы.

Советы

На странице «Фигуры технического анализа» есть несколько рекомендаций касательно торговли разный графических моделей. Там вы найдете, как рассчитать целевой уровень для взятия прибыли, а также советы по отбору акций.

Заключение

Тройное и двойное дно являются сильными разворотными графическими моделями в основании. Они применимы на любом таймфрейме: от внутридневного до недельного. Бычий тренд, возникший, после фигуры двойное дно или тройное дно, поддерживается закрывающимися позициями продавцов, которые не рассчитывали на окончание падения цены. Так что все козыри в ваших руках. Блог о трейдинге благодарит за внимание. Будьте успешными!

Паттерны «Двойная вершина», «Двойное дно» и «Тройная вершина», «Тройное дно» на Форекс: учимся применять

Содержание статьи

Как видно из названия, данные фигуры формируются либо на вершине тенденции, либо у её основания. При этом, исходя из наблюдений за графиками, данные паттерны встречаются на всех таймфреймах и на всех видах графиков (японские свечи, бары и линейный график). Различие по временным интервалам заключается только во времени формирования паттерна и времени его отработки.

Данная категория паттернов технического анализа относится к разворотным — это значит, что отработка сигнала, как правило, приводит к развороту существующей тенденции или, в крайнем случае, к глубокой коррекции цены.

Теперь разберём подробнее эти технические фигуры, рассмотрим, как они формируются и как их использовать в торговле.

Правила формирования паттернов «Двойная вершина», «Двойное дно» и фигур «Тройная вершина», «Тройное дно»

Начнём с принципов формирования разворотных паттернов.

Двойная вершина

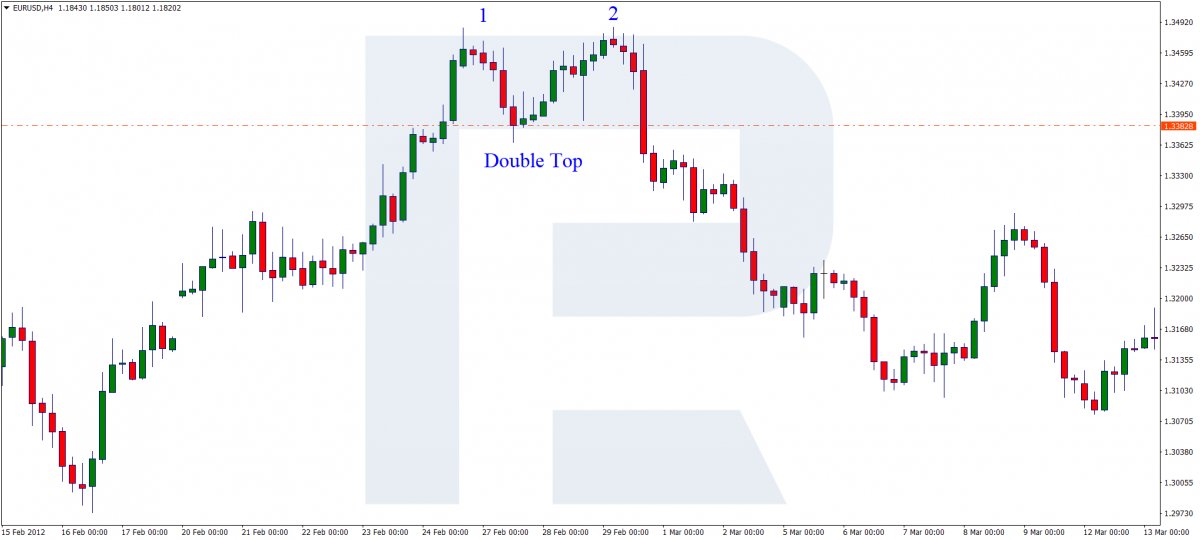

Паттерн «Двойная вершина» обычно формируется на пике восходящей тенденции. Чем старше таймфрейм, тем надёжнее фигура (это касается всех фигур, рассматриваемых в этой статье). При этом отработка сигнала может произойти на всех временных интервалах, включая М1, М5 и так далее.

Паттерн «Двойная вершина» выглядит как два максимальных значения, сформированных друг за другом. Теоретически, покупатели загоняют цену в максимальные значения, и далее часть из них начинает фиксировать позиции, тем самым снижая котировки. В это время некоторые опоздавшие участники рынка также вступают в игру, и цена вновь поднимается к тому же значению.

Два пика паттерна необязательно должны совпадать пункт в пункт, но визуально они выглядят как две вершины горы. Далее первые покупатели начинают фиксировать прибыли, в следствие чего цена начинает снижение, и второй волне ничего не остаётся, кроме как закрывать сделки в убытке или минимальной прибыли.

В итоге, котировки снижаются, и существующая тенденция меняет своё направление. Уровнем поддержки в данном случае будет минимальное значение, сформированное между двумя вершинами. Это отправная точка для торговли и расчёта потенциала сделки. Но о точках входа немного позже.

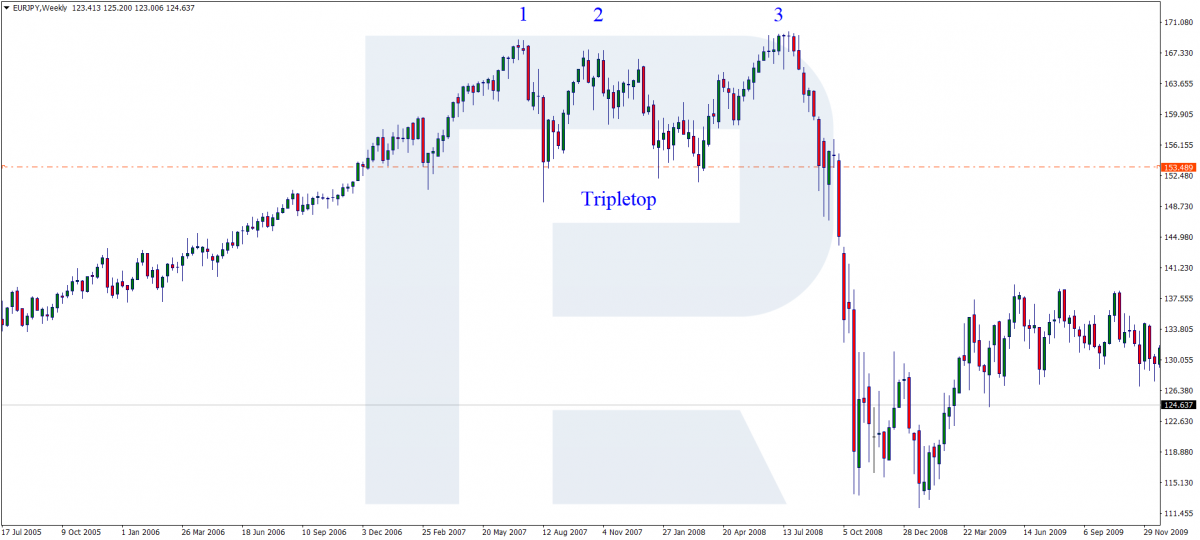

Тройная вершина

Паттерн «Тройная вершина» — это немного модифицированная версия паттерна»Двойная вершина». На практике она формируется таким образом: после сформированных двух вершин в рынок вливается ещё одна группа покупателей, которые надеются спровоцировать дальнейший рост котировок и заработать на этом. И действительно, котировки в этот момент поднимаются до максимумов и могут обновить предыдущие максимальные значения, но на этом всё и заканчивается.

Первая волна покупателей обладает большей критической массой (больше объём открытых позиций на покупку), в связи с чем котировки при закрытии ордеров начинают снижаться, тестируют уровень поддержки и далее, ломая восходящую тенденцию, формируют нисходящий тренд. Глядя на графики в истории, можно отметить, что такое происходит не всегда, и тенденция может сменить своё направление и без формирования разворотных фигур.

Двойное дно

Паттерн «Двойное дно» формируется в зеркальном отражении от двойной вершины. Выглядит она как два последовательных минимальных значения, образованных через небольшой промежуток.

Принцип формирования заключается в следующем: продавцы правят рынком и толкают котировки вниз, открывая большое количество ордеров на продажу. Достигнув определённого значения, некоторые медведи начинают фиксировать позиции, и цена формирует откат.

Далее вторая волна продавцов, надеясь заработать, вступает в игру, но когда цена достигает минимальных значений, остатки продавцов из первой волны закрывают оставшиеся позиции, и котировки начинают рост.

Тройное дно

Формирование паттерна «Тройное дно» происходит по похожему принципу, как и «Тройная вершина». После формирования второго дна в игру вступает ещё одна группа продавцов и пытается заработать на падении цены, при этом объёмов продаж у них оказывается недостаточно, и цена начинает рост.

При достижении ценой уровня сопротивления у трейдеров второй и третьей волны на открытых позициях, как правило, убыток, и в итоге им ничего не остаётся, как закрыть свои позиции. В результате этого котировки, протестировав уровень сопротивления, начинают рост и меняют существующую тенденцию.

Как торговать паттерны»Двойная вершина» и «Двойное дно»

Нам осталось разобрать только условия входа в сделку по данным фигурам.

Двойная вершина

Учитывая, что вершина говорит о развороте восходящей тенденции, сделки открываются на продажу. Трейдеры, которые торгуют агрессивно, могут открыть продажу ещё на стадии формирования второй вершины, что, на мой взгляд, не всегда оправдано с точки зрения рисков.

Наиболее подходящий вариант — это консервативная торговля. Продажа осуществляется после пробоя ценой уровня поддержки и желательно, чтобы свеча закрылась под этим уровнем. В этом случае, есть шансы, что паттерн начинает отработку, и третьей волны покупателей не будет.

Стоп Лосс выставляется за максимальное значение по фигуре. Несомненно, это достаточно большое значение, и для некоторых случаев оно не будет соответствовать правилам мани-менеджмента. В таких ситуациях лучше не использовать данную группу паттернов в торговле.

Потенциальная прибыль рассчитывается из расстояния от уровня поддержки до максимального значения (вершины) и будет потенциалом для Тейк Профита. В идеале, лучше использовать 60%-80% от высоты паттерна.

Двойное дно

Учитывая, что «Двойное дно» формируется внизу нисходящей тенденции, сделки открываются на покупку. Алгоритм следующий: по достижению ценой второй раз уровня сопротивления (в идеале, свеча закрывается выше него) открывается сделка на покупку.

Стоп Лосс выставляется за минимальное значение, Тейк Профит рассчитывается на основании высоты фигуры. Лучше, также как и с Двойной вершиной, в расчёт брать 60%-80% от высоты фигуры.

Как торговать паттерны «Тройная вершина» и «Тройное дно»

Тройная вершина

Торговля по паттерну «Тройная вершина» строится точно также, как и по «двойной», с той лишь разницей, что вход в сделку осуществляется после формирования третьей вершины и достижения ценой уровня поддержки. Расчёты Стоп Лосса и Тейк Профита идентичны паттерну «Двойная вершина».

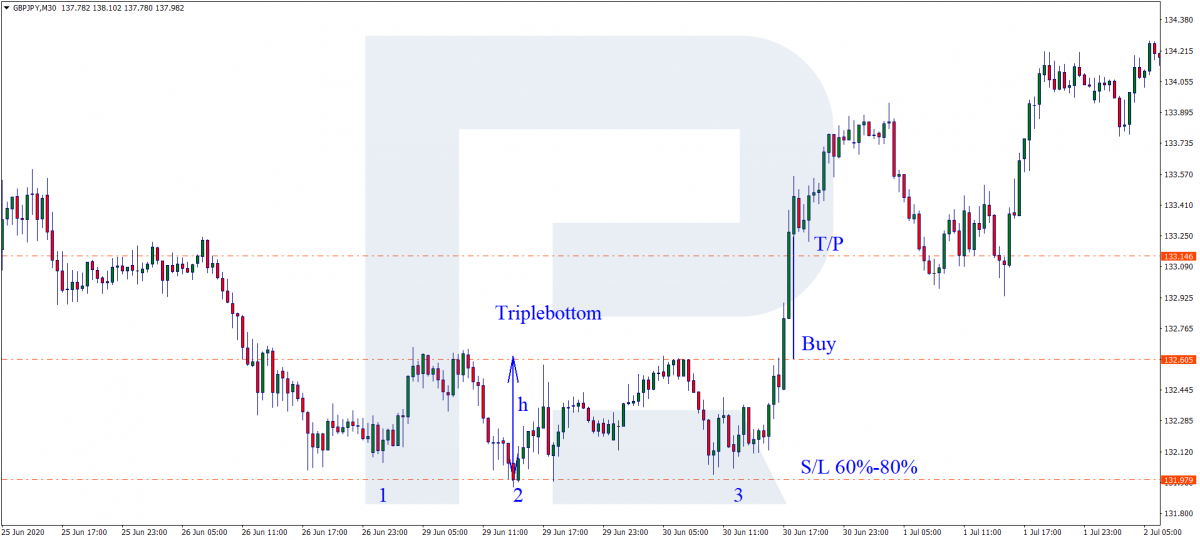

Тройное дно

В случае с паттерном «Тройное дно» точка входа на покупку будет находиться в том месте, где цена пробьёт уровень сопротивления. Открывать позицию можно после того, как свеча закроется выше уровня сопротивления. Стоп Лосс и Тейк Профит рассчитываются аналогично паттерну «Двойное дно».

Заключение

Паттерны «Двойное дно» и «Тройное дно», а также паттерны «Двойная вершина» и «Тройная вершина» нечастые гости на графиках, но, тем не менее, в умелых руках они могут принести трейдеру хорошую прибыль. Прежде чем приступить к торговле по данным фигурам необходимо внимательно изучить графики и условия формирования разворотных паттернов.

Принцип формирования у всех одинаковый, но на разных инструментах фигуры визуально могут отличаться. При выборе таймфрейма для торговли необходимо учитывать, чтобы Стоп Лосс был в пределах ваших правил риск-менеджмента.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Фигура «Тройное дно» в техническом анализе рынка

Тройное дно в техническом анализе является фаворитом среди трейдеров и аналитиков, из-за его высокой степени надежности. Хотя и сравнительно редкий, тройное дно — это сложный длительно формирующийся рисунок, который обеспечивает прочную основу для создания эффективной торговой стратегии, как на фондовом, так и на валютном рынке. Способность идентифицировать эту фигуру позволяет терпеливому инвестору максимально использовать каждую такую возможность.

Разыскивая тройное дно при техническом анализе на валютном рынке, ищите график, который показывает сильную тенденцию к понижению, длящуюся, по крайней мере, несколько месяцев. Чтобы сформировать этот паттерн, цена сначала достигает нового нижнего уровня перед тем, чтобы быть вновь чуть поднятой вверх спекулянтами, играющими на повышение. Цена еще два раза достигнет этого же минимума в течение нескольких недель или месяцев, причем происходить это будет на фоне уменьшающегося объёма. В итоге график сформирует контрольные три дна.

После формирования третьего дна ищите восходящее резкое движение цен, выдвигающее цену выше самого верхнего уровня фигуры на фоне повышения объемов. Если это происходит, значит, спекулянты, играющие на повышение (быки), наконец берут руль в свои руки. Жизненно важно, чтобы цена превзошла этот уровень сопротивления. Если этого не происходит и цена откатывается назад в сторону линии поддержки, значит, фигура не сработала и открывать позицию не рекомендуется.

Стратегия торговли: Как использовать фигуру на практике

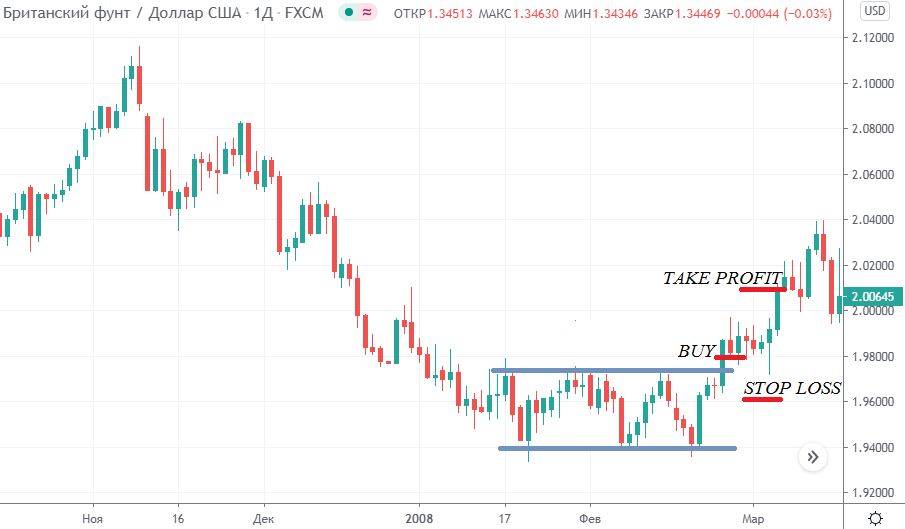

Оптимальные точки входа и выхода можно легко определить с помощью данной модели. Предположим, что пара GBP/USD находясь в сильном понижательном движении, сформировала фигуру тройное дно с минимумом (линией поддержки) на уровне 1,94 и максимальным подъемом до уровня 1,975 (линия сопротивления).

После формирования третьего дна, готовьтесь к покупке, установив лимит-ордер BuyStop на 1.98 или чуть выше (подробнее о типах ордеров читайте в статье «Типы ордеров на Форекс»). Использование этого ордера гарантирует, что длинная позиция откроется только в том случае, если цена превзойдет лимит 1.975.

Установите стоп-лосс чуть ниже этого уровня, например, на отметке 1.96. Стоп-лосс необходимо устанавливать в обязательном порядке, он гарантирует, что в случае неудавшейся фигуры, вы не понесете убытков больше запланированных.

Целевая цена для этой фигуры может быть определена путем сложения цены прорыва и высоты фигуры. В этом примере целевой ценой будет 1.975 + (1.975 — 1.94)=2.01. Значит, ордер тейк-профит надо ставить на уровне 2.01.

Двойная вершина и дно, тройные паттерны

В этом эпическом уроке все наше внимание будет уделено двойняшкам и тройняшкам. Говорят что тройничок хорош не только для электричества, но и для кое-чего другого (хорошо когда жена не читает, да, ололо, переводчика на мыло).

И начнем мы наше восхождение к пику теханализа с двойных вершин.

Двойные вершины

Двойная вершина — это два ценовых максимума, что образуются после сильного тренда. Разделяются они такой себе ценовой долиной. Паттерн считается отработавшим, когда цена закрывается ниже линии «долины».

На рис. 8-1 показан классический пример такого паттерна.

В книге «Profits and the Stock Market» товарищ H.M. Gartley дал двойной вершине такое определение, как:

«Две неудачных попытки пробить зону предложения с последующим разочарованием и существенным падением цены»

Ключевая характеристика такого паттерна состоит в том, что вторая вершина формируется с существенно меньшим объемом, нежели первая. При этом обе вершины могут появиться на одном ценовом уровне, однако, бывает и так, что вторая вершина чуть выше или ниже. Падение цены с первой вершины обычно сопровождается уменьшением объемов.

Вновь и вновь напоминаю, что:

Технический анализ — не строгая научная дисциплина, а осмысление битвы между продавцами и покупателями с точки зрения здравого смысла

В книге «Technical Analysis of Stock Trends» авторы Edwards и Magee указывают на один забавный фактик. Двойные вершины очень часто «выявляются» абсолютными новичками в техническом анализе, причем куда чаще, чем другие паттерны. По мнению авторов, лопоухие нубасики в большинстве случаев банально «определяют» эти вершины еще до того… как они сформировались! Что абсолютно фатальная ошибка.

В реальности же настоящие двойные вершины встречаются чрезвычайно редко. Однако — с двойным дном ситуация ровно противоположная. Когда я готовился к написанию этой книги и проводил обширные исследования, то на более чем 10-летних графиках мне крайне редко попадались реальные примеры именно двойных вершин.

Edwards и Magee также отдельно отмечали, что многие паттерны лишь выглядят как двойные вершины. Затем они неизбежно трансформируются в другие паттерны, которые чаще указывают на продолжение тренда, а вовсе не на его разворот. По их мнению, ключевым моментом тут является время, разделяющее обе вершины.

Если они сформировались на дневных графиках, скажем, в течение 1 недели, это скорее всего закончится формированием консолидирующей фигуры, такой как прямоугольник. И хотя железобетонных правил тут не существует, по их мнению реальные двойные вершины должны быть разделены более чем месяцем, а «долина» должна представлять собой падение на 15-20% с вершины.

И хотя эти правила достаточно условные, период времени тут более важен, нежели долина в процентах. Следовательно, если две вершины разделяются 2 или 3 месяцами, вершинам требуется менее «глубокая» долина, нежели при их формировании в течение 1 месяца. Все это актуально для дневных графиков.

Для месячных или часовых такие правила не актуальны, поскольку зависят от относительных значений для выбранного таймфрейма. Поэтому можно использовать другое правило. Взять правило месяца и переосмыслить его со свечами. Одна торговая неделя — это примерно 20 свечей. Соответственно, получается 20 недель для недельного графика и 20 часов для часового.

Какой бы ТФ вы в итоге не выбрали, паттерн должен указывать на то, что этап долины занял достаточно времени. И когда цена начнет приближаться ко второй вершине, многие будут ждать продолжение предыдущего тренда, поэтому вторая вершина нередко будет выше первой.

Психология двойной вершины

С психологической точки зрения, понять такой паттерн можно следующим образом. Первая вершина образуется по завершению сильного тренда. Объемы высоки, все настроены позитивно. Затем цены «внезапно» падают на сокращении объемов и воцаряется всеобщее уныние. За которым следует новый тренд. Цены вновь растут, быки входят в рынок и та мысль, которой они придерживались при первой вершине, для них еще более актуальна.

И тут, как интересно, вторая вершина формируется с меньшим объемом, нежели первая. Для технических аналитиков, это — медвежий фактор, покупатели менее заинтересованы, а цена растет больше из-за нехватки продавцов, а вовсе не потому что покупатели так уж активны. В результате цена вновь падает и пробивает линию долины.

На данном этапе формирование паттерна завершено и те, кто покупал на этих вершинах, потеряли свои денежки, превратившись из покупателей в бомжей продавцов.

Мысли вслух

Ранее я упоминал, что две вершины должны быть более или менее одинакового размера. Edwards и Magee тут предлагают правило 3% для дневных графиков. При этом вторая вершина, опять же, не должна быть существенно выше первой.

Логика тут вполне понятная. Вторая вершина в действительности усиливает провал — в данном случае, провал покупателей, которые так и не смогли решительно задвинуть цену выше первой вершины. Другими словами:

Если вторая вершина существенно выше первой, значит продолжение восходящих максимумов и минимумов все еще актуально

Кроме того, если цена уходит ниже долины, вторая вершина, что находится рядом с первой вовсе не отменяет правила, что:

Пробой ценовой долины вниз — сигнал на то, что начинается новая последовательность уже нисходящих максимумов и минимумов

Решающим же тут становится опыт и здравый смысл. Иногда могут помочь и различные индикаторы. Скажем, может попасться серьезная отрицательная дивергенция между осциллятором и ценой на второй вершине. Кроме того, сглаженный осциллятор может находиться в зоне перекупленности и затем развернутся вниз при формировании второй вершины.

По словам Edwards и Magee, обычные ценовые ориентиры для двойных вершин не подходят. Однако, как мне кажется, стандартный метод тут работает в полной мере. В конце концов, если мы определились с тем, что цена диктуется психологией участников рынка, а эмоции часто меняются пропорционально и последовательно, так почему бы расстоянию от наивысшей вершины и дном долины не быть ценовым ориентиром? Который мы проецируем вниз.

Поэтому, по моему мнению, максимальное расстояние между вершиной и долиной вплоть до точки пробоя вполне подходит в качестве такого ориентира, как показано на рис. 8-1 выше. Другими словами, метод использованный нами для прямоугольников и паттерна «голова и плечи» здесь вполне актуален.

Двойные вершины: рыночные примеры

На графике 8-1 показаны акции компании Jefferson Pilot и двойная вершина, что сформировалась в 1998 году. Тут не самый классический паттерн, где объемы высыхают на второй вершине, но он вполне нагляден.

У нас два ценовых всплеска, разделенных примерно 15% падением и разделенных 3 месяцами. Любопытно, что последующее падение достигло аж трех ценовых ориентиров. Если присмотреться, также можно заметить и то, что у каждой вершины была маленькая голова и плечи.

На графике 8-2 демонстрируется другая двойная вершина для индекса DJIA в 1930 годах.

Обратите внимание, что у вершины в июле-августе 1937 года был значительно меньший объем, нежели у вершины первой. После пробоя долины цены существенно снизились.

И вот так выглядит общая характеристика хорошего двойного паттерна — до и/или после его пробоя нередко наблюдается сильное и устойчивое движение цены.

Двойное дно

Движение цены у двойного дна ровно противоположно таковому у двойных вершин. Такие нижние вершины нередко формируются после сильного падения цены, а пример показан на рис. 8-2.

Первое дно сформировано на достаточно большом объеме, нередко на пике продаж. Затем цена немножко отвоевывает утраченное ранее и падает вновь туда, где уже побывала. Наконец, она пробивает уровень предыдущего отката и на этом паттерн считается сформировавшимся.

Как правило, на втором дне объемы очень низкие, особенно если сравнить с первым. Когда же цена пробивает уровень на повышенном объеме, это уверенный плюсик. Объемы вообще для двойного дна вещь элементарная как раз-два-три.

При этом описываемые объемные характеристики вовсе не являются обязательными, так как многие паттерны прекрасно работают и без них. Однако, если вам попалось такое поведение объемов, значит вероятность успешной сделки будет существенно выше.

Обычно второе дно всегда выше первого, но если они находятся на одном уровне или второе дно даже чуть глубже первого, ничего страшного, паттерну это не помешает.

Психология двойного дна

Большинство паттернов в виде двойного дна образуются после сильного и резкого падения цены. Поэтому первый, обычно весьма шустрый, отскок объясняется недостатком давления со стороны продавцов и паникой, что там у них царит, когда они резко закрывают шорты для покрытия («покрытие шортов» — в акциях вход на понижение делается не как в форексе; акции берутся взаймы и затем выкупаются по низкой цене обратно, чтобы вернуть тому, кто их одолжил — брокеру; соответственно, если народ массово закрывает позиции — происходит крупный выкуп акций с рынка — паника — и цена взлетает вверх, прим. Бингуру).

Чем больше объем на первом дне, тем меньше продавцы влияют на рынок. Когда все шорты покрыты, а краткосрочные спекулянты зафиксировали прибыли, цена вновь начинает падать. Однако, поскольку медведи получили только что жестокий урок, они не так охотно работают на понижение, а значит и давление продавцов уже не столь велико (отсюда и малые объемы на втором дне).

Другая причина более прозаична — большинство пессимистов уже продали акции на первом падении, на что они были весьма мотивированы. Поэтому второе падение — это в первую очередь результат нехватки покупателей. Когда цена подходит по второму дну, объемы нередко падают буквально в ноль. Это показатель распроданного рынка, в отличие от перепроданного.

На Уолл Стрит есть одна старая мудрость:

«Никогда не шортите скучный рынок»

Она в полной мере подходит для второго дна. Истощение активности указывает на то, что баланс между покупателями и продавцами практически абсолютен, поэтому любое, самое мельчайшее событие может кардинально повлиять на цену. На данном же этапе большинство плохих новостей было учтено, а все продавцы уже отстрелялись, поэтому цене остается последнее направление — вверх.

Финальный пробой последнего отката запускает затем целую серию растущих максимумов и минимумов и выясняется, что новый рост — дело серьезное, а вовсе не отскок дохлой кошки (как это ни забавно, но живодерский термин «dead cat bounce» вполне официален и означает ситуацию, когда акции сильно падают, затем временно растут и падают вновь, еще сильнее; прим. Бингуру).

Двойное дно: примеры с рынка

На графике 8-3 показано двойное дно у акций Lockheed Martin. Отметим что, как и у большинства примеров, до формирования паттерна цена падала резко и уверенно.

Паттерн тут классический — скажем, на первом дне объемы значительно выше, чем на втором. Второе же дно демонстрирует небольшую обратную голову и плечи (выделено пунктиром). Заметен и контраст между резкими, нервными движениями цены в ноябре и куда более сглаженной и спокойной ситуацией в феврале, что также характеризует двойное дно.

На графике 8-4 показаны акции компании Nvida (нет, это не опечатка. За тикером NVIDA:AU скрываются акции компании SportsHero. Всегда внимательно смотрите на тикер — весьма распространены ошибки, когда люди ошибочно покупают акции абсолютно левых компаний, путаясь буквально в одном символе; прим. Бингуру).

Тут тоже классическое двойное дно и по цене, и по объемам. До него цена резко падает, далее успешный тест первого минимума на легком объеме и затем пробой вверх. В день, когда цена завершает паттерн, объемы расширяются. Все почти идеально, кроме того, что между двумя минимумами прошло не так уж много времени.

На графике 8-5 можно полюбоваться на акции Mercury Intract, где двойное дно совсем другого типа.

Во-первых, второе дно существенно выше первого. Однако, по объемам все сходится — большой на первом дне и меньший на втором, плюс рост объемов на пробое. И вновь обратите внимание, как цена еле-еле шевелилась в первые 5 дней после формирования второго дна.

Это уже описанный идеальный баланс между продавцами и покупателями. Поэтому когда объем расширился, цена просто-таки выстрелила вверх.

Китайское двойное дно

Если цена резко растет со второго дна, покупать сразу на пробое достаточно рискованно, поскольку зачастую единственная вменяемая поддержка, где можно поставить стоп, находится под вторым дном.

Подобная ситуация и показана на рис. 8-3.

Впрочем, при формировании второго дна цена нередко падает, сдерживаемая трендовой линией сопротивления (рис. 8-4).

Когда цена пробивает такую линию тренда, подобный сигнал достаточно часто указывает на то, что паттерн будет завершен и цена пробьет сопротивление.

На графике 8-6 для акций UST как раз показан хороший пример.

Мы видим объемный паттерн 1-2-3 вместе с медленным, но уверенным падением, что сдерживается пунктирной линией тренда. Когда цена эту линию пробивает, начинается сильный рост.

Если линия идет под достаточно крутым углом, как в данном случае, рост цены может быть чрезвычайно энергичным. Отметим и весьма низкий риск, который измеряется расстоянием от раннего пробоя до зоны чуть ниже второго дна.

На графике 8-7 для акций MBNA линия тренда даже еще более «мучительная», однако, выглядит она более пологой, нежели на предыдущих графиках.

И наконец, на графике 8-8 для компании Williams можно полюбоваться на еще одно китайское двойное дно.

На этот раз цена неплохо поднялась, но куда более спокойно. Когда же она пробила августовский максимум, так сформировалась обратная голова и плечи, где левое плечо появилось в августе, второе дно — это голова, а правое плечо нарисовалось в феврале 2003 года.

Если, кстати, добавить снизу еще одну линию, получится восходящий треугольник, описанный в следующей главе. Собственно говоря, не так важно, как это все называется. Важно лишь то, что к июню 2003 года паттерн отлично отработал.

Прямоугольное двойное дно

Прямоугольное двойное дно — это такая разновидность дна китайского. Первое дно формируется на очень резком, буквально паническом падении цены. Затем цена отскакивает и уходит в торговый диапазон, обычно прямоугольник.

Этот диапазон заседает над предыдущим минимумом, образованном на панике, и выглядит как классический прямоугольник или такая себе платформа. Когда платформа пробивает, паттерн считается завершенным.

Пример этой концепции показан на рис. 8-5.

Ну а рыночный пример на графике 8-9 для компании Sysco.

Как правило, стоп размещается под линией поддержки сразу под прямоугольником, в данном случае, можно прямо под менее рискованным минимумом, что сформировался в январе 2002 года. Если же вход делала на пробое пунктирной линии, то стоп можно разместит под линией, что формирует дно прямоугольника.

На втором примере для компании Albertson’s (график 8-10) часть прямоугольника вполне засчитывается как обратная голова и плечи. Риск для такой сделки составил бы около 10%.

Двойное дно как консолидирующий паттерн

Время от времени вам будет попадаться двойное дно в консолидирующем паттерне, как на графике 8-11 для компании Keycorp.

В данном случае часть паттерна — это голова и плечи (пунктирная линия слева), которая быстро завершила свое существование после формирования двойного дна с небольшой обратной гип (вторая пунктирная линия).

Когда двойное дно не работает

Как и все другие паттерны, у двойного дна случаются ложные пробои. Обычно это происходит при медвежьем рынке, когда пробой выступает как сигнал против тренда.

Примером можно полюбоваться на графике 8-12 для акций KB Home.

На момент пробоя все выглядело как обычно — паттерн указывал на разворачивание тренда. Однако, проблема была в том, что он сформировался ближе к концу медвежьего рынка. В данном случае, определить провал паттерна было просто — когда цена пробила пунктирную линию сопротивления вниз.

С такого входа хорошее соотношение Риск/Прибыль было не выжать в любом случае, поскольку расстояние между зоной пробоя ($16) и зоной чуть ниже второго минимума ($14) составляло риск в 18%, что очень много.

Рваное двойное дно («счастливая семерка»)

А вот это весьма необычный паттерн, который определяется волнами и тем, как они взаимодействуют с максимумами и минимумами, в отличие от линий трендов.

Пример показан на рис. 8-6.

Паттерн можно разделить на 7 волн, отсюда и его название «счастливая семерка». При этом 4 волны входят в первое дно и 3 — во второе, что на рисунке отображается пунктирными линиями. С первого дна цена уходит достаточно уверенно, а три волны формируют растущие максимумы и минимумы. Четвертая волна разбивает этот паттерн, уходя ниже предыдущего минимума — это как раз и есть «рваная» часть паттерна.

Однако, сильным сигналом это не будет, поскольку растущие максимумы остаются в деле. Следующие три волны спасают положение, поскольку обновление минимумов возобновляется. Наконец, паттерн завершается на 7й («счастливой») волне в точке Х. Второй, еще более сильный сигнал формируется, когда цена уверенно пробивает максимум 3й волны (точка Y) и уходит вверх.

… и на графике 8-14 для акций Intel.

У Electronic Data вообще формируется разворотная голова и плечи, поскольку горизонтальная линия тренда почти дотягивается до сентябрьского максимума. Что, впрочем, особой роли не играет, поскольку простого следования «счастливой семерке» было бы вполне достаточно. На графике же Intel двойное дно проявлено более четко.

Такие паттерны встречаются не очень часто, но уж коли они образовались, соотношение Риск/Прибыль у них превосходное. При этом лучшее место для захода в лонг (см. рис. 8-6 выше) это точка X. Если волна 7 не очень длинная, тогда стоп-лосс можно воткнуть прямо под дном 6й волны.

Тройные вершины

Двойные вершины нередко переходят в тройные, четверные или даже еще более сложные структуры.

Пример тройной вершины показан на рис. 8-7.

Для работы со всеми такими паттернами важно измерить расстояние между максимумом и минимумом, после чего спроецировать его с линии шеи, как мы с вами уже делали не раз.

Вообще, тройную вершину часто путают с головами и плечами, не говоря уже про вершины прямоугольников. Так что убедитесь в том, что наивысший проход цены не является центральным, поскольку так будет классическая голова и плечи. Если же между тремя вершинами нет существенной разницы, такой паттерн вообще сформирует прямоугольник.

По сути, все три таких паттерна представляют собой, плюс минус, горизонтальный диапазон, где продавцы и покупатели воюют на равных. Когда же линия поддержки любого из паттернов пробивается, его формирование завершено.

В идеальном варианте на третей вершине падают объемы — прямо как на графике 8-15 для акций NCR.

Также обратите внимание, как подскочили объемы на падении цены, что указывало на повышенное давление со стороны продавцов, а не из-за отсутствия покупок, что есть большая разница. Таким образом общий медвежий тренд был весьма очевидным.

Тройное дно

Как и тройные вершины, тройное дно состоит из трех последовательных минимумов (рис. 8-8).

Все три максимума при этом можно объединить горизонтальной линией, а завершается паттерн пробоем вверх. Объемы обычно выше на первых двух и падают на третьем.

Пример показан на графике 8-16 для акций Mellon Financial.

И вновь объемы сильны на минимумах в августе и сентябре, но сильно проседают на последнем октябрьском минимуме.

Подведем итоги

Двойная вершина

Двойное дно

Тройная вершина

Тройное дно

Мы жестоко расправились с вершинами и впадинами, а на очереди у нас любимка любого трейдера, будь он пьян или трезв, суров или мягок.

Это, конечно же, их величества треугольники, которые так любят…и так ненавидят. Причем одни и те же люди. Ой, что-то будет.