трейдинг что такое маржа

Что такое маржинальная торговля на бирже, её плюсы, минусы и риски

На бирже можно торговать не только на свои средства, но и на заемные. Что для этого нужно и как организована маржинальная торговля на фондовом рынке, расскажем далее.

Как работает маржинальная торговля?

Итак, основной смысл работы маржинальной торговли: покупка какого-либо товара на сумму, большую, чем располагаешь, или вообще без расходования своих денег. Можно продать чужой актив и получить прибыль.

Понятие маржи и ее виды

А на фондовой бирже под маржой понимают залог или блокируемую для сделки сумму средств на счету трейдера.

Цена товара * количество реализованного товара-затраты на товар * количество товара.

Как работает кредитное плечо?

Размер кредитного плеча устанавливает брокер.

Что такое маржин колл?

Плюсы маржинального кредитования

Российский фондовый рынок широко использует маржинальное кредитование. В этом есть значительные плюсы для инвесторов:

Риски при маржинальной торговле

Наряду со значительными преимуществами, маржинальная торговля имеет крупный недостаток в виде риска для потенциальных инвесторов. Вероятность возникновения рискованной ситуации увеличивается пропорционально сумме кредитного плеча, взятого для совершения сделки. Учитывайте рыночные риски потери денег из-за ценовых колебаний, а также риски по кредитным ставкам, установленным брокером.

Отличительной чертой маржинальной торговли есть риск не просто потерять свои накопления, но и оказаться должным брокеру.

Инвестировать на различных биржах достаточно просто опытным игрокам, но у начинающих трейдеров, не имеющих крупных сумм, часто возникают трудности. При грамотном управлении капиталом и позициями маржинальная торговля предоставляет широкие возможности к преумножению личного капитала.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

Словарь

При маржинальной торговле инвестор фактически берет на осуществление сделки кредит под залог. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Маржинальная торговля изначально предполагает двойную сделку. Если инвестор пользуется кредитом под покупку актива, то для исполнения кредита необходимо будет осуществить продажу этого актива. Таким образом маржинальная торговля используется преимущественно в рамках спекулятивной стратегии на рынке. Инвестор берет деньги на то, чтобы купить актив, а потом продать его и получить прибыль.

Чем отличается маржинальный кредит от обычного

Логичный вопрос, в чем отличие маржинального кредита от обычного. Ответ — в цели кредита и величине залога. Маржинальный кредит предполагает однозначное использование заемных средств — совершение биржевых сделок по покупке и продаже биржевого актива. Из такого назначения кредита происходит и величина залога.

Любой банк, выдавая кредит, берет в виде обеспечения актив, способный покрыть возможные убытки банка. Например, при ипотечном кредите залогом является объект недвижимости, который зачастую стоит даже больше, чем вся сумма кредита. Под кредиты для предпринимателей можно предоставить в залог часть бизнеса. Автокредиты предполагают залог в виде автомобиля. При маржинальном кредитовании брокер рискует только частью стоимости актива, на которую может измениться его стоимость. Поэтому в качестве залога инвестору требуется внести не всю стоимость актива, а только его часть — маржу.

За пользование маржинальным кредитом, как и в случае с классическим займом, нужно платить. Даже при меньшем залоге в виде собственных средств инвестор все же должен будет внести проценты.

Что такое кредитное плечо

Из-за того, что залог значительно меньше суммы кредита, возникает эффект финансового рычага или кредитного плеча. Кредитным плечом называют разницу между своими средствами, предоставленными в качестве маржи, и заемными средствами. Чем больше эта разница — тем больше плечо. Размер плеча выражается пропорцией. К примеру, инвестор хочет купить ценных бумаг на ₽500 тыс., но при этом собственных средств у него всего ₽100 тыс. Он может обратиться к брокеру за плечом 1:5.

Для чего используют кредитное плечо

Есть два основных метода применения маржинальной торговли:

Справка. В операциях для ликвидации кассового разрыва нередко используется отложенный ордер с кредитным плечом. Это значит, что трейдер заранее предполагает, что готов купить ценную бумагу по определенной цене. Он устанавливает на эту бумагу отложенный ордер, и в момент, когда цена бумаги доходит до нужной отметки, происходит сделка с использованием заемных средств. Тогда же трейдер продает имеющиеся у него в наличии бумаги, чтобы погасить займ.

Как получить маржинальный кредит

Как и с обычным кредитом, маржинальный кредитор оценивает своего заемщика и принимает решение, какой размер займа ему выдать. Для этого используются два показателя:

Клиент с повышенным уровнем риска — инвестор, который открыл брокерский счет не менее полугода назад, торговал как минимум 5 дней и имеет на счете не менее ₽600 тыс. Таким опытным игрокам будет доступно намного большее плечо. Высокий уровень риска можно получить и сразу, но если вы готовы сразу инвестировать много. В этом случае на счетах должно быть суммарно не менее ₽3 млн.

Таким образом сумма, на которую вы можете купить ценные бумаги, рассчитывается по формуле:

Ваши средства / Ставка риска бумаги

Например, у вас есть ₽100 тыс. рублей и вы хотите купить акции какой-то компании. Ставка риска у этой бумаги — 20%. ₽100 тыс. / 0,20 = ₽500 тыс. рублей. Это сумма, на которую вы сможете купить акции компании, включая ваш залог в размере ₽100 тыс. В этом случае ваше кредитное плечо составит 1:5.

Что такое маржин-колл

Всегда есть риск, что инвестор не захочет продавать активы (даже если их стоимость упала критически), в расчете на то, что в перспективе цена вырастет. Брокеры для таких случаев придумали защиту. Маржин-колл (Margin call) позволяет уведомить инвестора о том, что активы достигли определенной отметки. Каждый брокер может установить собственную отметку, чаще всего это процент от маржи.

Предупредительный звонок (а исторически маржин-колл и был звонком по телефону, от чего и получил свое название) не обязывает инвестора продавать активы. Это всего лишь способ обратить внимание на то, что ситуация принимает неприятный оборот. Инвестор может добавить денег на счет, чтобы довести сумму маржи к первоначальной, ждать роста активов или ждать, пока брокер объявит стоп-аут. Stop out дает возможность брокеру самостоятельно продать все или часть убыточных активов.

Как происходит расчет

Самый выгодный вариант маржинальной торговли — это однодневный. Именно его используют, чтобы прикрыть кассовый разрыв. Если инвестор пользуется заемными средствами всего один день и при первой возможности их возвращает — он не платит проценты. В остальных же случаях брокер устанавливает процент за пользование кредитными деньгами. Прежде чем применять плечо, лучше убедиться во сколько обойдется его использование.

При успешном развитии событий инвестор запрашивает кредитное плечо, покупает необходимое количество ценных бумаг, ждет, когда они вырастут в цене. Пока он ждет, на заемные средства начисляется процент. Как только инвестор видит, что актив вырос до нужной отметки, он его продает, возвращает плечо брокеру, ему остается его маржа и прибыль.

Что же происходит, когда ситуация оказалась неблагоприятной для инвестора и ценная бумага не оправдала ожиданий? Предположим, инвестор, имея свои ₽100 тыс., взял еще займ у брокера в ₽300 тыс. и купил акции в расчете продать по более высокой цене. Расчет не оправдал себя, акции упали. Инвестор продает бумаги, возвращает займ и проценты по нему. Но при этом инвестор теряет часть собственных средств из маржи, поскольку разница между покупкой и продажей, а также проценты, компенсируются именно из них.

Маржинальная торговля в short

Кредитоваться у брокера можно не только непосредственно деньгами, но и активами. Чаще всего кредит активами используется, когда инвестор хочет сыграть на понижение или открыть короткую позицию. В таком случае инвестор предполагает, что некий актив вскоре упадет в цене. Он занимает у брокера пакет этих ценных бумаг и продает их по текущей высокой цене. Когда актив действительно упадет в цене, как и предполагал инвестор, он покупает те же самые акции и возвращает их брокеру, оставив себе спекулятивную разницу.

Например, акции стоят ₽50 за штуку, но инвестор ожидает их падения. Он берет взаймы у брокера 100 акций компании и продает их за ₽5000. Дождавшись когда стоимость акций упала до ₽40 за штуку, он покупает те же 100 акций и возвращает их брокеру. Себе инвестор оставляет ₽1000 прибыли.

Плюсы и минусы, риски

Преимуществ у маржинальной торговли немало. Основное заключается в том, что инвестор может проводить операции на большие суммы, чем есть у него в наличии. Соответственно, и рассчитывает он на прибыль большую, чем мог бы, используя только свои средства.

Кроме того, маржинальная торговля позволяет использовать такие схемы для спекуляций как игра на понижение, что невозможно реализовать без кредитного плеча.

Наравне с плюсами, увеличение размеров позиций несет и соответствующие риски. Например, инвестор вложил ₽10 тыс., а благодаря плечу купил активов на ₽100 тыс. Тогда сумма прибыли и убытков будет исчисляться от ₽100 тыс. Из-за этого нет полного контроля над активами. Брокер может принудительно закрыть позиции, если они рискуют вывести его в убыток. Чем больше кредитное плечо, тем меньше гибкости предоставит брокер.

Не стоит забывать и про комиссии за использование заемных средств. Беспроцентное кредитное плечо предоставляется только в рамках одного торгового дня, в остальных случаях брокеру необходимо платить комиссию, которая будет уменьшать прибыль от сделок.

Что такое маржа на Форекс и как ее правильно рассчитать

С понятием маржа на Форекс сталкивается каждый трейдер, но мало кто понимает в полной мере, что это такое.

В этой статье мы подробно разберем, что такое маржа простыми словами и выясним, почему она так важна для успешной торговли.

Что такое маржа на форекс

Маржа встречается не только в трейдинге. Изначально это бухгалтерское понятие, означающее разницу между себестоимостью товара и его конечной ценой.

Но на Форекс это слово имеет несколько другое значение и если коротко, то его можно перевести как «залог».

Торговля на Форекс ведется лотами. Стоимость одного лота – сто тысяч долларов.

Огромная сумма для большинства трейдеров, поэтому брокерские компании, для привлечения клиентов используют кредитное плечо.

Это своеобразный кредит, дающий трейдеру возможность торговать на Форекс не имея многотысячного депозита, а для обеспечения ликвидности сделок используется залог. Та самая маржа.

Каждый раз, открывая сделку, на депозите замораживается некая сумма, которая является залогом, пока сделка открыта.

Зачем нужна маржа

Следует понимать, что как бы трепетно брокер не относился к своим клиентам, он в первую очередь коммерческая организация и не занимается благотворительностью.

Маржа – это еще один способ брокера обезопасить себя от потерь.

Брокер дает трейдеру кредит в виде плеча, но проиграть этот кредит невозможно, так как в качестве страховки выступает маржа.

В принципе, такое сотрудничество выгодно обеим сторонам: брокер привлекает клиентов, а трейдер получает возможность торговать, не вкладывая и не рискуя огромными суммами.

Нюансы в трейдинге, которые нужно знать о марже на форекс

Ни о какой благотворительности речи не идет, и в случае если торговля окажется неудачной, брокер не потеряет ничего, а трейдер потеряет сумму залога.

Существует еще несколько факторов, которые нужно запомнить:

Проблема в том, что многие начинающие трейдеры не до конца понимают значение маржи и увеличивают размер лота не задумываясь о последствиях.

Почему нельзя открывать сделку на весь размер депозита

Ошибка многих начинающих трейдеров заключается в незнании как рассчитать маржу на Форекс.

Как правило, это приводит к открытию слишком больших контрактов.

Если прогноз оправдается, депозит начнет стремительно увеличиваться, но при обратном раскладе он также быстро испарится.

Рассмотрим ситуацию с максимальным входом в рынок, то есть при использовании всех депозитных средств.

Вводные следующие: 1000 долларов на счете и плечо 1:100. Переводя заемные средства в реальные цифры, получаем 100 тысяч долларов. Как известно, один лот на Форекс стоит 100 тысяч.

Открываем сделку размером в один лот, и для ее обеспечения брокер блокирует маржу, которая как раз и составляет 1000 наших реальных средств.

То есть весь депозит заблокирован!

Теперь, колебание цены на один пункт в обратном прогнозу направлении приводит к тому, что на счете не хватает средств для обеспечения залога, и брокер автоматически закрывается сделку, так как напомним, терять свои деньги он не будет ни при каких обстоятельствах.

Конечно, если цена двинется в правильном направлении, это быстро разгонит депозит, но риски от такой торговли непомерно высокие и вероятность срабатывания неблагоприятного сценария куда больше.

Как рассчитать маржу

Перед тем, как посчитать маржу, необходимо усвоить, что все расчеты производятся в базовой валюте.

Каждый валютный актив состоит из двух позиций, например, пара EUR/USD. Здесь базовая валюта евро, соответственно один лот стоит 100 тысяч евро.

В паре AUD/USD базовая валюта австралийский доллар и так далее.

Кроме того, необходимо учитывать то, в какой валюте открыт депозит. Чаще всего это американские доллары, но если ваш счет открыт в евро, придется дополнительно учитывать соотношение цены евро к базовой валюте выбранного актива.

Формула расчета свободной маржи на Форекс

Открывая сделку в торговом терминале, система автоматически производит расчеты и выводит все данные на экран, но рассчитывать маржу необходимо до входа в рынок.

Здесь используется простая формула: размер лота, которым планируется вход, умножается на 100 тысяч, потом на стоимость базовой валюты актива по отношению к валюте депозита, и делится на размер кредитного плеча.

Ниже разберем на конкретный пример.

Необходимые данные для расчета маржи

Формула лишь на первый взгляд выглядит сложной. На конкретном примере все куда проще. Для начала определимся с вводными:

Теперь переходим непосредственно к цифрам.

Пример расчета маржи

Подставляя необходимые значения, получаем уравнение:

0,01(Лот)*100000(Размер контракта)*1,1370(котировка)/100(плечо) = 11,37(маржа)

То есть, открывая сделку согласно всем перечисленным выше условиям, на депозите будет заблокирована маржа в 11,37 доллара.

Уровень маржи

Еще один важный показатель – уровень маржи.

В торговом терминале он обозначается в процентах и отображает соотношение депозита к марже.

При открытой сделке этот показатель всегда плавает, так как расчеты производятся исходя из текущей цены актива.

Уровень маржи получают путем деления средств на маржу.

Используя приведенные выше вводные данные, получается: 1000/11,37*100=8795%

Как и в прошлых примерах, расчеты относительные, так как колебание цены при открытой сделке изменяет количество средств и уровень маржи, но изначальные данные при входе в рынок будут именно такими.

Калькулятор маржи

Как использовать маржу трейдеру

Теперь, разобравшись, что такое уровень маржи на форекс, необходимо поговорить о том, как это использовать в торговле.

Уровень маржи определяет степень риска. Чем ниже процент, полученный при расчетах, тем выше риск от открытых позиций.

В приведенном выше примере мы получили 8795%. Так как по условиям у нас открыта всего одна позиция, можем сказать, что размер нашего депозита более чем в 87 раз превышает залог.

Согласно правилам мани менеджмента, суммарный процент от всех открытых сделок не должен превышать пять процентов, то есть уровень маржи не должен опускаться ниже отметки 500%

Расчет максимального лота

Также маржа используется как средство расчета максимального лота.

Используя приведенные выше условия и устанавливая максимальный размер риска на уровне 5%, получаем следующую формулу:

процент от депозита в денежном выражении, умножаем на кредитное плечо. Это числитель формулы. Далее, курс базовой валюты умножаем на 100 тысяч. Это знаменатель. И теперь делим числитель на знаменатель.

В цифрах это выглядит следующим образом:

(50$*100)/(1,1370*100000)=0,04

То есть, максимальный лот, которым мы можем войти в рынок с соблюдением правил мани менеджмента – это 0,04.

Маржа составит 45,5 долларов, а ее уровень установится на отметке приблизительно 2197%.

Соответственно, увеличивая размер лота, мы автоматически повышаем торговые риски.

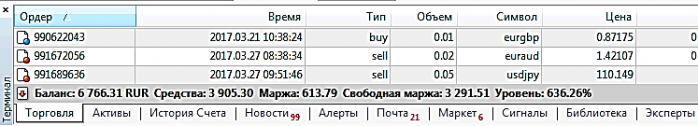

Отображение значений маржи в терминале МТ4

В терминале Метатрейдер все данные о марже отображаются на вкладке «торговля». Не имея открытых позиций, данные будут отображаться в трех категориях:

Цифровые значения везде будут одинаковые, так как в данный момент мы не используем залог, то есть маржу.

Как только осуществляется вход в рынок, добавляется еще две категории: маржа и уровень.

МТ4 самостоятельно рассчитывает все показатели, что очень удобно, особенно при наличии сразу нескольких открытых позиций.

Как взаимосвязаны кредитное плечо и маржа

Так как маржа – это, по сути, залог за использование кредитных средств брокера, на ее размер влияют два фактора:

Кредитное плечо увеличивает размер средств на депозите.

Например, трейдер открывает счет на 1 000 долларов, и соглашается на плечо 1:100. Брокер позволит ему открывать сделки до (1000*100) 100 тысяч.

Но открывая ордер мини лотом, который стоит 10 тысяч изначально, компания зарезервирует на депозите 100 долларов.

Соответственно чем выше плечо, тем ниже уровень маржи.

С размером лота связь обратная.

Например, на депозите та же 1000, а плечо 1:100. Открываем сделку микро лотом (0,01), и получаем маржу 10 долларов. Мини лот (0.1) потребует обеспечения 100 долларов, и следовательно целый 1 лот затребует депозит в полном размере 1000$.

Также необходимо понимать, что все приведенные расчеты условны и приведены для удобного ознакомления, так как помимо этих факторов, на свободную маржу влияют свопы, спреды и комиссии брокера.

Удобнее всего производить расчет маржи Форекс при помощи специального калькулятора, который есть практически у всех брокеров.

Что такое свободная маржа на Форекс в Metatrader 4 и 5

Итак, свободная маржа на форекс, что это? Говоря простым языком, это средства, доступные для открытия последующих сделок.

Не имея открытых позиций, этот показатель будет равен сумме депозита, но после входа в рынок из нее вычитается размер маржи.

По сути, показатель свободной маржи отображает сумму, на которую трейдер может торговать в данный момент.

Значение не статичное, и в зависимости от состояния сделок меняется в ту или иную сторону.

Так, если цена идет в правильном направлении, то есть в том, в котором заключалась сделка, показатель свободной маржи растет, и наоборот.

Что такое обычная и свободная маржа?

Свободная маржа – это эквити счета(свободные средства) минус маржинальный залог.

К примеру, после открытия позиции у нас появляется маржа 100 долларов, а средства на депозите 1000. 1000-100=900 долларов. Это и есть свободная маржа, то есть деньги, доступные для торговли.

Но не стоит пускаться во все тяжкие и открывать сделки на все деньги. Свободная маржа используется не только для торговли, но и для страховки от неудачных сделок.

Что такое Margin Call?

Как я уже говорил выше, брокер не намерен терять свои деньги от неудачной торговли трейдера.

Он предоставляет залог в виде маржи, но постоянно его контролирует, используя для этого специальные инструменты.

Один из таких инструментов называется Margin Call.

До появления интернета, сделки заключались через телефон. Трейдер звонил своему брокеру и отдавал торговый приказ, а тот, в свою очередь, отчитывался о состоянии дел на рынке.

В тех случаях, когда счет трейдера находится в просадке, но сделка не закрывается, рано или поздно наступает момент, когда свободные средства, необходимые для поддержания позиции, приближаются к концу.

В этот момент брокер должен известить клиента (Margin Call — Позвонить по марже) о невозможности дальнейшей торговли и необходимости принимать решение. Их может быть два:

В интернет трейдинге также существует маржин колл — с английского маржинальный звонок.

Как только средства заканчиваются, информационная строка во вкладке «торговля» окрашивается красным цветом.

Как правило, это происходит при достижении уровня маржи порога 20% — 100%, этот показатель разный у разных брокеров, а так же зависит от типа счета.

Обязательно посмотрите описание вашего торгового счета на сайте брокера!

Что такое Stop Out?

Еще один инструмент защиты брокера – ордер Stop Out.

Это крайняя мера, наступающая вслед за маржин коллом.

Если уровень маржи упал ниже безопасного значения, и средства на депозите не пополняются, а сделки остаются открытыми, брокер начинает их автоматическое закрытие.

Если позиций несколько, первой закрывается та, которая имеет наибольшую просадку.

Если после ее обнуления уровень маржи вырос до нормальных значений, торговля продолжается. В противном случае закрывается следующий контракт.

Данный инструмент не позволяет трейдеру уйти в минус. Теряются только те средства, что были изначально на счете, и никаких долговых обязательств не появляется.

Зачем вообще торговать на Forex, используя маржу?

Итак, мы разобрались, что такое маржа в торговле на Форекс и пришло время поговорить о целесообразности ее использования.

Стоит отметить, что никто не принуждает трейдера к использованию маржи. Вы вполне можете торговать без кредитного плеча, и никаких залоговых требований не будет.

Но тут необходимо вспомнить несколько интересных цифр:

Если мы допускаем максимальный риск даже 10%, а сделки открываем самым маленьким лотом, размер депозита однозначно должен превышать 100 тысяч долларов.

Сумма огромная для большинства трейдеров, и если бы не существовало маржинальной торговли, трейдинг так и оставался бы прерогативой узкого круга людей, как было еще не так давно.

Маржинальная торговля. Как извлечь пользу по максимуму?

Находясь на рынке, все его участники преследуют одну цель – извлечение прибыли.

Маржинальная торговля явление уникальное, так как дает преимущества как брокеру, так и трейдеру.

Зная, что такое маржа на Форекс и как ее рассчитывать, трейдер получает возможность торговать на рынке, не вкладывая огромные суммы.

Что же касается вопроса, как извлечь максимальную пользу из маржинальной торговли, то в этом и есть суть работы трейдера. Найти или разработать ту торговую стратегию которая будет приносить прибыль.

Помните Вы торгуете на валютном рынке и извлекаете выгоду на спекуляциях, а маржинальные условия просто дают вам возможность этим заниматься, не вкладывая в трейдинг огромных, по меркам большинства трейдеров, денежных сумм.