фьючерсы что это такое простыми словами и опционы

Опционы и фьючерсы: в чем разница и отличие простыми словами

Приветствую, уважаемые читатели проекта Тюлягин! Сегодня поговорим об опционах и фьючерсах. Опционный контракт дает инвестору право, но не обязательство, купить (или продать) акции по определенной цене в любое время, до тех пор, пока договор находится в силе. Фьючерсный контракт напротив требует, чтобы покупатель приобрел акции — а продавец их продал — в конкретную дату в будущем, если только позиция держателя не будет закрыта до истечения срока действия.

Опционы и фьючерсы — это финансовые продукты, которые инвесторы могут использовать для зарабатывания денег или хеджирования текущих инвестиций. И опцион, и фьючерс позволяют инвестору купить инвестицию по определенной цене к определенной дате. Но рынки для этих двух продуктов очень разные по принципу работы и по степени риска для инвестора.

Содержание статьи:

Что такое опционы

Опционы основаны на стоимости базовой ценной бумаги, такой как акция. Как отмечалось выше, опционный контракт дает инвестору право, но не обязанность, купить или продать актив по определенной цене, пока контракт все еще действует. То есть инвесторам не нужно покупать или продавать актив, если они решат этого не делать.

Опционы — это производный финансовый инструмент. Они могут быть предложениями о покупке или продаже акций, но не представляют фактического владения соответствующими инвестициями до тех пор, пока соглашение не будет заключено.

Покупатели обычно платят премию за опционные контракты, которые отражают 100 акций базового актива. Премии обычно представляют собой страйк-цену актива — курс покупки или продажи до истечения срока действия контракта. Эта дата указывает день, к которому контракт должен быть исполнен.

Опционы колл и опционы пут

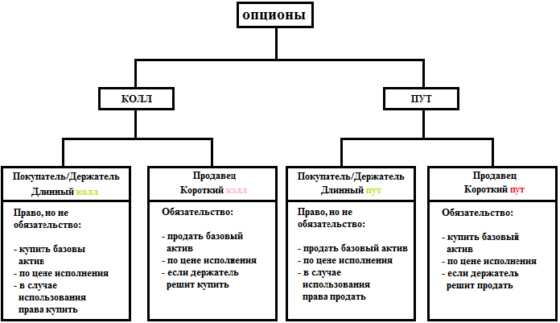

Есть только два вида опционов: колл-опционы и пут-опционы. Опцион колл — это предложение купить акцию по цене исполнения до истечения срока действия соглашения. Опцион пут — это предложение продать акцию по определенной цене.

Давайте рассмотрим пример каждого — первого опциона колл. Инвестор открывает опцион колл на покупку акций XYZ по страйковой цене 100 долларов в течение следующих трех месяцев. Акции в настоящее время торгуются по 99 долларов. Если цена акции подскочит до 110 долларов, покупатель колл может воспользоваться правом купить акцию по цене 100 долларов. Затем этот покупатель может немедленно продать акции за 110 долларов с прибылью 10 долларов за акцию.

Альтернативные возможности опциона

В качестве альтернативы покупатель опциона может просто продать колл и получить прибыль, так как опцион колл стоит 10 долларов за акцию. Если опцион торгуется ниже 100 долларов на момент истечения контракта, опцион бесполезен. Покупатель колл теряет авансовый платеж за опцион, называемый премией.

Что такое фьючерсы

Фьючерсный контракт — это обязательство продать или купить актив в более поздний срок по согласованной цене. Фьючерсные контракты представляют собой настоящую хеджирующую инвестицию, и их легче всего понять, если рассматривать их с точки зрения таких товаров, как кукуруза или масло. Например, фермер может захотеть заранее зафиксировать приемлемую цену на случай, если рыночные цены упадут до того, как урожай будет доставлен. Покупатель также хочет заранее зафиксировать цену, если цены вырастут к моменту доставки урожая.

Примеры фьючерсного контракта

Продемонстрируем на примере. Предположим, два трейдера соглашаются на цену фьючерсного контракта на кукурузу в размере 50 долларов за бушель. Если цена на кукурузу поднимется до 55 долларов, покупатель контракта сделает 5 долларов за бушель. С другой стороны, продавец проигрывает в более выгодной сделке.

Рынок фьючерсов значительно расширился за пределы рынка нефти и кукурузы. Фьючерсы на акции можно покупать на отдельные акции или на такие индексы, как S&P 500. Покупатель фьючерсного контракта не обязан вносить полную сумму контракта авансом. Выплачивается процент от цены, называемый начальной маржей.

Например, фьючерсный контракт на нефть составляет 1000 баррелей нефти. Соглашение о покупке фьючерсного контракта на нефть по цене 100 долларов США эквивалентно соглашению на сумму 100 000 долларов США. Покупатель может быть обязан заплатить несколько тысяч долларов за контракт и может быть должен больше, если эта ставка на направление рынка окажется неверной.

Кто торгует фьючерсами?

Фьючерсы были изобретены для институциональных покупателей. Эти дилеры намереваются фактически завладеть бочками с сырой нефтью для продажи нефтеперерабатывающим предприятиям или тоннами кукурузы для продажи дистрибьюторам на специальных площадках. Установление цены заранее делает предприятия по обе стороны контракта менее уязвимыми для больших колебаний цен.

Однако розничные покупатели покупают и продают фьючерсные контракты, делая ставку на направление цены базовой ценной бумаги. Они хотят получить прибыль от изменения цены фьючерсов, вверх или вниз. Они не собираются физически завладеть нефтью или какими-либо продуктами.

Ключевые отличия фьючерсов и опционов

Помимо отмеченных выше различий, есть и другие аспекты, которые отличают опционы и фьючерсы. Вот еще несколько важных различий между этими двумя финансовыми инструментами. Несмотря на возможности получить прибыль с опционами, инвесторы должны опасаться связанных с ними рисков.

Опционы

Поскольку они для многих могут быть довольно сложными, опционные контракты также могут быть высоко рискованными. Опционы колл и пут обычно сопряжены с одинаковой степенью риска. Когда инвестор покупает опцион на акции, единственным финансовым обязательством является стоимость премии на момент покупки контракта.

Однако, когда продавец открывает опцион пут, этот продавец несет максимальную ответственность в размере базовой цены акции. Если пут-опцион дает покупателю право продать акции по цене 50 долларов за акцию, но акция падает до 10 долларов, лицо, инициировавшее контракт, должно согласиться на покупку акций по цене контракта, или 50 долларов за акцию.

Риск для покупателя опциона колл ограничивается авансовой премией. Эта премия увеличивается и уменьшается на протяжении всего срока действия контракта. Он основан на ряде факторов, в том числе от того, насколько далеко цена исполнения от текущей цены базовой ценной бумаги, а также от того, сколько времени остается в контракте. Эта премия выплачивается инвестору, открывшему опцион пут, также называемому продавцу опциона.

Продавец опционов

Продавец опционов находится на другой стороне сделки. У этого инвестора неограниченный риск. Предположим, что в приведенном выше примере цена акции выросла до 100 долларов. Продавец опциона будет вынужден купить акции по цене 100 долларов за акцию, чтобы продать их покупателю колл по 50 долларов за акцию. В обмен на небольшую премию продавец опциона теряет 50 долларов на акцию.

Либо покупатель опциона, либо его продавец могут закрыть свои позиции в любое время, купив опцион колл, который вернет их во флэш. Прибыль или убыток — это разница между полученной премией и стоимостью выкупа опциона или выхода из сделки.

Фьючерсы

Опционы могут быть рискованными, но фьючерсы более рискованы для отдельного инвестора. Фьючерсные контракты предполагают максимальную ответственность как перед покупателем, так и перед продавцом. По мере изменения цены базовых акций любой из сторон соглашения может потребоваться внести больше денег на свои торговые счета для выполнения ежедневных обязательств. Это связано с тем, что прибыль по фьючерсным позициям автоматически фиксируется на рынке ежедневно, что означает, что изменение стоимости позиций, вверх или вниз, переносится на фьючерсные счета сторон в конце каждого торгового дня.

Фьючерсные контракты, как правило, заключаются на большие суммы денег. Обязательство продавать или покупать по заданной цене делает фьючерсы более рискованными по своей природе.

Примеры опционов и фьючерсов

Опцион

Ситуация усложняется тем, что опционы покупаются и продаются на фьючерсы. Но это позволяет проиллюстрировать разницу между опционами и фьючерсами. В этом примере базовым активом одного опционного контракта на золото на Чикагской товарной бирже (CME) является один фьючерсный контракт на золото COMEX.

Инвестор в опционы может приобрести опцион колл с премией в размере 2,60 доллара за контракт с ценой исполнения в 1600 долларов, истекающей в феврале 2021 года. Держатель этого колла имеет бычий взгляд на золото и имеет право принять позицию по базовому фьючерсу на золото до истечения срока действия опциона после закрытия рынка 22 февраля 2021 года. Если цена на золото превысит страйк в 1600 долларов, инвестор воспользуется правом купить фьючерсный контракт. В противном случае инвестор допустит истечение срока действия опционного контракта. Максимальный убыток — это премия в размере 2,60 доллара, уплаченная за контракт.

Фьючерсный контракт

Вместо этого инвестор может решить купить фьючерсный контракт на золото. Базовым активом одного фьючерсного контракта является 100 тройских унций золота. Это означает, что покупатель обязан принять от продавца 100 тройских унций золота в дату поставки, указанную во фьючерсном контракте. Если предположить, что трейдер не заинтересован в фактическом владении золотом, контракт будет продан до даты поставки или перенесен на новый фьючерсный контракт.

По мере того, как цена на золото растет или падает, сумма прибыли или убытка зачисляется или дебетуется на счет инвестора в конце каждого торгового дня. Если цена на золото на рынке падает ниже контрактной цены, согласованной покупателем, фьючерсный покупатель по-прежнему обязан уплатить продавцу более высокую контрактную цену в день поставки.

А на этом сегодня все про опционы и фьючерсы. Надеюсь статья оказалась для вас полезной и вы поняли основные отличия эти двух финансовых инструментов. Если у вас остались вопросы пишите их в комментарии. Удачных вам инвестиций и до новых встреч на страницах проекта Тюлягин!

Фьючерсы и опционы: что это такое простыми словами, основные отличия

Что такое производные финансовые инструменты

Дериватив имеет одно существенное отличие от других видов договоров: сам он тоже может быть предметом продажи и покупки, поэтому становится уже ценной бумагой.

Торговля на рынке деривативами совсем не означает перемещение самих базовых активов, она абстрактна и происходит чаще всего исключительно на бирже.

Опционы и фьючерсы представляют собой разновидности таких производных фининструментов рынка срочных сделок.

Начало рынка покупки-продажи деривативов можно соотнести с развитием сельского хозяйства. Фермерам и владельцам перерабатывающих заводов были нужны условия, при которых каждый из них имел бы страховку на случай непредвиденных обстоятельств в будущем, компенсацию на случай неурожая или, наоборот, высокой конкуренции при хорошем урожае.

Соответственно, они договаривались о будущих поставках по указанной цене, что дало начало рынку фьючерсных операций.

Торги происходят онлайн на различных биржах — Московской, Нью-Йоркской, а их участники могут пребывать в любом месте. В любое время участники могут оценить ситуацию рынка с помощью онлайн-графиков, котировок и индикаторов. Сами же торги проходят по графику биржи.

Опционы и фьючерсы — большая разница

Что такое фьючерсы и как на них зарабатывать

Сейчас торговля на рынке срочных контрактов имеет спекулятивный характер.

Что такое опцион

Еще один вид заработка на таких сделках называется страйком — это цена исполнения опциона, которая также порождает спекуляции.

Разница между фьючерсом и опционом существенная, но иногда они выступают взаимосвязанными инструментами, т.к. в качестве актива по опциону может оказаться фьючерсный договор. Опционы считают более прибыльным средством, но также и более рисковым.

Опционы и фьючерсы: как пройти тестирование инвесторов на эти темы

Что такое опцион?

Опцион — это договор между покупателем и продавцом на покупку или продажу актива (например, акций) в определенное время по заранее оговоренной цене.

Однако право покупки не означает, что Иннокентий обязан выкупить актив. Он может и отказаться, если цена акций изменилась не так, как он рассчитывал. Продавец, наоборот, обязан продать актив по первому запросу покупателя.

«Принципиальная разница между покупателями и продавцами опционов состоит в том, что продавцы опционов (те, кто выписывают опционы) обязаны делать то, что приказывают им покупатели опционов, в то время как покупатели вольны выбирать, исполнять опцион или нет», — отметил Саймон Вайн в книге «Опционы. Полный курс для профессионалов».

При этом размер прибыли покупателя не ограничен. Однако у продавца тоже есть своя выгода. За опцион он получает премию — стоимость опциона, которая не возвращается. Если цена акций в конце срока обращения опциона оказалась равной или ниже прописанной в договоре и покупатель не стал исполнять договор, то премия все равно останется у продавца. Ее размер и будет убытком покупателя.

Существуют пут-опционы и колл-опционы. Первые дают право продать бумаги в будущем на оговоренных условиях, вторые — наоборот, купить. Таким образом, колл-опцион — это контракт на покупку акций. Обычно его заключают в расчете на рост актива. Пут-опционы покупают, чтобы застраховаться от падения цен акций или фьючерсов.

Если я продал опцион на покупку акций, какими могут быть убытки?

Однако можно не только покупать опционы, но и продавать их на фондовом рынке, если они у вас уже есть. Если вы продаете опцион, то риски, а соответственно, и убытки, не ограничены. А вот возможный заработок, наоборот, будет состоять только из премии, полученной за продажу инструмента.

При этом убытки от инвестиций вам никто не возместит.

Фьючерсные контракты на акции: отличие от опционов

Бывают поставочные и расчетные фьючерсы. Поставочные подразумевают, что к дате экспирации — истечения контракта — продавец продаст базовый актив, а покупатель его выкупит. Расчетные заключаются на любые активы, которые нельзя зачислить на счет или неудобно поставить. Например, сырьевые товары или индексы. В таком случае на счет зачисляется или списывается разница между покупкой и продажей контракта.

Стоит учитывать, что цена фьючерсов обычно отличается от стоимости базового актива. В нашем случае — акций. Она может быть либо меньше, либо больше. В стоимость этого инструмента входят прогнозы и риски. Цена фьючерса — это прогнозная цена на базовый актив к дате экспирации. К этому времени стоимость фьючерса постепенно сравнивается со стоимостью базового актива.

Что произойдет, если цена акций резко упала?

При этом за фьючерсы не нужно платить заранее — расчет пройдет после истечения срока контракта. Когда вы заключаете сделку, то брокер блокирует на вашем счете залог — гарантийное обеспечение (ГО). Им могут быть как деньги, так и ценные бумаги. ГО может составлять 10–40% от стоимости контракта. Размер обеспечения можно посмотреть в карточке инструмента на сайте Мосбиржи. ГО меняется каждый день и зависит от цены базового актива, его волатильности, а также от уровня риска контракта. Кроме того, с вас спишут комиссию за сделку.

Посмотрим, что может произойти, если цена акций — базового актива фьючерса — резко упала.

Утром Иннокентий купил один фьючерс на акции, который стоил ₽20 тыс. Допустим, что его гарантийное обеспечение составило ₽2 тыс. К обеду на плохих новостях цена базового актива снизилась, а вместе с ним и стоимость фьючерса — до ₽19 тыс. В итоге с трейдера списали вариационную маржу — ₽1 тыс.

Однако если цена базового актива резко упала и величина убытка сравнялась с гарантийным обеспечением, то брокер потребует пополнить счет — такое уведомление называется маржин-колл. Если вы это сделаете, то позиция останется открытой. Но если вы не исполните требование, то можете сами закрыть позицию и зафиксировать убыток. В ином случае брокер объявит стоп-аут — принудительно закроет позицию.

Шпаргалка для инвестора: фьючерс, опцион — в чем разница

Рассказываем, что такое фьючерс, опцион и как они работают.

Биржа — это площадка, на которой организованно ведутся торги различными активами. Виды активов бывают базовые и производные.

Базовым активом могут выступать: акции, облигации, сырьевые товары, фондовые индексы, валюты и процентные ставки.

Производными финансовыми инструментами (деривативами) называют контракт, по которому стороны получают право или обязуются исполнить оговоренные действия в отношении базового актива. Действия включают в себя: возможность покупки, продажи, предоставления, получения товара или ценных бумаг.

Производные финансовые инструменты торгуются на срочном рынке.

Попытаться снизить рыночные риски, возникающие при сделках с базовыми активами — то есть использовать стратегию хеджирования, при которой можно совершить сделку на заранее оговоренных условиях.

Срочный рынок предоставляет широкие возможности для реализации различных торговых стратегий, в том числе спекулятивных.

Есть здесь и дополнительные возможности: для совершения сделки не нужно оплачивать полную стоимость контракта, обеспечивая только размер гарантийного обеспечения (ГО). Например, это может быть около 10–20% от суммы сделки. Размер ГО устанавливается биржей.

За счет блокировки только ГО появляется так называемый эффект плеча — по сравнению с покупкой базового актива на ту же сумму можно купить больше производных инструментов. Пропорционально увеличивается и риски и доходность.

Важно: спекулятивные агрессивные стратегии влекут за собой повышенные риски. Стоит тщательно оценить долю капитала, которой инвестор готов рисковать. Важное условие, особенно для начинающего инвестора, это умение соотносить риски и управлять ими в рамках своей портфельной стратегии. Необходимо следить за достаточностью средств для ГО, чтобы брокер не закрыл позицию принудительно.

С помощью инструментов срочного рынка можно не только спекулировать или хеджировать свои обязательства (например, валютный кредит), еще можно использовать стратегию арбитража. Арбитраж — это несколько логически связанных сделок с целью извлечь прибыль из разницы в ценах на одинаковые (или связанные) активы: в одно и то же время на разных рынках (пространственный арбитраж) или на одном и том же рынке в разные моменты времени (временной арбитраж).

Фьючерс — это договоренность (контракт) между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене. Главное: фьючерс подразумевает обязательства для обеих сторон: продавец обязан продать, а покупатель купить выбранный актив на оговоренных условиях.

Опцион — это договор, по которому покупатель опциона получает право купить/продать какой-либо актив (товар, ценная бумага, валюта и др.) в определенный момент времени по заранее обусловленной цене.

Главное: это обязательство одной стороны и право другой.

Одним из организаторов торгов на срочном рынке является Московская биржа. Биржа выступает гарантом исполнения обязательств. Клиринг осуществляет АО «Национальный клиринговый центр».

Производные финансовые инструменты дают инвесторам множество возможностей:

— торговать «всем рынком» с помощью фьючерсов на индекс МосБиржи или РТС

— опосредованно инвестировать в товары, покупка и хранение которых связана с большими затратами (золото, нефть, пшеница и т.д.)

— отыгрывать мировые новости

— отыгрывать формирование цен на товары

— реализовывать арбитражные стратегии с мировыми товарными и фондовыми рынками

— хеджировать инвестиции в акции

— хеджировать валютные риски и др.

Ключевые особенности фьючерсов

Предмет фьючерсного контракта (что покупается/продается) называется базовый актив. По базовому активу выделяют:

— фьючерсы фондовой секции Мосбиржи: на акции, корзины облигации, индексы, инвестиционные паи;

— фьючерсы денежной секции Мосбиржи: на валютные пары, на процентные ставки;

— фьючерсы товарной секции Мосбиржи: на нефть марки Brent и Light Sweet Crude Oil, природный газ, золото, серебро, медь, платина, палладий и др.

Статистика Московской биржи показывает, что больше 50% объема составляют торги фьючерсами на валютные базовые активы; остальной объем приходится на товарные и индексные — примерно поровну.

Фьючерсные контракты имеют заранее оговоренные сроки исполнения. Момент исполнения фьючерса называется экспирация. На Срочном рынке Московской биржи торгуются месячные и квартальные контракты. Сделка накладывает на участников обязательство исполнить условия договора в день истечения срока фьючерса (экспирации).

Основные условия обращения фьючерсного контракта стандартизированы биржей и закреплены в Спецификации фьючерса. Документ включает основные характеристики: дата исполнения контракта; количество базового актива, которое поставляется при исполнении поставочного фьючерса; размер комиссии биржи за покупку/продажу или при исполнении фьючерса; способы взаиморасчетов; валюта цены фьючерса и т.п.

Стороны несут обязательства перед биржей вплоть до исполнения фьючерса или до закрытия позиций.

Узнать актуальные котировки фьючерсов, дату исполнения, размер гарантийного обеспечения можно в Спецификации и в Параметрах инструмента на официальном сайте Московской биржи.

По типу исполнения фьючерсы бывают поставочными и расчетными.

Поставочный фьючерс — на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется после экспирации по расчетной цене, зафиксированной на последнюю дату торгов. Если закрыть позицию по фьючерсу до дня экспирации, поставки базового актива не произойдет.

Расчетный (беспоставочный) фьючерс — между участниками производятся только денежные расчеты в сумме разницы между ценой контракта и расчетной ценой контракта на дату исполнения без физической поставки базового актива. То есть инвестору или начисляется прибыль, или списывается убыток.

Жизненный цикл фьючерса

Одновременно могут торговаться несколько фьючерсов на один актив — ближайшие и с более дальним сроком экспирации. По самым ликвидным фьючерсам может быть и 8 контрактов с квартальными экспирациями. По нефти Brent торгуется 12 месячных контрактов.

Как правило, чем дальше дата экспирации, тем меньше ликвидность инструмента.

Ключевые особенности опционов схожи с фьючерсами. Поэтому для понимания разберемся, в чем главное отличие опциона от фьючерса.

Это неравномерность обязательств сторон сделки. Для продавца опционов все идентично, как и по сделке во фьючерсах: это обязательство совершить сделку с базовым активом в будущем по заданной цене и на заданных условиях. А вот для покупателя — это право (не обязанность) в течение установленного в условиях срока купить либо продать на определенных условиях определенное количество базового актива. То есть покупатель может как согласиться, так и отказаться от этого права.

Чтобы уравновесить позиции сторон, у опциона возникает дополнительная характеристика, которой нет у фьючерса — это цена опциона, или опционная премия. Она платится продавцу и остается у него, независимо от того, будет ли исполнен контракт.

Опционная премия делится на два подвида:

Опцион call — право купить для покупателя и обязательство продать для продавца

Опцион put — право продать для покупателя опциона и обязательство купить для продавца.

Эти опционы торгуются различно. Суть в том, что у них разная премия, а точнее — ее размер, рыночная стоимость.

Основные параметры опционов

Премия, или стоимость опциона — рыночная цена, по которой проходит сделка.

Страйк, или цена исполнения — цена, по которой возможно исполнение прав и обязанностей по опциону.

Дата экспирации, или дата погашения — срок до истечения контракта.

Объем контракта измеряется в единицах базового актива.

Премия опциона определяется в результате биржевых торгов. Формируется из двух основных частей:

Внутренняя стоимость — возникает тогда, когда цена базового актива опциона превышает цену страйк (в случае роста), и представляет собой разницу между этими двумя величинами.

Временная стоимость — это ожидания изменения стоимости базового актива в будущем. Она зависит от волатильности базового актива и даты исполнения опциона.

Опционы являются более гибким инструментом, чем фьючерсы и акции. Они дают возможность торгующим отразить абсолютно любой взгляд на рынок: рост, падение, ограниченный рост или падение, стагнация, рост волатильности (колебаний) цен на рынке без значимого конечного изменения цены, другие варианты поведения рынка.

Итак, продавец обязан выполнить условия сделки. А покупателю важно «захотеть» ее реализовать. Рассмотрим случаи, в которых покупателю это будет выгодно.

В зависимости от соотношения цены базового актива и цены страйк различают три вида опциона:

— Опцион «в деньгах» = биржа исполняет их автоматически

для опциона Call: когда текущая цена базового актива больше цены исполнения опциона (страйк);

для опциона Put: когда текущая цена базового актива меньше цены исполнения опциона (страйк).

— Опцион «у денег»: когда текущая цена базового актива равна цене исполнения опциона (страйк) = биржа автоматически исполняет его наполовину.

— Опцион «не в деньгах» = биржа исполняет их только по распоряжению покупателя.

для опциона Call: когда текущая цена базового актива меньше цены исполнения опциона (страйк);

для опциона Put: когда текущая цена базового актива больше цены исполнения опциона (страйк).

При покупке опционов убыток в данной ситуации будет ограничен размером премии — именно это и являлось предметом торга и стратегией при заключении опциона, повышая предсказуемость инвестиций. То есть финансовый результат продавца — ограниченная прибыль при потенциально неограниченном убытке (!).

Опционы бывают месячные и квартальные.

Для чего нужны опционы

Приобретая опцион, обе стороны оценивают величину риска неблагоприятного изменения цены базового актива, которая закладывается в премию.

Покупатели, как правило, используют опцион для хеджирования (сокращения) рисков или получения прибыли. Продавцы преследуют цель — заработать на его реализации. Для этого они устанавливают (или рассчитывают по определенной формуле) справедливую премию по опциону.

Отличия опциона от прямой покупки (продажи) актива:

— ограниченные риски для покупателя (не более размера цены опциона);

— установленные сроки взаиморасчетов;

— более низкие издержки проведения операций на срочном рынке.

Больше полезной информации для инвесторов вы найдете на BCS Express.