форма 1042 s что с ней делать

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

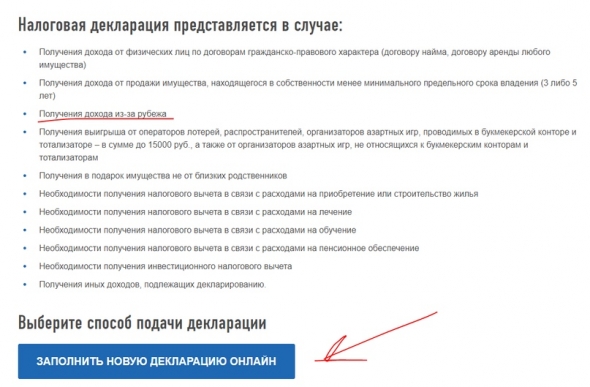

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

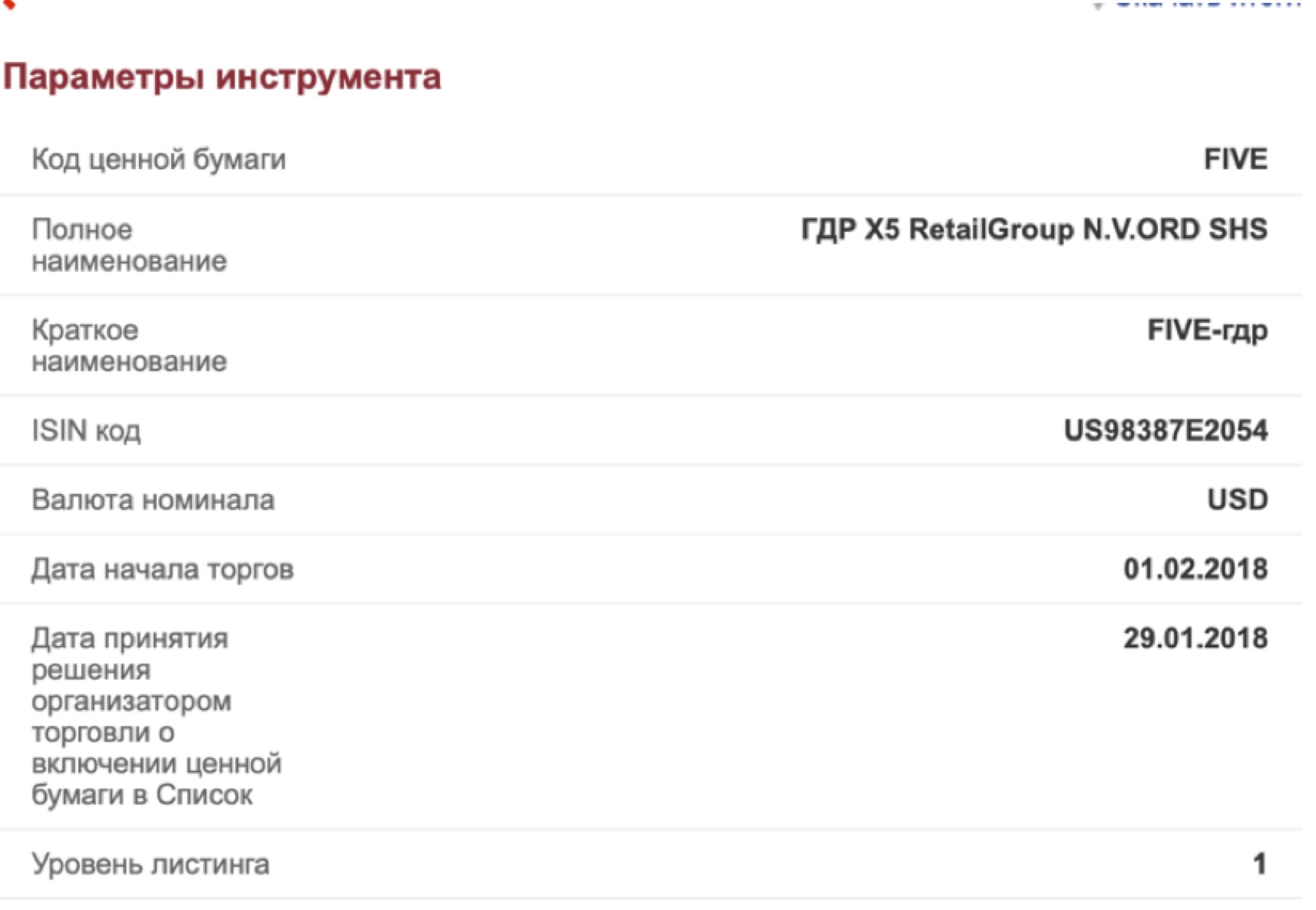

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

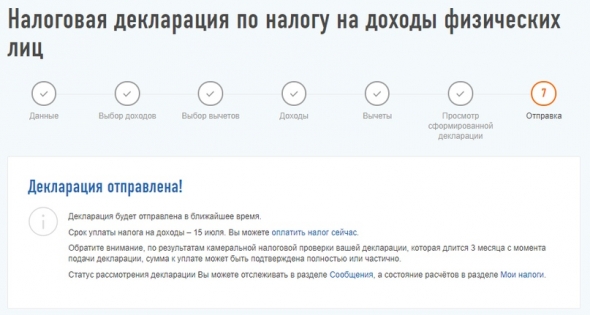

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Инструкция: Подаем налог по зарубежному счету

На выходных заполнял декларацию и решил заодно написать инструкцию как подавать 3-НДФЛ по зарубежному счету.

В отличие от российских счетов, где брокеры выступают налоговыми агентами, по зарубежному счету инвестор обязан подавать налог самостоятельно, заполняя 3-НДФЛ и подавая ее в налоговую до 30 апреля.

В дополнение к инструкции написал немного про то, как следует выбирать зарубежного брокера и привел несколько лайфхаков/своих файлов, которые помогут вам сэкономить на подаче декларации.

Как выбрать зарубежного брокера?

1) Смотрите на комиссии и покрытие зарубежных рынков (в идеале не только США, но и LSE/Азию, где обращаются некоторые российские компании). Помните про комиссию вашего банка за перевод за рубеж.

2) Обязательно — наличие лицензии SIPC. (это вещь как российское АСВ, я бы не понес деньги в банк, который не участвует в системе страхование вкладов)

3) Обратите внимание чтобы у брокера не было «банковского функционала», тогда вам не надо уведомлять об открытии такого счета налоговую и отчитываться особым образом.

4) Принимайте во внимание размер своего счета, если вы не планируете держать много денег, то может подойдет и российский брокер с выходом на зарубежные рынки (сейчас такая услуга есть почти у всех, но тогда вам придется «забить» на пункт 2) ). Если средств у вас больше, и вы планируете и дальше заниматься инвестированием на зарубежных рынках — лучше выбирать уже понятных зарубежных брокеров.

5) Digital. Без этого никуда, никто же не поедет за рубеж подавать документы

По сути, почти никакого выбора для граждан РФ я не вижу, но это чисто мое субъективное мнение 🙂

Теперь зачем же нужен этот счет:

1) Доступ на все рынки и ко всем инструментам (акции, облигации, опционы, деривативы и т.п. — обтрейдитесь 🙂

2) Надежная «копилка» (железобетонные гарантии SIPC на сумму до 500 000$)

3) Если боитесь держать деньги в РФ и допускаете, что может потребоваться уехать в какой-то момент, то такой счет может послужить «транзитом». Вы будете иметь к нему доступ хоть в США, хоть в Сомали.

Теперь переходим непосредственно к инструкции по заполнению декларации 3-НДФЛ

1) Есть брокерский счет в Interactive Brokers, счет открывал в 2016 г. и уже два раза без проблем подавал документы, подал вчера третий раз за 2018 г. 🙂

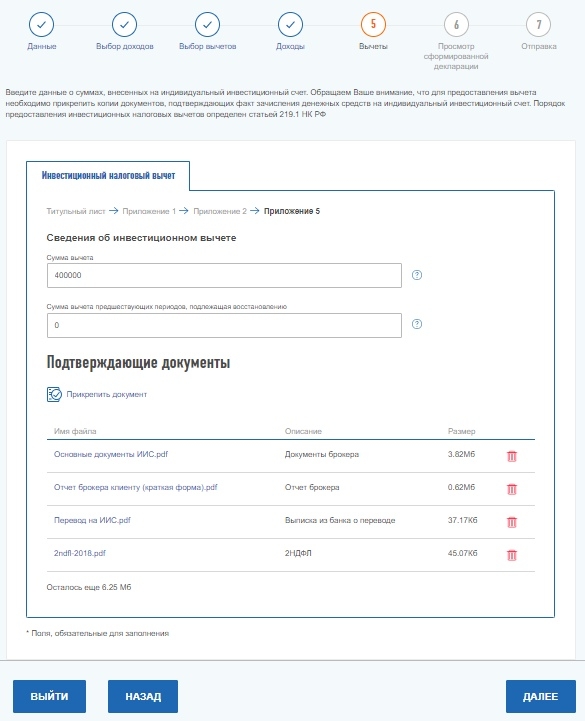

2) Подаю одновременно с вычетом по ИИС (у меня тип 1, вношу ежегодно по 400к)

3) Можно ли «нэттить» убыток по зарубежному счету и профит по российскому? Не знаю, если честно, если кто знает ответ — пишите.

Инструкция по заполнению 3-НДФЛ

Процесс уплаты налога состоит из 3-х этапов:

1) Подготовка пакета документов (в нашем случае для зарубежного счета + ИИС)

2) Заполнение формы 3-НДФЛ (будем заполнять на сайте налоговой, так проще всего)

Этап I. Подготовка документов

Описание приложенных документов (зарубежный счет):

Описание приложенных документов (ИИС):

Для вашего удобства вот ссылка на «9) Настоящее письмо с пояснениями», где я привожу список всех документов + пишу сколько с меня налога надо удержать:

Теперь пройдемся по каждому документу, я дам свои комментарии и подскажу где и как можно облегчить себе жизнь

1) Справка об открытии брокерского счета — Звоните в Interactive Brokers, у них есть русская поддержка (сидят в Эстонии), они вам вышлют

2) Клиентский договор на русском языке — Звоните в поддержку, они вышлют

3) Клиентский договор на английском языке — По идее он у вас уже должен быть, раз вы открыли счет. Если нет — в поддержку

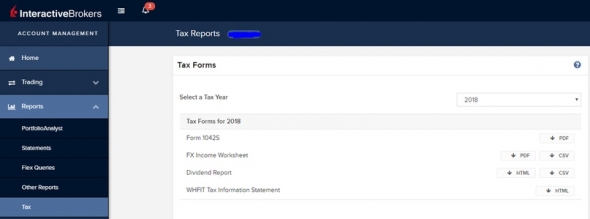

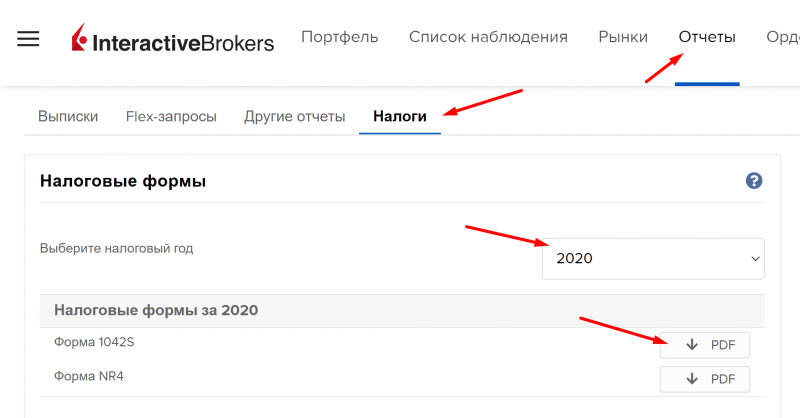

4) Форма 1042S — скачивайте в разделе Tax:

5) Перевод формы 1042S на русский. Лайфхак 1

Я за вас по сути это уже сделал, можете скачать файл:

Но тут небольшая хитрость — вам нужно подставить принтскрины вашей формы (инструмент «Ножницы» в Windows) и наложить их под мой перевод (все формы одинаковые, разнятся только ваши персональные данные).

Не очень художественный способ, зато рабочий (налоговой не нужны идеальные и аккуратные переводы). Так вы сэкономите много времени

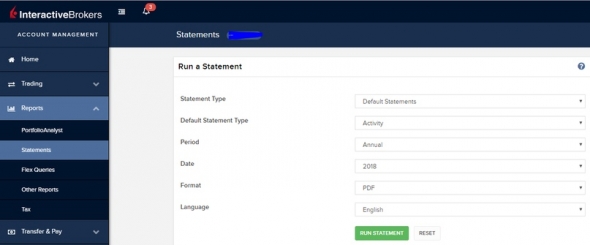

6) Подробный брокерский отчет со всеми операциями за 2018 г.

7) Нотариально заверенный перевод отчета брокера за 2018 г.

После первой подачи налоговая от меня потребовала нотариально заверенный перевод (с одной стороны, можно наверное скачать уже на русском (выберете Language выше), с другой стороны т.к. счет зарубежный возможно нужно именно оригинал + нотариальной заверенный перевод)

Я подаю оригинал + перевод. Уже третий год пользуюсь для этого услугами Лингво Сервис:

Лайфхак 2. Если вам нужен перевод со скидкой, обратитесь к Татьяне Терновской (ссылка на офис Лингво Сервис выше) и покажите вот такой word темплейт:

Это мой отчет, переводили его они же, поэтому они примут этот файл (другие не примут). В общем сможете неплохо сэкономить на переводе. Я так третий год делаю перевод со скидкой.

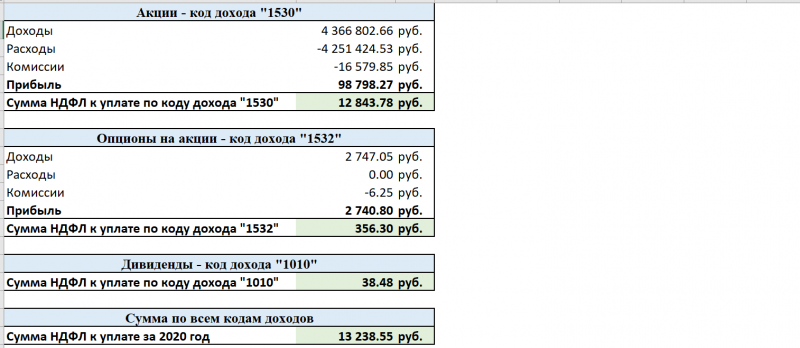

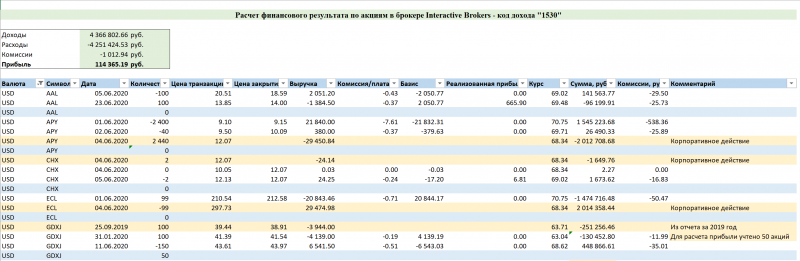

8) Расчет налога в таблице Excel и PDF

Тут от вас потребуется собственноручно рассчитать сколько вы должны уплатить налога

Лайфхак 3. Можете посмотреть мой файл, который я готовлю для себя и сделать сами по аналогии.

Когда подготовите расчет (в файле вроде все понятно), то сделайте pdf и подавайте со всеми документами.

Главное помните — налог рассчитывается с учетом курса рубля к нужной валюте ЦБ РФ.

Вы купили акции Apple по 100$, когда курс USD/RUB был 60.00. (получается вы потратили 6000 руб.) А продали через год, когда курс был 80.00, а цена акции 120$. В этом случае вы получили доход в 120 * 80 = 9600. Ваша прибыль составила 3 600 руб. и с нее вы платите 13%, то есть налог: 468 руб.

Девальвация рубля будет играть вам «в минус», а укрепление рубля в плюс. К сожалению, таковы особенности налогов в РФ

Теперь про ИИС (хотя думаю все и так знают)

1) Справка 2НДФЛ (для оформления вычета по ИИС)

Берете на вашей работе (или она уже может быть подгружена на сайте налоговой)

2) Документы брокера в отношении ИИС

Эти документы предоставляет ваш российский брокер (если у вас есть счет ИИС)

3) Выписка с переводом денежных средств на ИИС

Выписка из банка с печатью (скачивается онлайн из интернет банка)

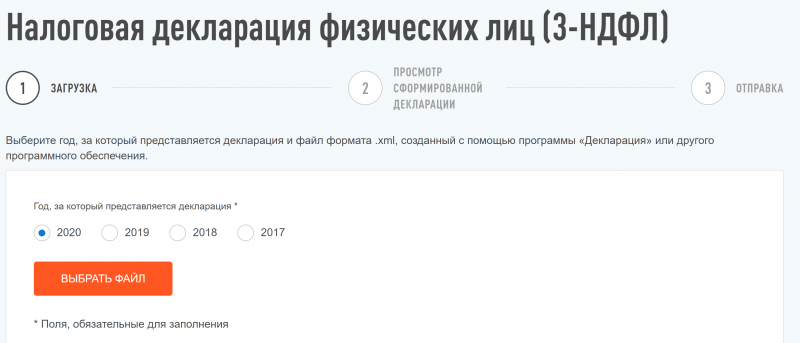

Этап II. Заполнение декларации

Заполнять 3-НДФЛ я рекомендую на сайте налоговой. Налоговая в очередной раз поменяла сайт, теперь интерфейс стал еще удобнее

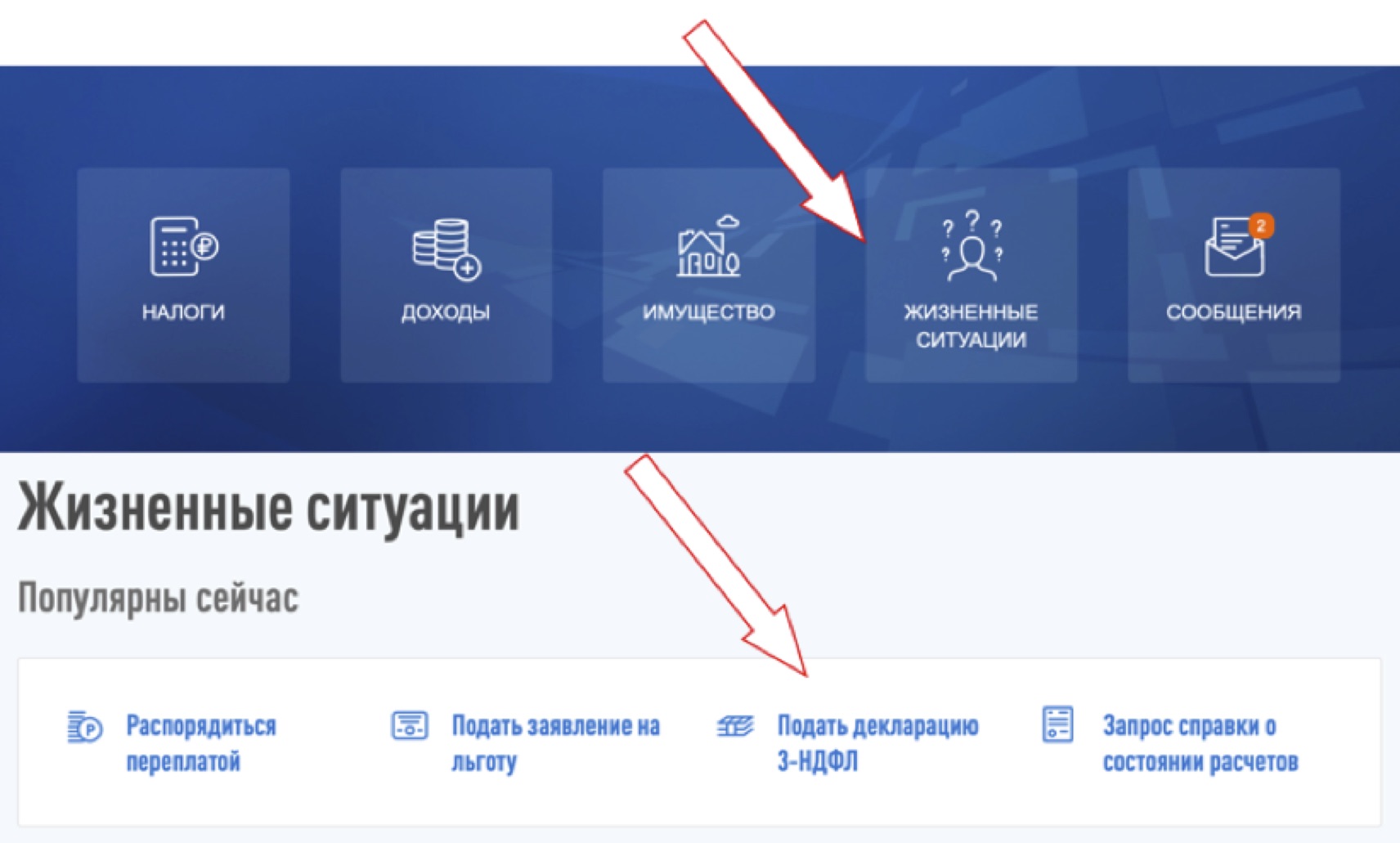

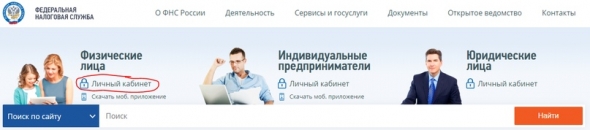

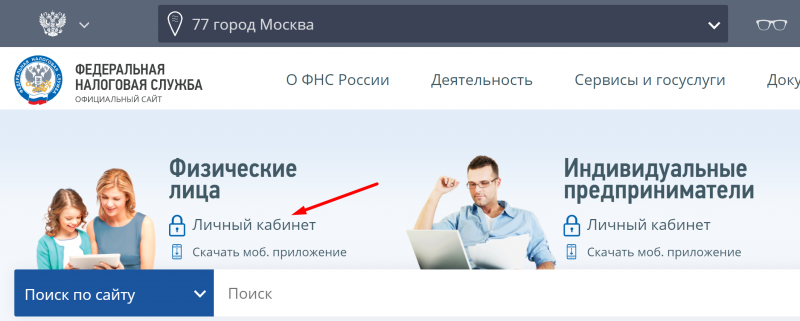

Идете на сайт налоговой:

Выполняете вход в Личный кабинет (я это делаю через учетную запись Госуслуг)

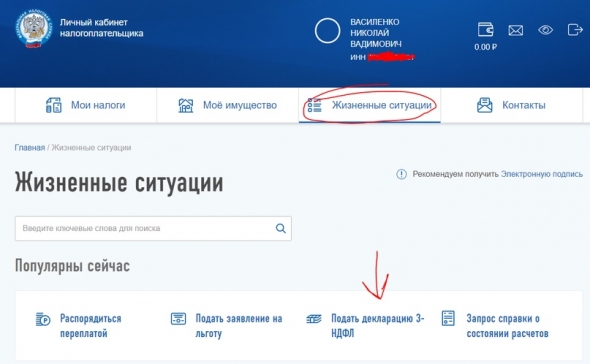

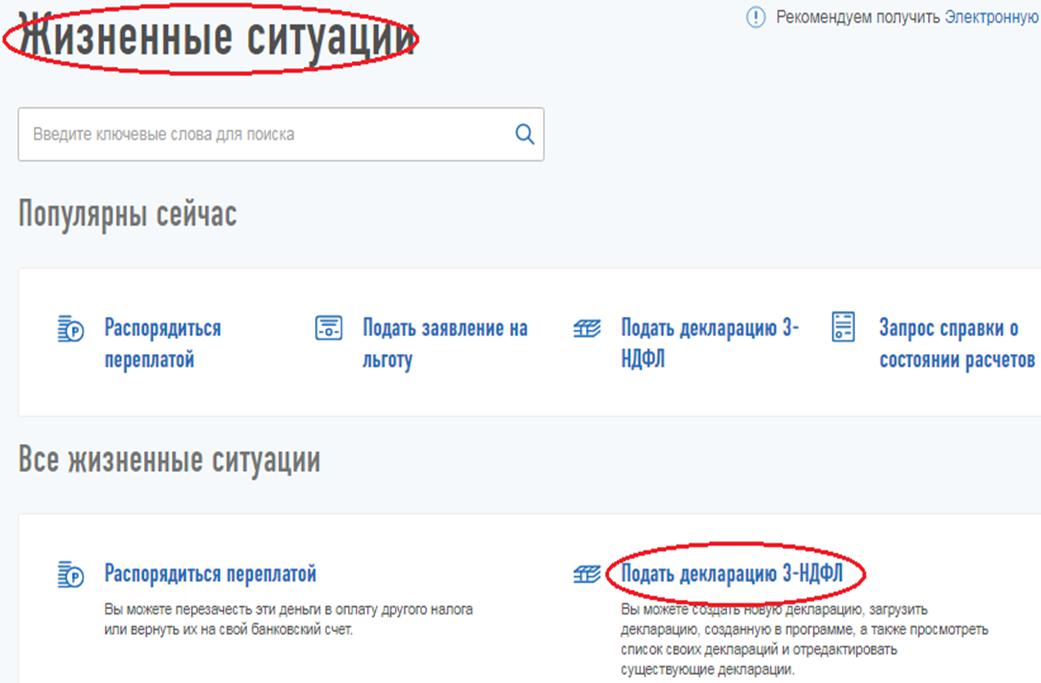

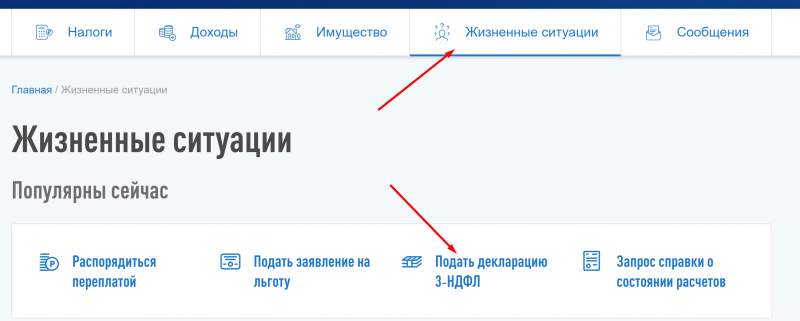

3-НДФЛ почему-то в «жизненные ситуации» :))

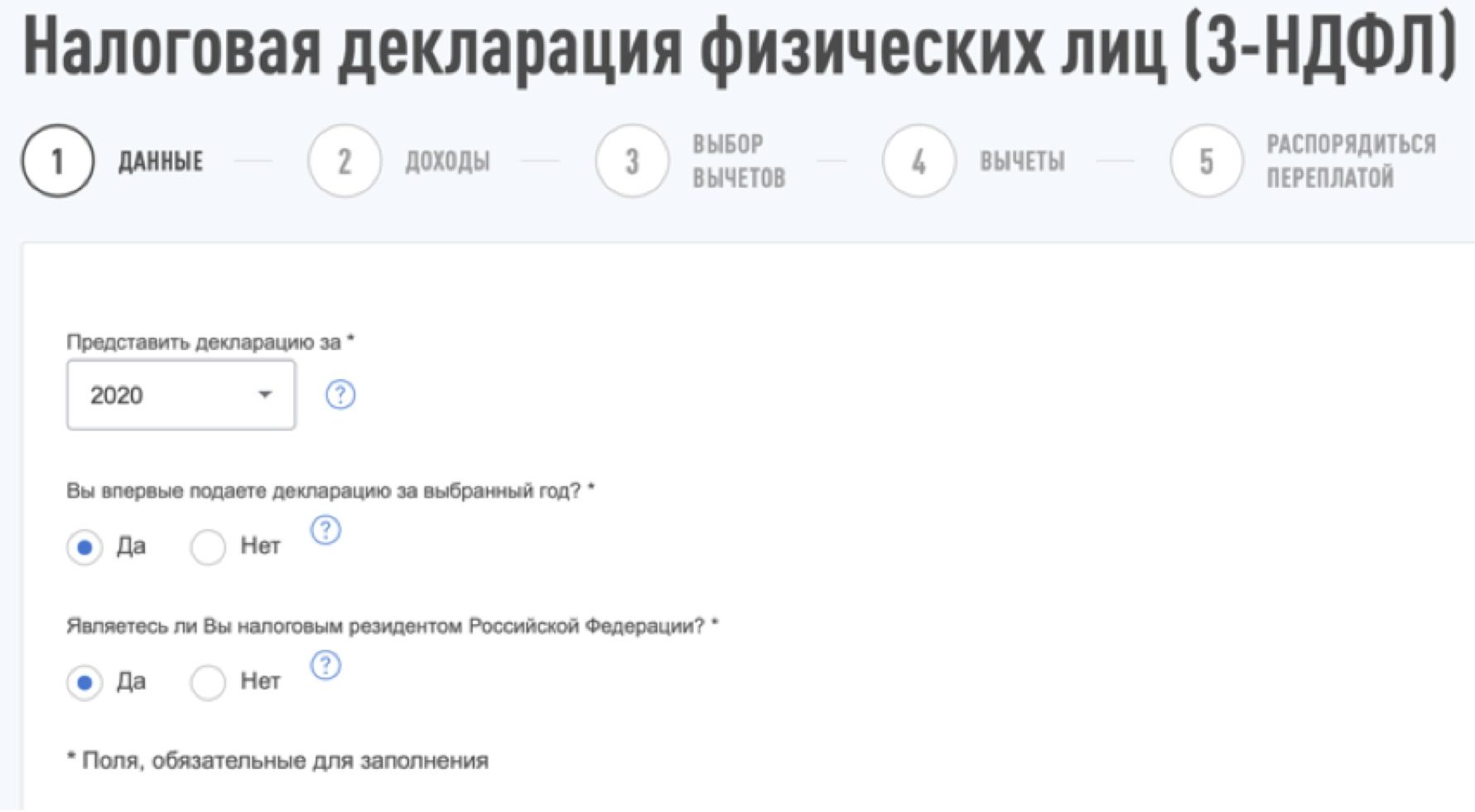

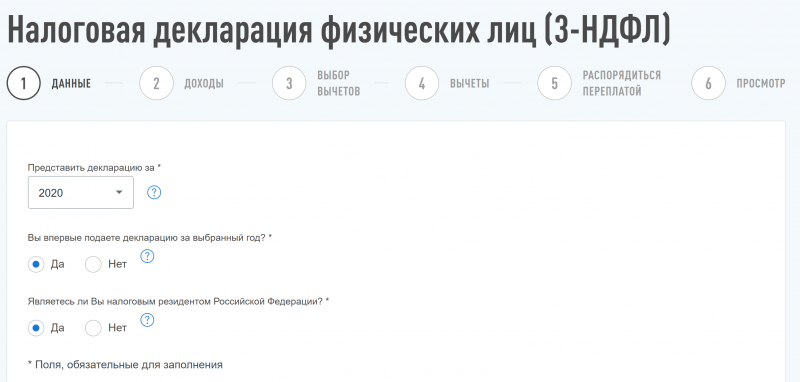

Видим вот такой процесс:

Раздел Данные у меня уже заполнен (если у вас не заполнилось, надо очевидно его заполнить)

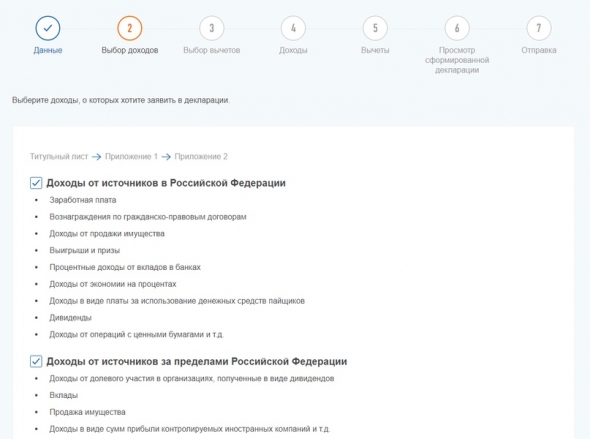

Следующий раздел — выбор доходов

Галочка на «Доходы от источников за пределами Российской Федерации»

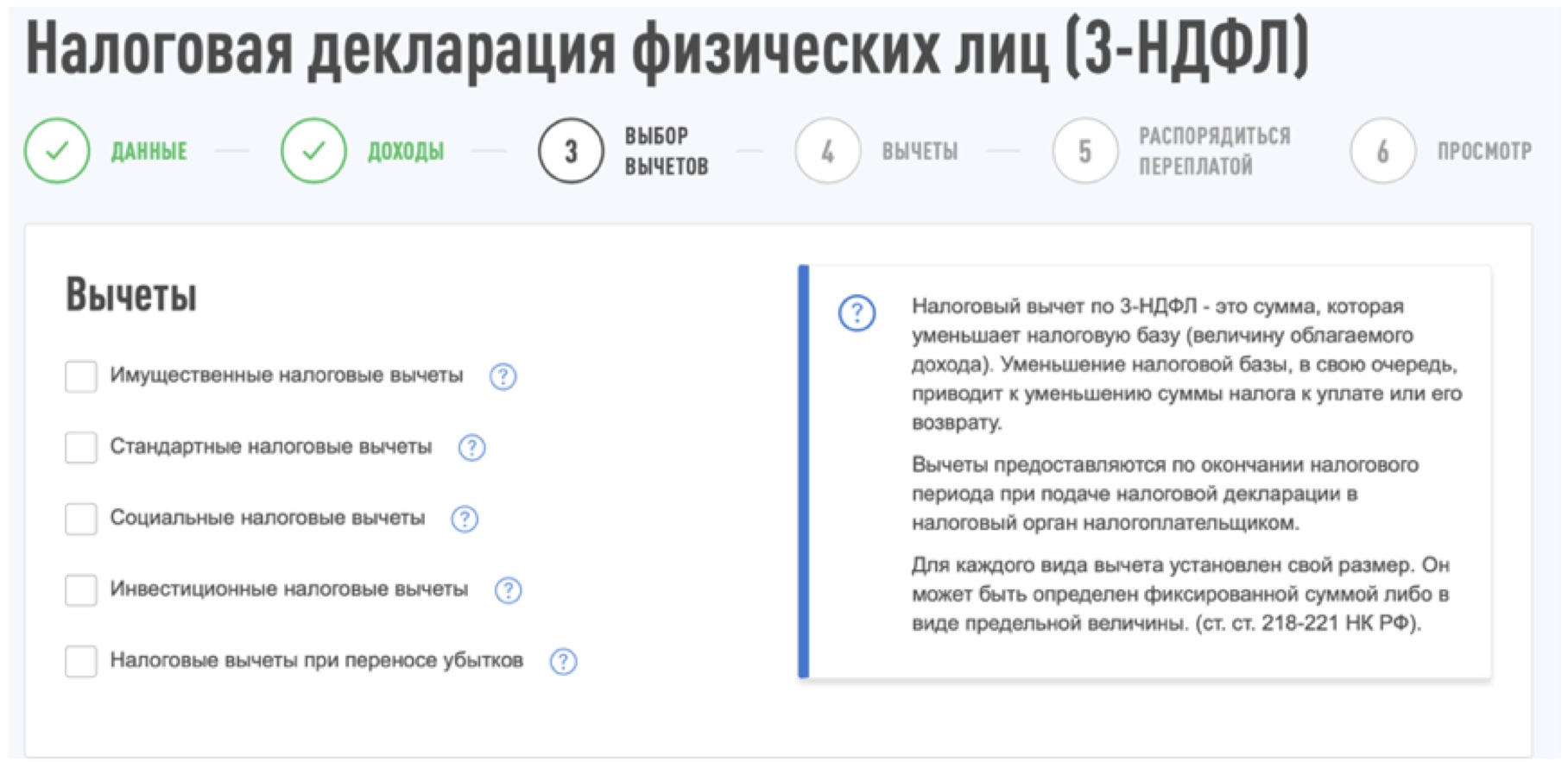

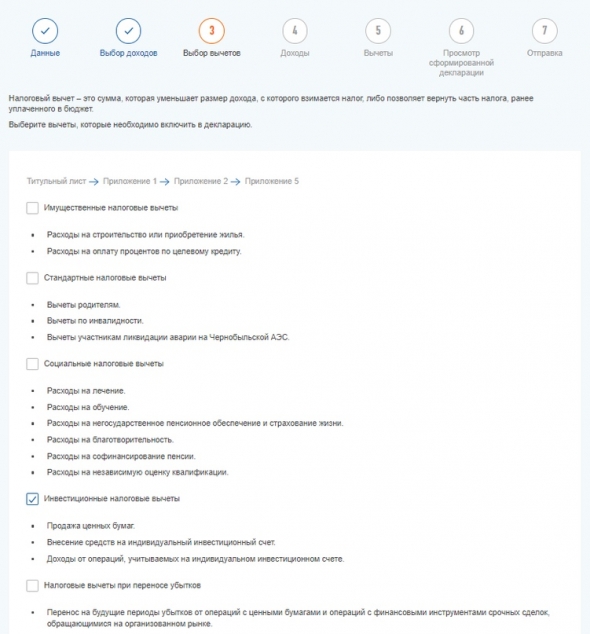

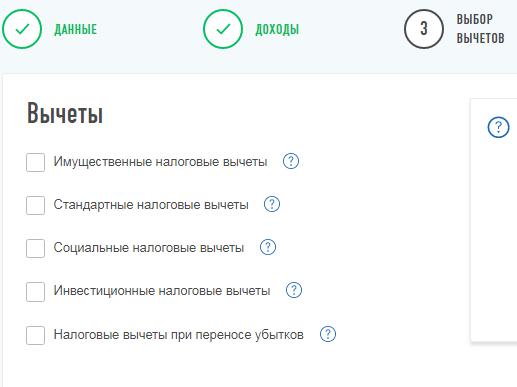

Далее нам надо выбрать вычеты:

Так как я одновременно возвращаю еще и ИИС, то выбрал «Инвестиционные налоговые вычеты»

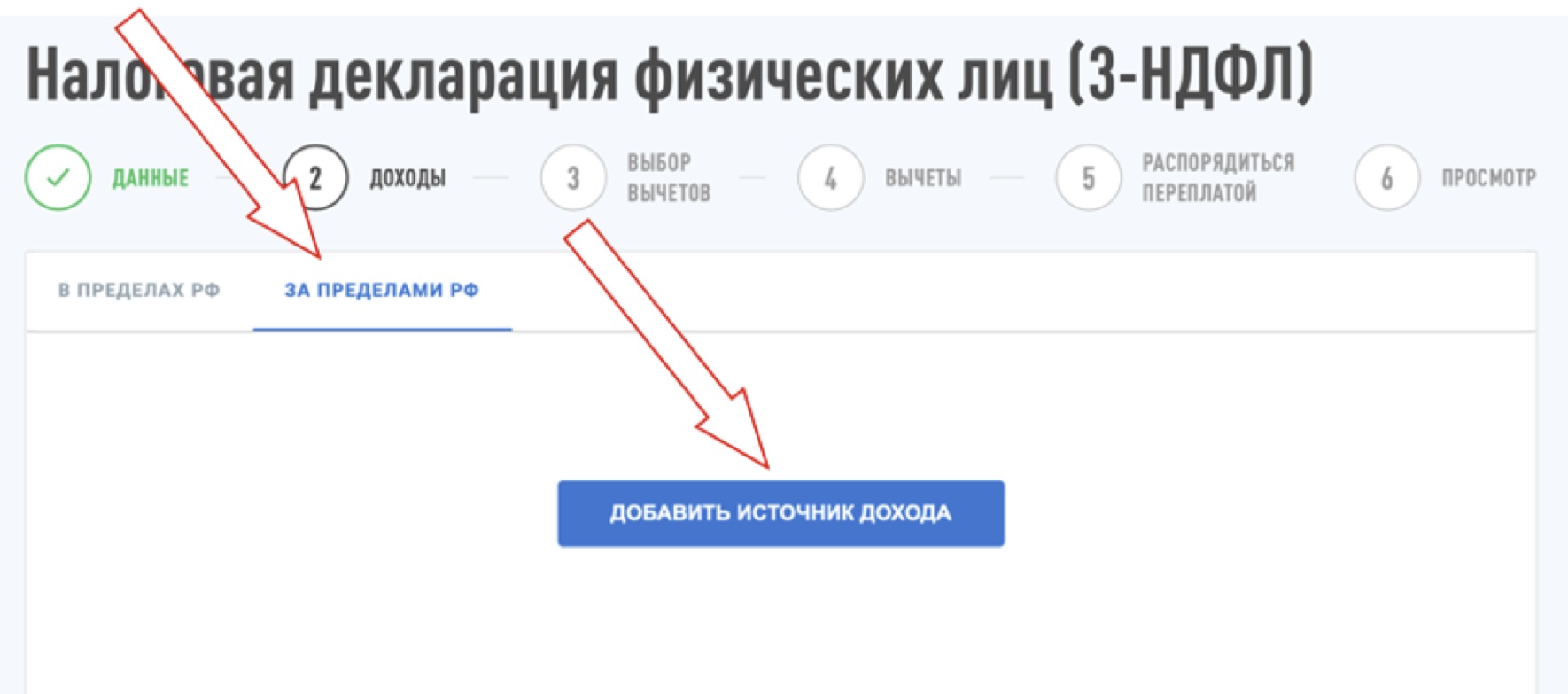

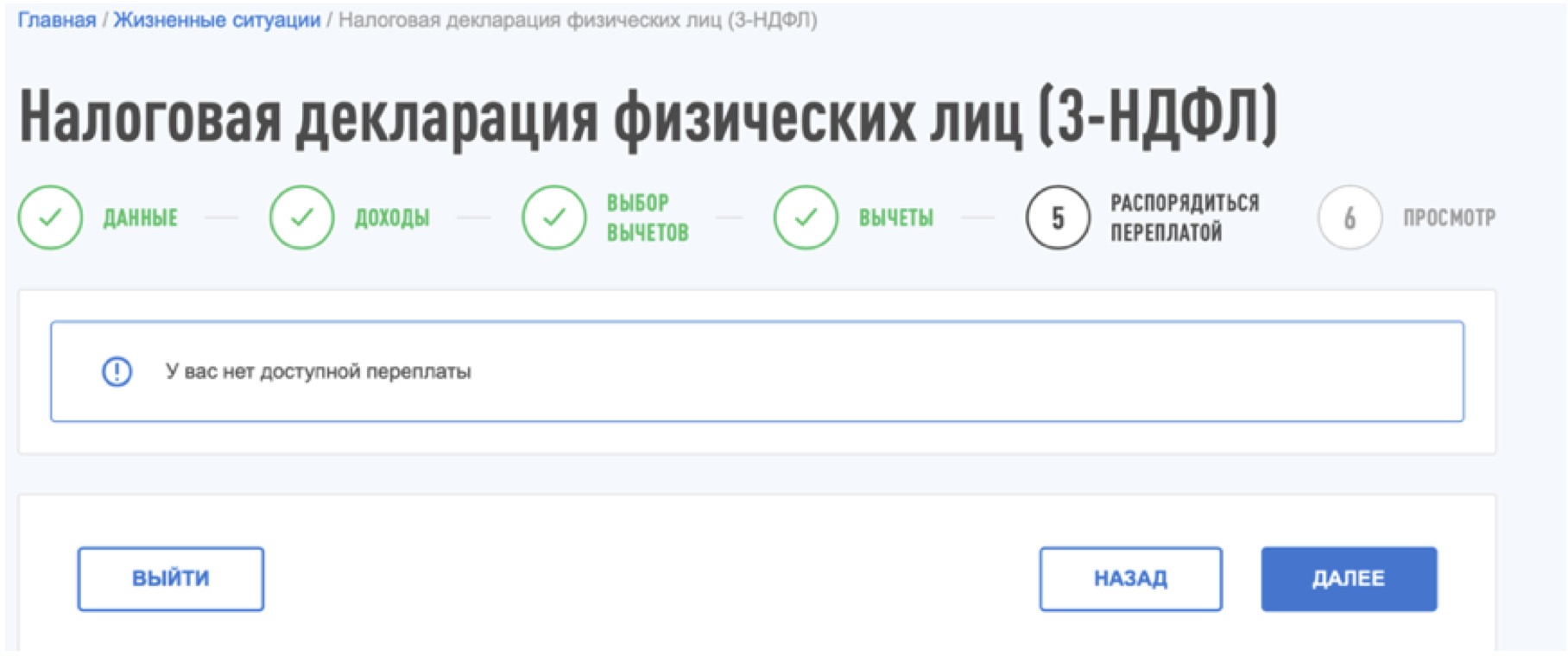

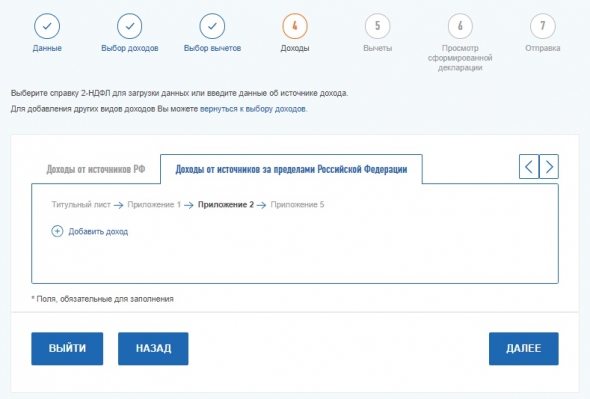

Самое сложное начинается на следующем этапе:

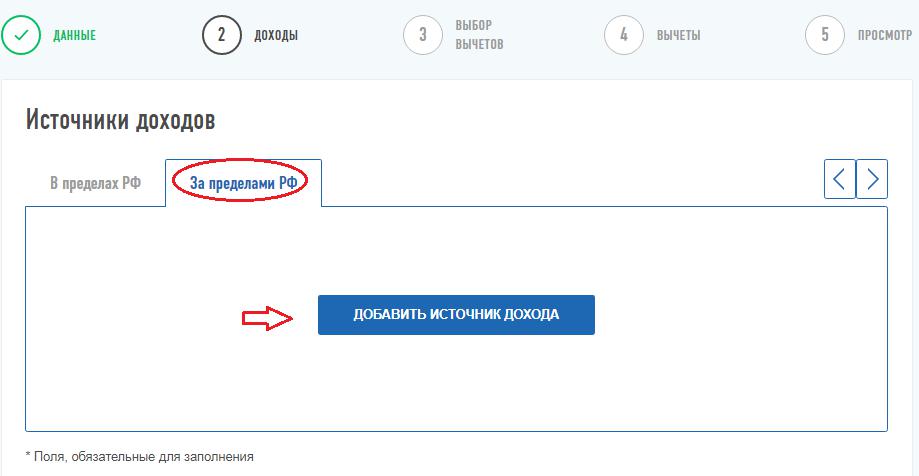

Надо добавить доход за пределами РФ (доход от источников РФ у меня заполнилось автоматически — там уже была подгружена 2-НДФЛ от моего работодателя)

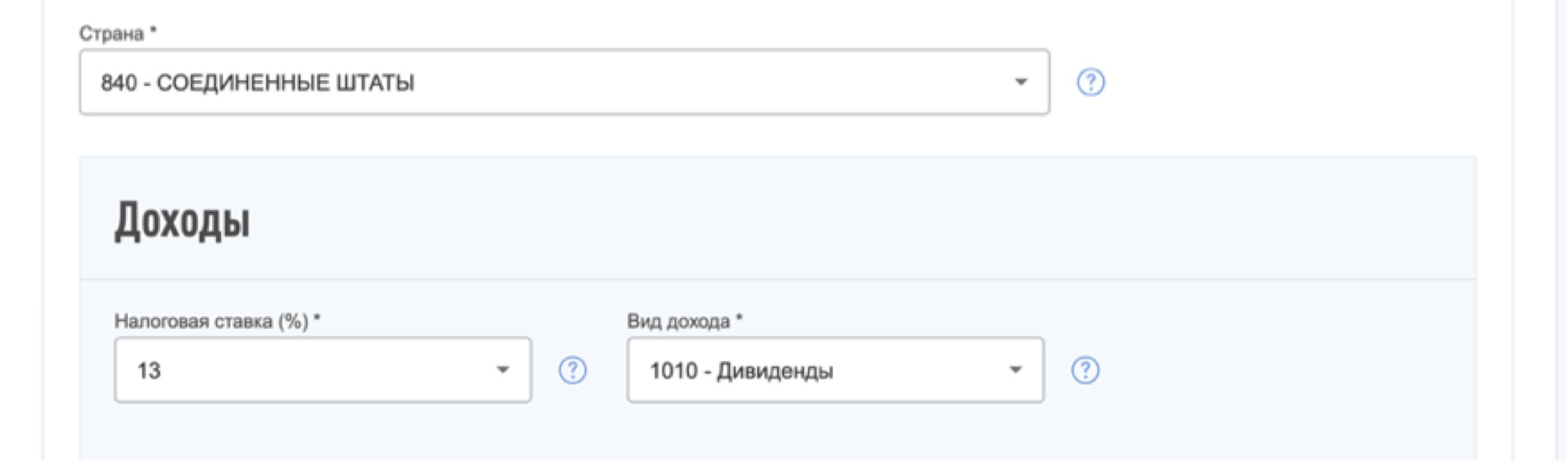

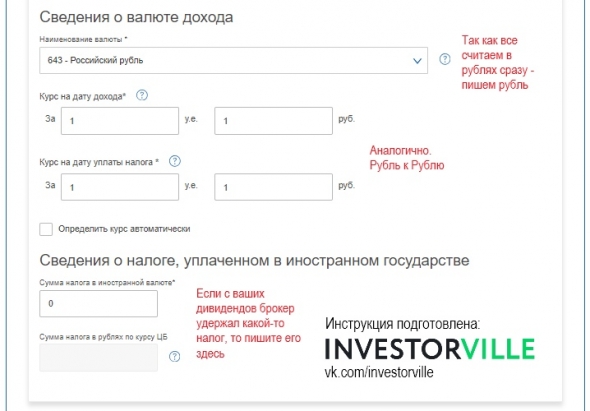

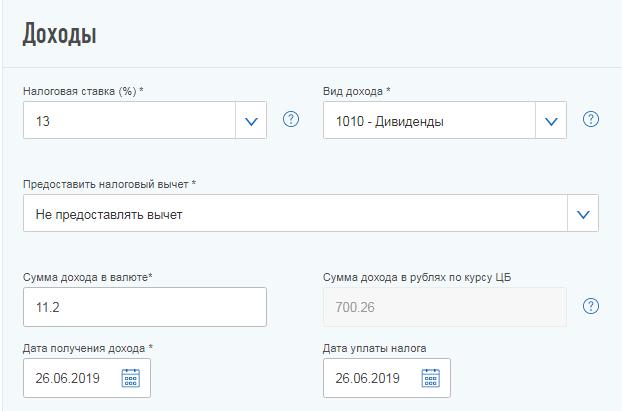

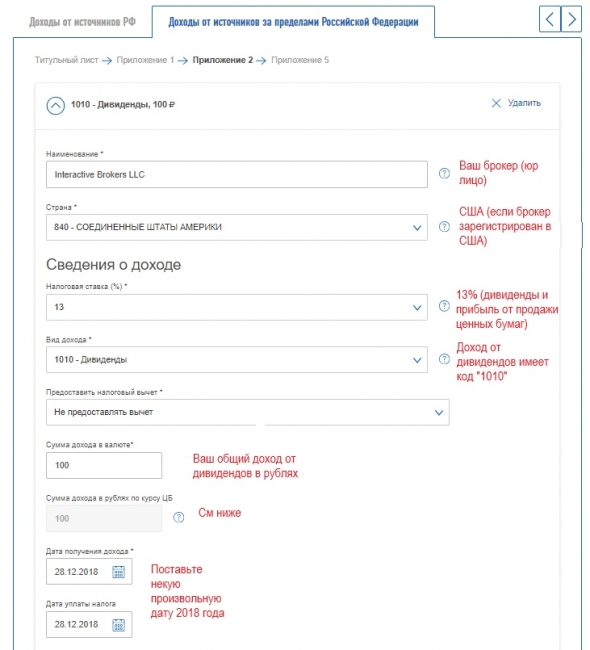

Начнем с дивидендов (код 1010):

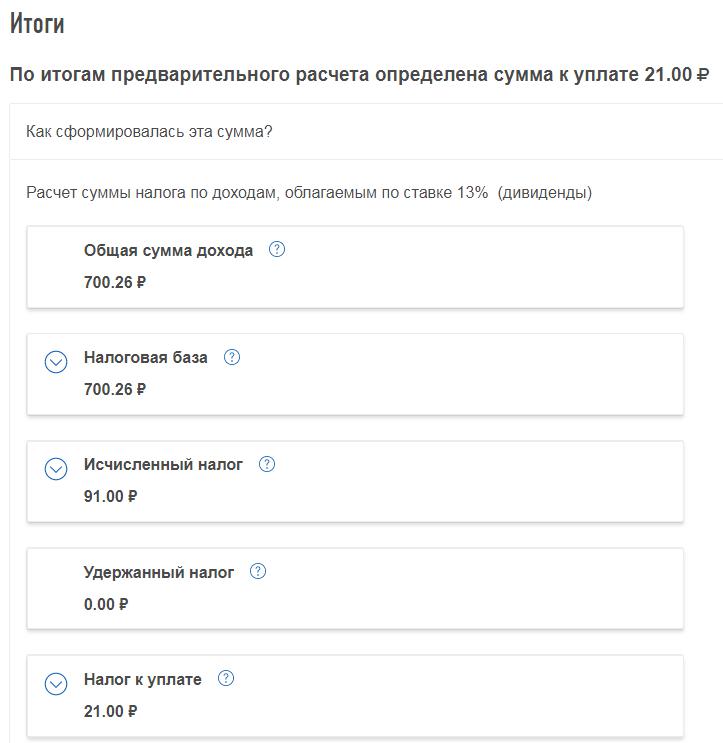

На этом мы закончили заполнение только одного «дохода» — дохода от дивидендов.

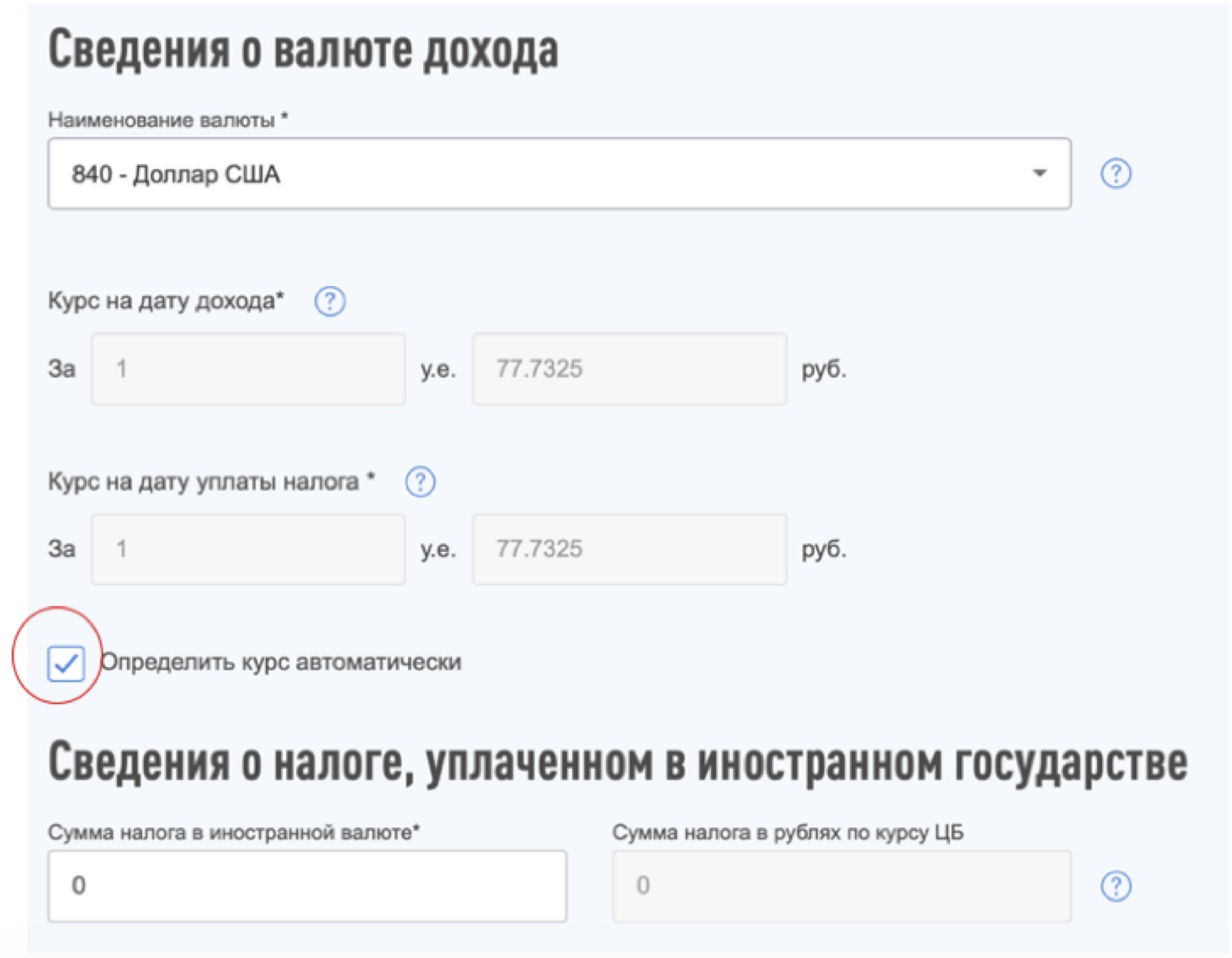

В ряде случаев по дивидендам зарубежный брокер может самостоятельно удержать налог (например, если вы получили дивиденды по американским акциям, то 10% уже будет удержано. Размер удержанного налога можно посмотреть в отчете брокера (пункт 6)

В таких случаях надо доплатить в российскую налоговую только остаток (13% — 10% = 3% от поступлений дивидендов). Так происходит потому что вы, когда открывали счет в Interactive Brokers, подписали форму W8-BEN, которая отвечает как раз за избежание двойного налогообложения

Далее остается заполнить другие доходы (в моем случае это будет еще один — от продажи акций код «1530»). Обратите внимание, что «доход» в понимании налоговой это на самом деле прибыль (иными словами «доход от которого считается 13% и получается налог»).

Процесс полностью аналогичный.

Следующий этап — это вычеты. Тут у меня вычет по ИИС, все просто и понятно. Стандартный набор документов (я еще прикладываю отчет брокера клиенту, но вроде это не обязательно)

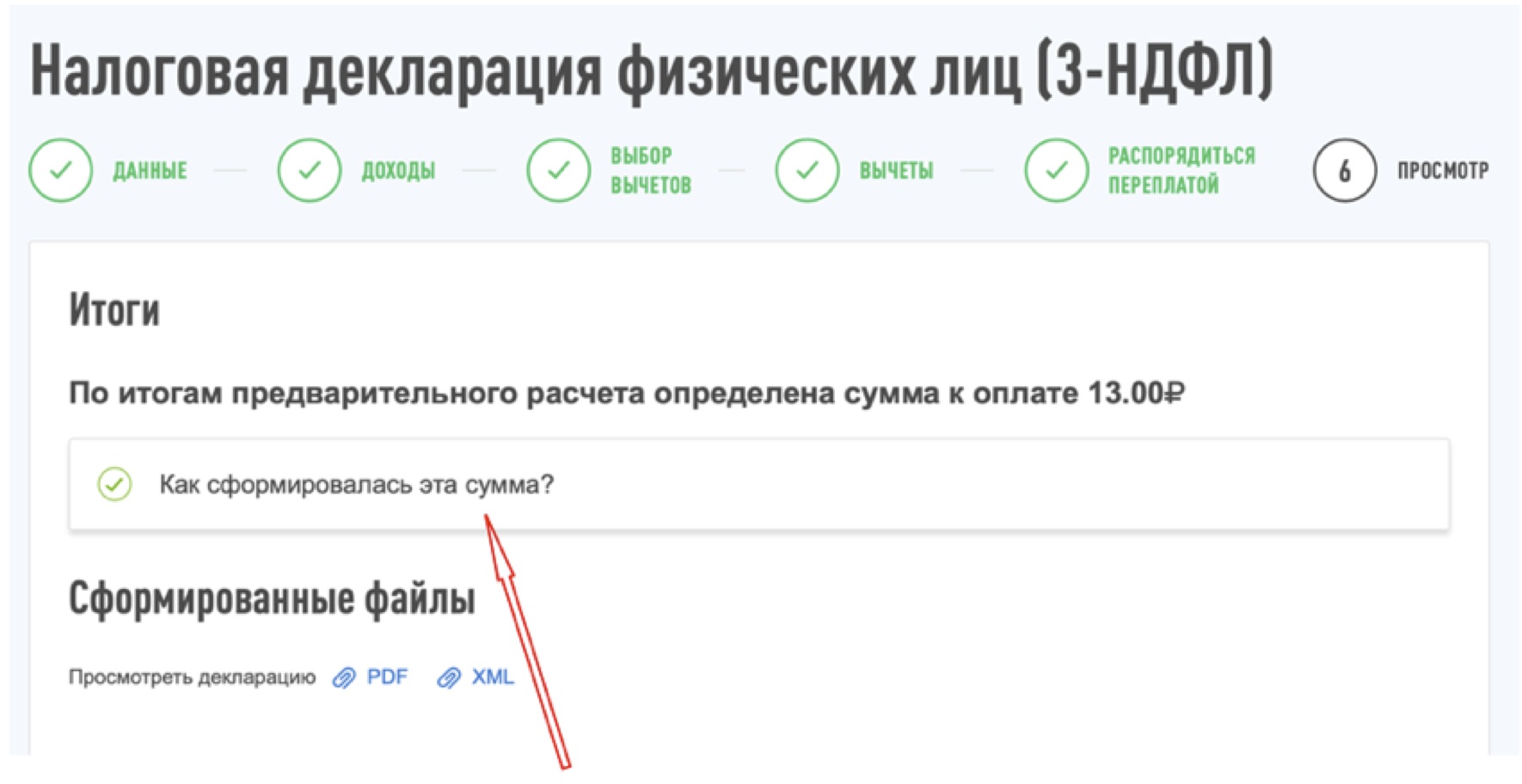

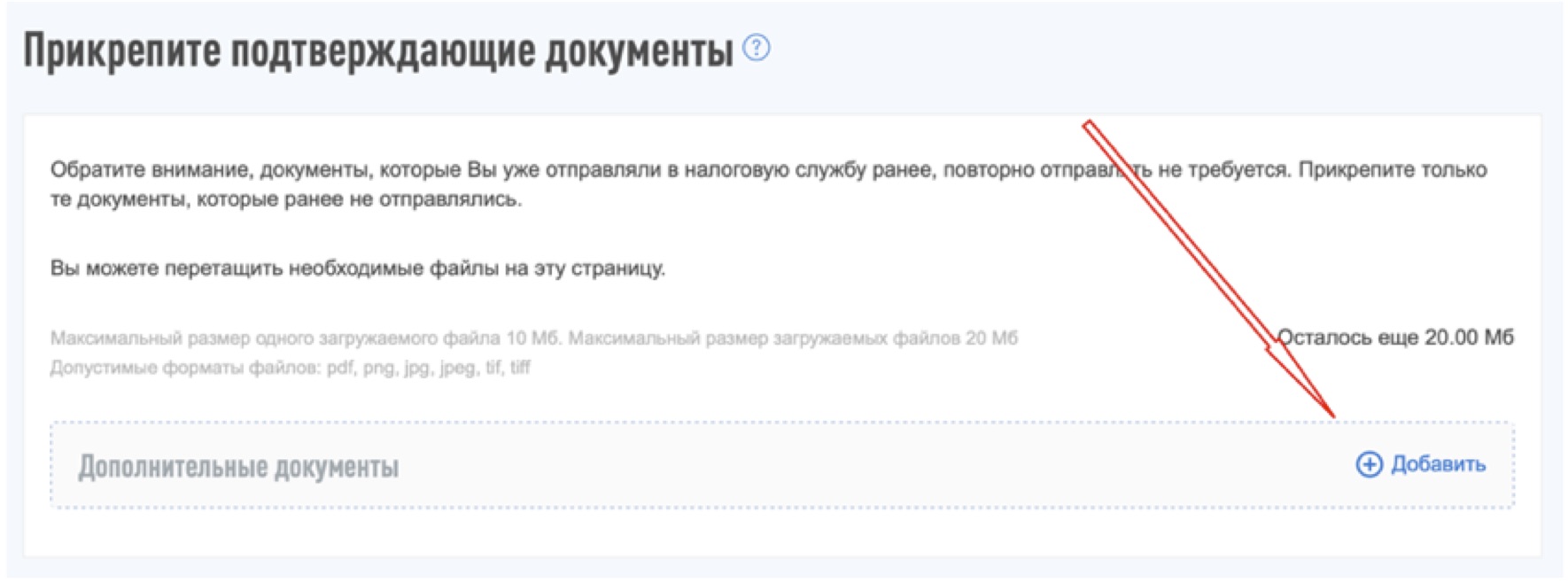

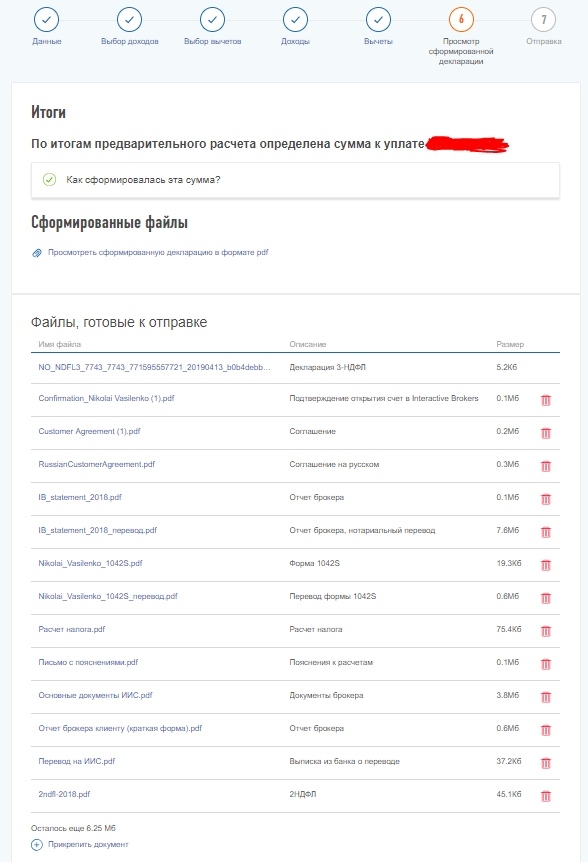

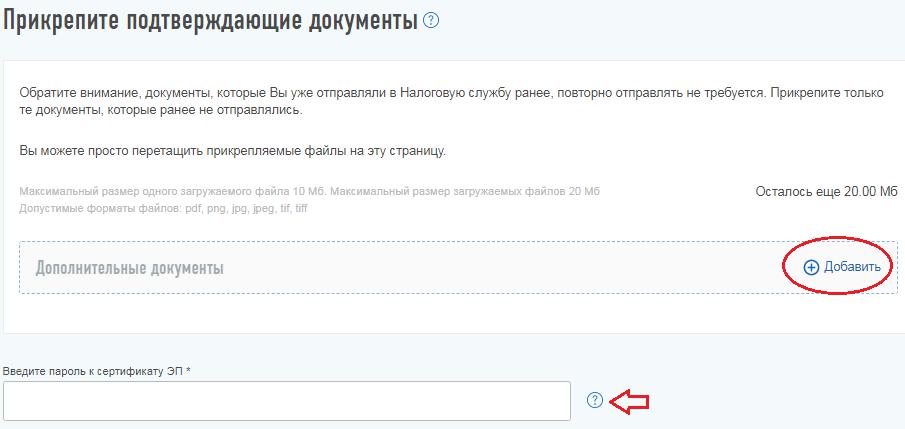

Далее финальный этап: подгрузка всех необходимых документов:

Тут документы от ИИС, подгруженные на предыдущем этапе + документы по списку.

Налоговая, видимо, больше не желает смотреть ваши расчеты в Excel. Поэтому эксель подгрузить нельзя. Все в pdf.

Пишите свой пароль от электронно цифровой подписи (можно создать на сайте налоговой) и все готово!

Поздравляю, вы успешно самостоятельно подали налог 🙂

Надо признать, что процесс по сравнению с прошлым годом стал еще проще, новая версия сайта очень удобная)

Этап III. Оплата налога

Срок оплаты — до 15 июля, но даже если немного опоздаете — не страшно, там просто будут очень небольшие пени.

Пишите свои вопросы, комментарии. Не стесняйтесь скидывать друзьям и выкладывать на других ресурсах 🙂

Надеюсь, мне удалось доступно изложить процесс «от» и «до» 🙂

3-НДФЛ: отчитываемся об иностранных дивидендах

Брокер не является налоговым агентом и не удерживает налог с дивидендов, полученным от источников, которые находятся за пределами РФ. В этом случае налог удерживает сам иностранный эмитент по ставке своей страны.

Однако тот факт, что налог удержан с дохода, полученного в другом государстве, не освобождает вас как налогового резидента РФ отчитаться о данном доходе перед налоговой службой в своей стране. Для этого необходимо подать декларацию 3-НДФЛ.

В России вы обязаны уплачивать НДФЛ с дивидендов в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения, то вам следует доплатить только разницу. Например, при наличии формы W-8BEN американские эмитенты в общих случаях удерживают налог по ставке 10%. В этом случае вам необходимо подать декларацию 3-НДФЛ, приложить комплект документов, которые подтверждают, что 10% были удержаны, и доплатить в бюджет РФ 3%.

Если у вас нет формы W-8BEN, американские эмитенты в общих случаях будут удерживать налог по ставке 30%. Однако вы всё равно обязаны предоставить декларацию, но налога к уплате не будет, если есть подтверждение удержания налога в иностранном государстве. Также учтите, если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

Так, если вы получали иностранные дивиденды в 2019 году, то декларацию необходимо подать не позднее 30 апреля 2020 года. В случае, если есть налог, то его следует уплатить не позднее 15 июля 2020 года.

Иванов И.И. в 2019 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,20 долл. При наличии W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. На брокерский счёт Иванову фактически поступило 10,08 долл. 26.06.2019 г.

Факт удержания налога подтверждает брокерский отчёт, в котором проходит информация о том, что налог удержан эмитентом. Брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не проходит информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также направляет лицу, которому были выплачены дивиденды и удержан налог.

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

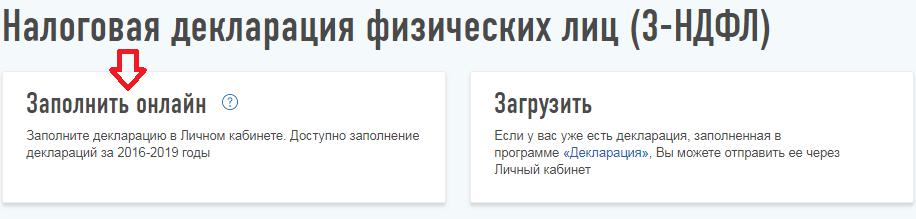

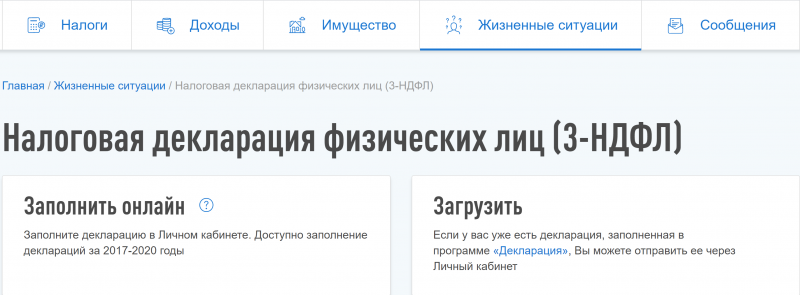

Далее выбираем способ заполнения декларации.

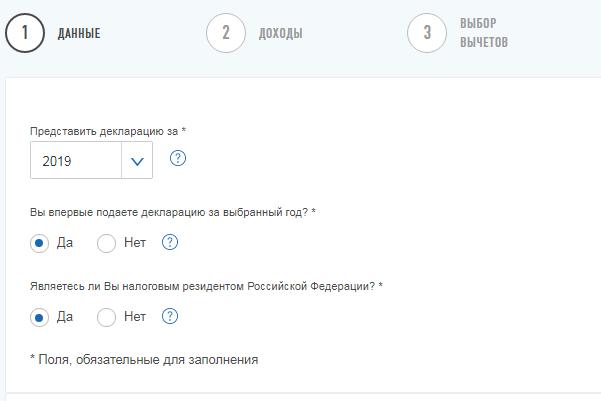

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация за 2019 год представляется впервые, что и следует указать в соответствующих полях.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Но если декларация заполняется только для того, чтобы отчитаться об иностранных дивидендах, то информацию по справке 2-НДФЛ нужно удалить. Необходимо выбрать вкладку «За пределами в РФ» и нажать кнопку «Добавить источник дохода».

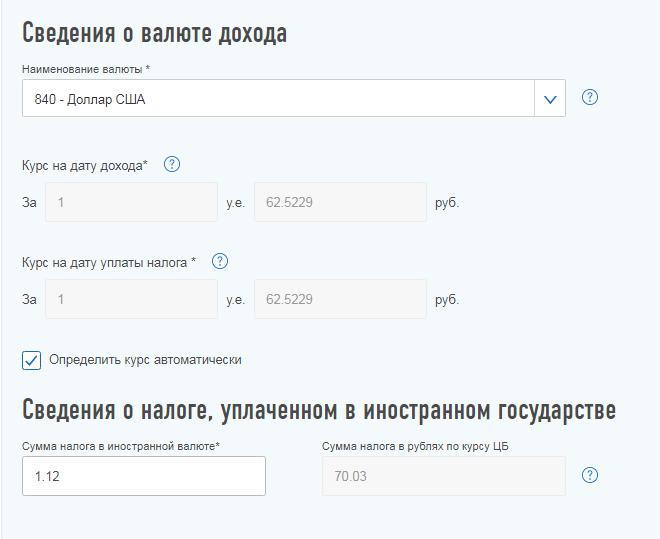

В появившемся окне следует внести наименование эмитента, а также код страны эмитента. Для США — 840.

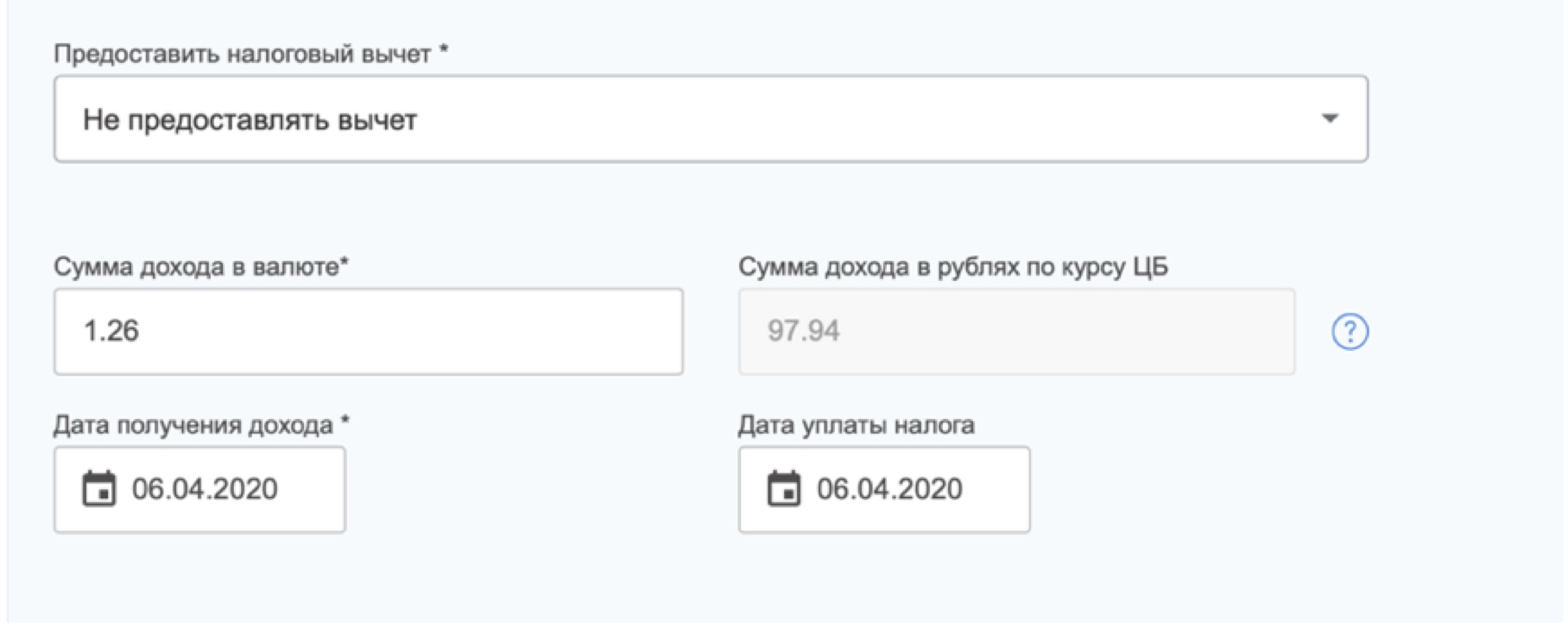

Ниже необходимо внести информацию о полученном доходе. Сначала указывается ставка налога, по которой данный доход должен облагаться, в РФ — 13%. Вид дохода — дивиденды, что обозначается кодом 1010. В данном случае сопровождающих расходов нет, поэтому следует выбрать «Не предоставлять вычет».

В строке «Сумма дохода в валюте» указывается сумма, которая была начислена, т.е. до удержания налога. В нашем примере — 11,20 долл. Ниже указываются даты получения дохода и уплаты налога эмитентом — 26.06.2019 г.

Далее вносится информация о валюте и ставится галочка, чтобы программа автоматически просчитала курс валюты на дату. В последней строке указывается сумма налога, которую удержал эмитент — 1,12 долл.

Далее программа направляет на вкладку «Вычеты». Её следует оставить пустой.

На итоговой вкладке будет прописана сумма, которую необходимо доплатить в бюджет. В нашем примере г-ну Иванову придётся доплатить 21 руб.

Ниже следует прикрепить комплект подтверждающих документов, в которых будет прописана информация о полученных дивидендах и удержанном налоге.

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

Декларация 3-НДФЛ по зарубежному брокерскому счету

Примерное время чтения: 14 мин

Пост обновлен 10.04.2021.

Процесс и правила подачи декларации

Если у вас есть зарубежный брокерский счет, каждый год необходимо подавать декларацию 3-НДФЛ и отчитываться о полученных доходах. Декларация подается за предыдущий календарный год, т.е. в этом году ее нужно сдавать, если у вас были транзакции по зарубежному брокерскому счету в 2020 году. Если зарубежный брокерский счет открыт в этом году, нужно только уведомить об этом налоговую (подробнее здесь), а подавать декларацию 3-НДФЛ нужно будет в 2022 году.

Самые популярные случаи, когда нужно подавать декларацию:

Также стоит сказать, что в форме 3-НДФЛ можно учесть различные типы налоговых вычетов, за счет которых можно уменьшить сумму уплачиваемых налогов или получить возврат средств от государства даже если у вас не было прибыли за прошлый год:

Эти вычеты применимы, если у вас есть официальный доход, облагаемый НДФЛ (включая прибыль на фондовом рынке). Про типы и условия вычетов можно почитать на сайте налоговой. Думаю в интернете можно найти достаточно гайдов о том, как их корректно подавать или можно обратиться к специалисту, который поможет это сделать (рекомендация на этот счет в конце статьи). У меня ИИС типа Б и другие типы вычетов также не актуальны, поэтому не буду на них подробно останавливаться.

Срок сдачи декларации 3-НДФЛ – до 30 апреля года следующего за отчетным. Срок оплаты налога – до 15 июля года, следующего за отчетным. В случае поздней сдачи декларации и оплаты налогов применяются следующие штрафные санкции:

Процесс сдачи декларации можно разбить на 3 этапа:

Ниже рассмотрим подробно каждый из этапов. Я буду описывать весь процесс на примере Interactive Brokers, если у вас другой зарубежный брокер, этап подготовки документов может отличаться, остальной процесс будет точно таким же.

Подготовка документов

Четкого перечня документов, которые необходимо подавать вместе с декларацией, нет. Концептуально есть два подхода – прикрепить все документы по максимуму и все подробно расписать и прокомментировать, чтобы у налоговой не возникло вопросов. Или, наоборот, предоставить минимум необходимых документов … чтобы у налоговой не возникло лишних вопросов 🙂 Какой путь выбрать – решать вам.

Основным необходимым документом является сама декларация 3-НДФЛ, которую можно заполнить на сайте налоговой или в отдельной программе – об этом напишу ниже в блоке Заполнение и сдача декларации. Минимальный пакет документов, который обычно рекомендуется подавать вместе с декларацией, выглядит следующим образом:

Ниже несколько лайфхаков, по подготовке документов.

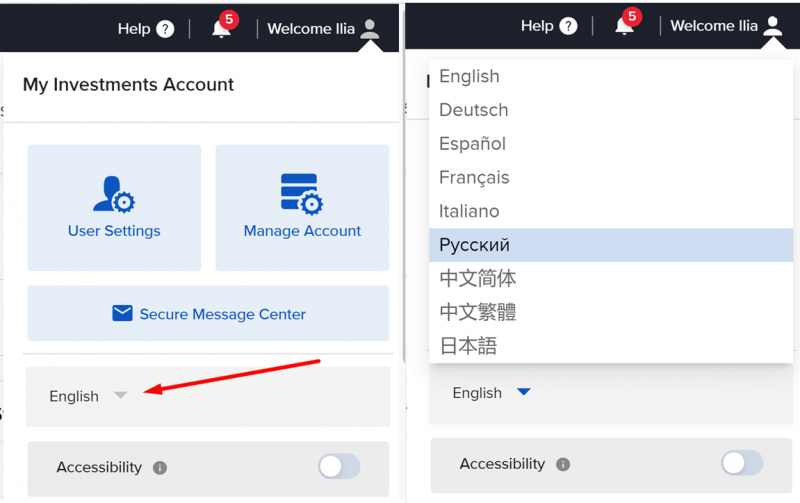

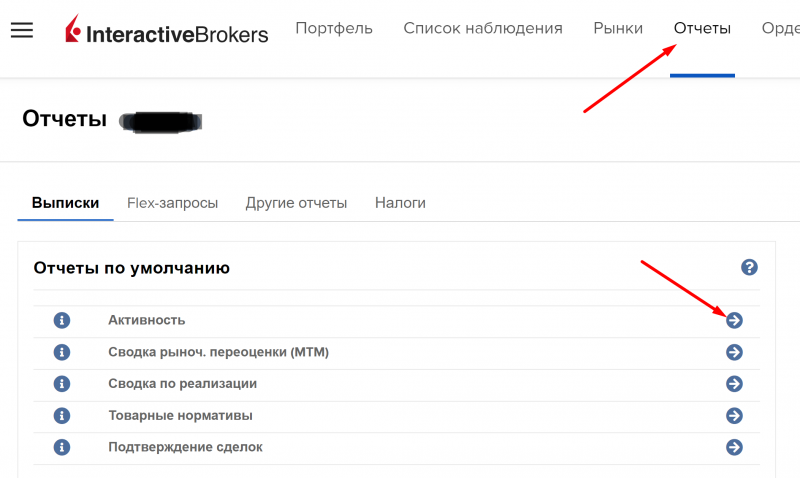

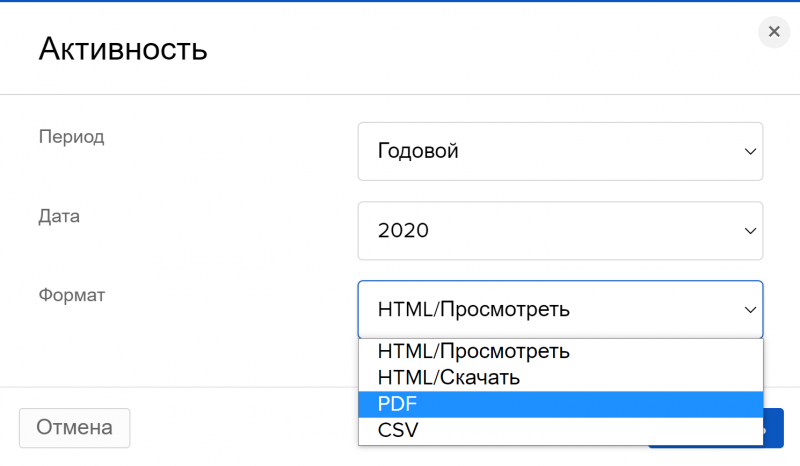

Брокерские отчеты

Перед тем, как скачивать брокерские отчеты, лучше изменить язык интерфейса на русский (если у вас по умолчанию стоит английский или какой-то другой), тогда они сразу будут на русском языке. Для этого заходим в меню в верхнем правом углу и меняем язык.

Выбираем период Годовой, 2020 год, формат PDF и нажимаем Запустить. Затем повторяем то же самое, только с форматом CSV. Если у вас были позиции, открытые в 2019 году и ранее, которые были закрыты в 2020 году, нужно также скачать отчеты за предыдущие годы.

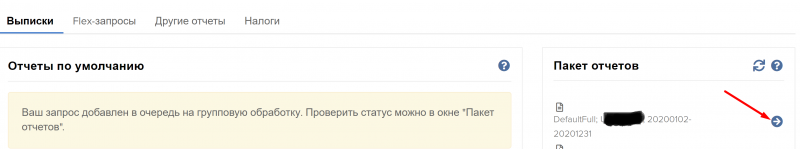

Отчет обычно готовится не более 1-2 минут, после чего появляется в правой части экрана в разделе Пакет отчетов, где его можно скачать, нажав на стрелку.

Конвертация Excel файла с расчетами в PDF

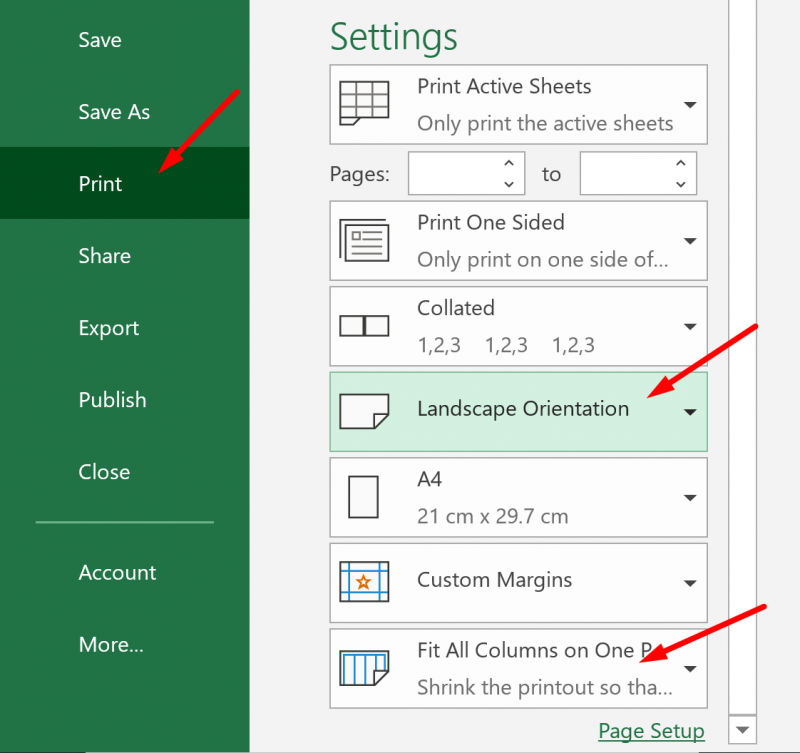

Про расчеты в Excel подробнее поговорим ниже, пока небольшой лайфхак, чтобы данные в Excel корректно конвертировались в PDF. После завершения всех расчетов стоит сделать несколько простых действий. Выделите все вкладки в документе, которые должны войти в отчет, и задайте в настройках печати, чтобы страницы имели альбомную ориентацию и все колонки помещались на одной странице (обозначил стрелками на скриншоте ниже). Затем также выделите все вкладки и сохраните файл в формате PDF. В результате у вас получится PDF файл, в котором будет последовательно отображаться информация из всех вкладок, которая будет хорошо видна и не будет вылезать за пределы страницы.

Дополнительные документы

Исходя из информации, которую нашел в разных источниках, документы, перечисленные ниже, не являются обязательными, но некоторые рекомендуют их прикрепить.

Клиентский договор и справка об открытии счета уже должны быть у вас (их обычно нужно отправить в банк, чтобы сделать первый перевод денег на брокерский счет). Если их нет, можно запросить по почте help_ru@interactivebrokers.com. Насчет формы 1042-S подробнее ниже.

Форма 1042-S и ее перевод на русский язык

Эта форма актуальна, если с вас были удержаны налоги в США. Это происходит, если вы получали дивиденды или купонные выплаты по американским акциям/облигациям. Есть различные мнения, нужно ли прикладывать форму 1042-S – кто-то говорит, что налоговая на нее смотрит, кто-то считает, что она, наоборот, может вызвать лишние вопросы. Поэтому прикладывать или нет – вопрос открытый. Если решите приложить, ниже инструкция, как это сделать. Я прикладывал в прошлом году и на всякий случай приложу в этом.

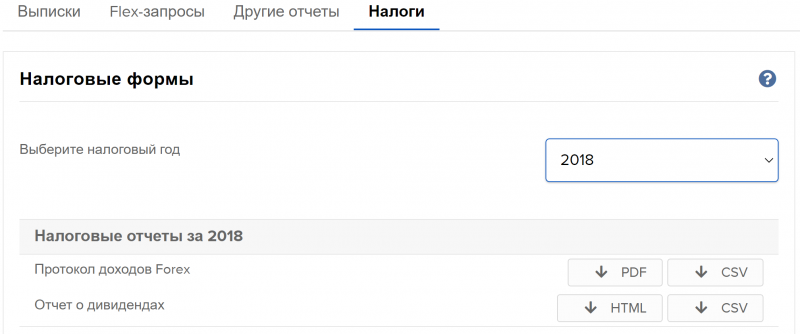

Формы 1042-S может не быть. Например, у меня ее нет за 2018 год – я только в конце 2018 года открыл счет, купил несколько акций и больше ничего не делал. Если у вас такой экран – значит для вас этот раздел не актуален, можно перейти к следующему.

Далее второй лайфхак. Форму 1042-S нужно перевести на русский язык. Ниже шаблон в PDF с готовым переводом – нужно просто скопировать блоки в свою форму 1042S и сохранить файл, занимает меньше минуты, супер удобно. 95% перевода сделал Николай Василенко в этой инструкции, а шаблон сделал подписчик SV, за что им большое спасибо.

Количество страниц в форме 1042-S кратно трем (у меня за 2020 год 9, например). Сама форма на страницах 1-3, 4-6 и т.д. одинаковая (там написано копия B, C и D), отличается только текст с комментариями под формой.

Правила расчета налогов

Самая трудоемкая часть, особенно если у вас было большое количество сделок за прошедший год – расчет налогов. Его удобнее всего делать в экселе, предварительно выгрузив брокерский отчет в CSV, чтобы не нужно было перебивать все сделки руками. Все доходы, полученные через зарубежного брокера, облагаются по ставке 13%, кроме дивидендов, где нужен отдельный расчет.

Ниже перечислю ключевые принципы расчета прибыли и несколько нетривиальных моментов, связанных с некоторыми транзакциями. После этого приложу эксель файл с шаблоном для учета некоторых транзакций, если вы хотите сделать расчеты самостоятельно, а также расскажу про сервис, которому можно делегировать этот процесс.

Прибыль по всем сделкам считается в рублях

Считать прибыль нужно в рублях независимо от валюты транзакции. Гипотетический пример:

Из примера выше видно, что в случае девальвации рубля налоговая база растет, при укреплении падает. В примере выше не учтены комиссии – про них напишу отдельно ниже.

Курсы валют можно выгрузить за весь 2020 год (и более ранние периоды при необходимости) с сайта ЦБ. Далее приложу шаблон в Excel, в котором будет автоматически подтягиваться для расчетов курс основных валют на дату транзакции.

Прибыль считается по принципу FIFO (First in First out)

Учет прибыли для разных типов доходов

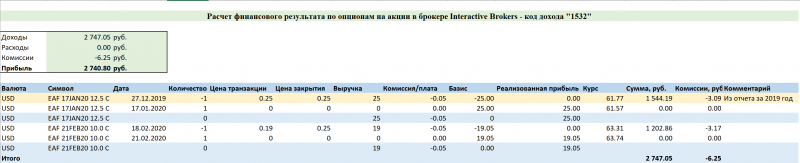

Для различных типов операций существуют разные коды доходов, по которым нужно сделать отдельный расчет. Список наиболее часто встречающихся ниже:

При сложении прибыли и убытков по разным кодам дохода есть ограничения. Складывать можно убытки по ценным бумагам (код 1530) и фондовым ПФИ (код дохода 1532), а также фондовым ПФИ и прочими ПФИ (код дохода 1535), т.е. по операциям с акциями, облигациями и производными инструментами. Но есть особенности, как это правильно делать, подробнее здесь (пункт 4).

Нельзя складывать доходы по дивидендам и купонам (коды 1010 и 1011) с убытками по другим кодам доходов – налоги по ним всегда рассчитываются и уплачиваются отдельно.

Учет прибыли и убытков у разных брокеров

Прибыли и убытки можно сальдировать по разным брокерским счетам, как российским, так и зарубежным. Например, если по российскому брокерскому счету получен убыток, а по зарубежному – прибыль, можно сложить налоговые базы и уменьшить сумму налога по зарубежному счету. Также можно вернуть переплаченный налог, если у одного брокера получена прибыль и он уже списал с нее налог, а у другого (не важно российского или зарубежного) получен убыток.

Чтобы учесть убытки, полученные у другого брокера, нужно запросить у него справку 2-НДФЛ, приложить при отправке документов в налоговую и включить сумму убытка в расчет налога к уплате при подаче декларации.

Учет убытков прошлых лет

Убытки за последние 10 лет можно сальдировать с прибылью текущего года, чтобы уменьшить налогооблагаемую базу. Продолжим предыдущий пример. Предположим, что в 2019 году получен убыток от операций с акциями в размере 10 тысяч рублей (в 2020 году прибыль 50 тысяч рублей). Убыток мог быть как по зарубежному брокерскому счету, так и по российскому. Также в 2019 году была прибыль от операций с прочими производными инструментами 40 тысяч рублей (в 2020 году убыток 20 тысяч рублей).

В этом случае можно уменьшить налогооблагаемую базу по операциям с ценными бумагами с 50 до 40 тысяч рублей. Для этого нужно учесть убыток за прошлый год в расчетах налога к уплате и приложить к декларации дополнительные документы:

В то же время переносить прибыль прошлых лет на убыток за отчетный год нельзя. Т.е. в нашем примере с прочими производными инструментами не получится вернуть налог на прибыль, заплаченный в 2019 году. Убыток 2020 года можно будет зачесть при получении прибыли по производным инструментам в последующие годы.

Расчет налога на дивиденды и купоны

При расчете налога на дивиденды есть свои особенности, так как на американском и большинстве других рынков с вас также удержат налоги. Если речь идет об американской компании, то вы заплатите налог 10% в США, а в России нужно будет доплатить 3% от суммы дивидендов (13% – 10%). Сумму дивидендов для расчета налогов нужно перевести в рубли. Пример:

Однако не все дивиденды зарубежных компаний, даже на американском рынке, облагаются по ставке 10%. Например, по дивидендам канадских компаний удерживается налог в размере 15%. Если налоговая ставка на полученные дивиденды в другой стране выше 13%, доплачивать налог в России не нужно.

Также важный момент – сальдировать “переплату” налога по одним дивидендам и налог к уплате по другим дивидендам нельзя. Т.е. налоги, уплаченные в другой стране по ставке выше 13% не уменьшают налог к уплате в России по остальным дивидендам. Точно такая же логика применяется к налогам на купонные доходы по зарубежным облигациям.

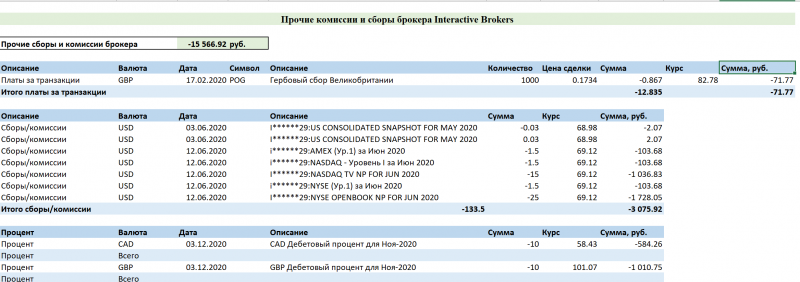

Учет комиссий, сборов и прочих расходов

Все брокерские комиссии и сборы являются издержками при совершении торговых операций и уменьшаю налогооблагаемую базу. Сюда относятся:

Отдельный вопрос – в каком коде дохода учитывать различные комиссии. С комиссиями за транзакции все просто – они учитываются для тех инструментов, с которыми транзакции совершались. Если комиссии и сборы можно напрямую отнести к какому-то инструменту (например, плата за рыночные данные по акциям), тоже понятно.

Но могут быть комиссии, которые сложно напрямую к чему-то отнести, например, маржинальное кредитование, если на счете одновременно акции и производные инструменты, или комиссии за вывод средств со счета. Не нашел конкретных рекомендаций на этот счет, поэтому использовал простую логику – так как основной объем транзакций и активов на счете составляют акции, то все комиссии, которые сложно напрямую отнести к конкретным инструментам, вычитал из доходов по акциям (код 1530).

Есть также дополнительный расход, который может возникнуть при шорте акций или ETF – списание дивидендов. Его можно также вычесть из доходов по операциям с акциями (код 1530), так как по сути это издержки удержания позиции.

Расчет налога при участии в корпоративных событиях

Все рыночные операции по покупке и продаже акций учитываются в одном отчете, по которому производится расчет прибыли. Однако корпоративные события, например, оферты, учитываются отдельно. Расчет прибыли по подобным сделкам разбираю на конкретных примерах в посте про шаблон для расчета налогов для 3-НДФЛ.

Шаблон для расчета налогов

В этом году я самостоятельно делал все расчеты для 3-НДФЛ и решил немного автоматизировать процесс. В результате получился файл, в котором путем несложных ручных манипуляций можно достаточно быстро посчитать налоговую базу для операций в Interactive Brokers. Сразу стоит сказать, что это не скрипт, который все делает за вас, а файл с формулами, для которого нужно подготовить исходные данные и вставлять их руками для каждого блока. Тем не менее, курсы валют, расчет прибыли и комиссий и т.д. в нем подтягиваются автоматически, что сэкономит много времени, если вы решили посчитать налог самостоятельно.

Если у вас были только стандартные транзакции (покупка/продажа акций и получение дивидендов), и нет большого количества переносов закрытых позиций через календарный год, то весь процесс, скорее всего, займет не больше 1-2 часов, так как достаточно просто вставить массив данных в нужное место и все расчеты будут сделаны почти автоматически. Сделки, в которых позиция переносится через год (открыта до 2020 года, закрыта в 2020 году), а также нестандартные транзакции вроде корпоративных действий учитываются по отдельности вручную, поэтому их занесение займет больше времени. У меня ушло в сумме где-то 3-4 часа, правда часть этого времени потратил чтобы собственно сделать шаблон, разобраться, как учитывать нестандартные транзакции и перепроверить итоговые суммы.

Ниже приведу скриншоты, как выглядит результат. На всякий случай скажу, что отчет сделан на основе моих реальных транзакций за прошлый год, о которых пишу на сайте, но большая часть значений изменена.

Сам шаблон и подробная инструкция как с ним работать доступны для подписчиков в отдельном посте.

Подача декларации

Наконец, последний этап – подача декларации через личный кабинет на сайте налоговой.

Нужно выбрать раздел Жизненные ситуации и в нем Подать декларацию 3-НДФЛ.

Далее будет предложено два варианта подачи декларации – заполнить онлайн или загрузить уже заполненную версию.

Если вы решите заполнить онлайн, нужно будет последовательно заполнить несколько разделов по разным кодам доходов, внеся туда рассчитанные суммы доходов и налога к уплате, указать вычеты, если планируете их использовать, прикрепить необходимые документы и отправить. Полезную информацию по процессу заполнения можно найти в статье Николая Василенко.

Если вы решите сначала сформировать декларацию в одноименной программе от налоговой, сначала нужно ее установить на свой компьютер. Установочный файл и инструкции к нему есть на сайте налоговой.

Фактически в программе Декларация нужно заполнить те же разделы, что и в интерфейсе на сайте налоговой в первом варианте – указать там доходы, рассчитать налог, учесть вычеты и т.д. Далее уже готовую декларацию прикрепить в личном кабинете вместе с другими необходимыми документами.

Какой из вариантов выбрать – не принципиально. Не слышал, чтобы налоговая по разному относилась к декларации в зависимости от способа ее подачи. Главное – корректно сделать расчеты и приложить необходимые документы. Писал о них выше в разделе Подготовка документов.

Еще один вопрос, который может возникнуть – стоит ли по отдельности заносить все транзакции, как рекомендуют некоторые ресурсы, или учесть агрегированную сумму по каждому коду дохода. Если у вас было буквально несколько транзакций, можно, конечно, занести их по отдельности, но при большом количестве операций это займет огромное количество времени и не имеет смысла. Я подавал в прошлом году агрегированные суммы по всем кодам доходов и планирую сделать так же в этом году.

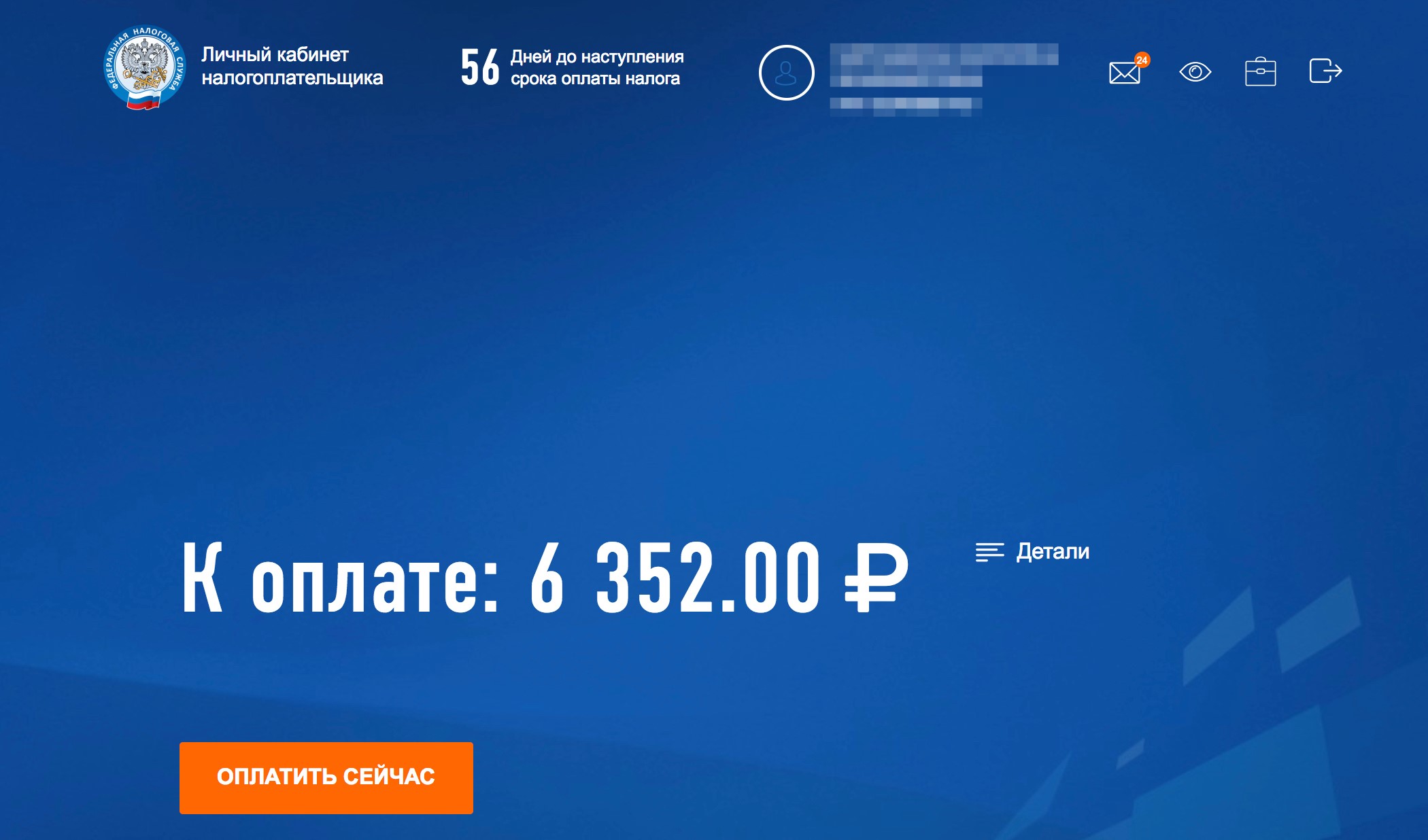

Уплата налогов

После того, как декларация подана, она будет какое-то время проходить проверку. После этого налоговая либо подтвердит сумму рассчитанного налога, либо внесет в нее изменения. Не уверен, как выглядит процесс, если у налоговой возникнут вопросы, у меня в прошлом году просто приняли декларацию.

Как уже писал в начале поста, оплатить налоги необходимо до 15 июля, после этого начнут начисляться пени. Это также можно сделать в личном кабинете на сайте налоговой. Сумма к уплате будет видна прямо на главной странице и будет выглядеть примерно как на картинке ниже. Процесс оплаты простой и не сильно отличается от покупки в интернет-магазине.

Кэшбэк на налоги

Есть интересный лайфхак – некоторые банки начисляют кэшбэк за уплату налогов с их карты, в частности Тинькофф, Альфа и ряд других. Если вы заработали большую прибыль за прошлый год, может получиться приятный бонус, правда у большинства банков есть ограничения на абсолютную величину кэшбэка в месяц. Список карт с кэшбэком на налоги (мсс 9311) можно посмотреть здесь.

Сервисы для подготовки декларации

Сейчас есть достаточно много сервисов, которые могут взять эту работу по расчету налогов и подготовке декларации на себя. Если вы не хотите этим заниматься подготовкой отчетности, могу посоветовать сервис https://eazy-ndfl.com/. Для подписчиков есть промокод на небольшую 5% скидку – 34QD8UGS6C, он распространяется на все типы услуг, которые предоставляются в двух форматах:

Напишу пару слов, почему рекомендую сервис. Основатель связался со мной пару недель назад – оказалось, что сервисом уже воспользовались некоторые подписчики сайта и на меня вышли через поиск по идеям, так как увидели повторяющиеся сделки, в том числе весьма специфические, вроде корпоративных событий. Мы созвонились, я посмотрел, как работает сервис, и убедился, что команда хорошо разбирается в том, что делает.

Еще один момент, который дает уверенность в работе сервиса (как минимум опции с декларацией под ключ) – я знаком со специалистом по налогам Татьяной из команды, так как она мне помогала с заполнением декларации год назад и я остался доволен качеством услуг. В том числе тогда мы разбирались, как учитывать оферты и прочие корпоративные события.