увеличилась дебиторская задолженность что это значит

Как управлять дебиторской задолженностью, чтобы всегда хватало денег

Если не контролировать эти долги и не управлять ими, то у бизнеса возникнут серьезные финансовые проблемы. Компания недополучит деньги и не сможет заплатить по счетам — возникнет постоянная нехватка средств на текущие платежи. А если просрочка по ним превысит три месяца, то кредиторы могут обратиться в суд и начать процедуру банкротства.

Рассмотрим, как проанализировать дебиторскую задолженность и наладить систему управления долгами.

Из этой статьи вы узнаете:

Как разделить дебиторскую задолженность на группы и зачем это делать

Долги разбиваются на категории — у каждой свои особенности и проблемы. Поэтому прежде, чем анализировать дебиторскую задолженность, выделите в ней группы должников.

Самые большие группы — это задолженность покупателей и поставщиков. В первом случае долги возникают из-за того, что вы дали покупателям отсрочку платежа. Дебиторская задолженность поставщиков появляется, если условия договоров предусматривают перечисление авансов в счет будущих поставок.

Общепринятый способ классификации дебиторки — это деление по контрагентам. Такой отчет формируется в любой бухгалтерской программе.

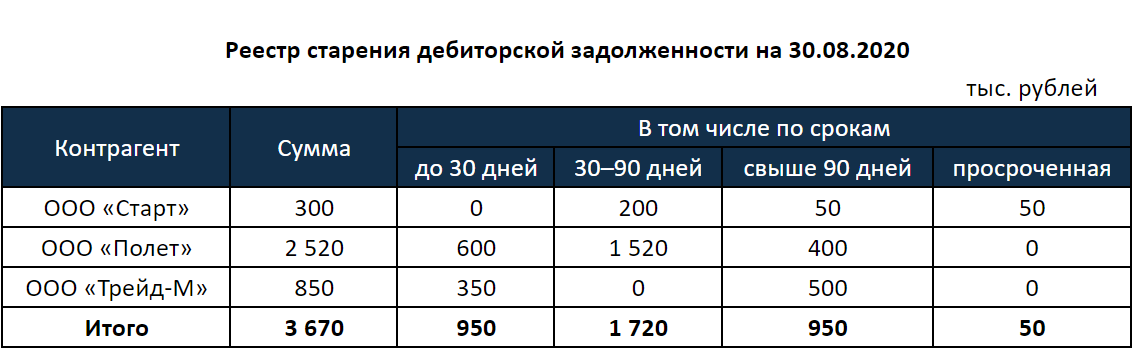

Но кроме разбивки по контрагентам делите дебиторку по срокам погашения. Так вы будете видеть, когда ожидается поступление средств, и сможете планировать свои платежи.

Для этого составьте специальную форму — реестр старения задолженности. Если у вас есть просроченные долги, выделите их, чтобы контролировать работу с проблемными контрагентами.

Другие варианты классификации дебиторки зависят от особенностей бизнеса.

Если у вас много отгрузок, делите задолженность не только по контрагентам, но и внутри каждого контрагента по отдельным договорам и отгрузочным документам. Если вы продаете много разных товаров, то анализируйте дебиторку по товарным группам.

Если ваша продукция продается в разные регионы, разделите задолженность по территориальному признаку. Чтобы оценить работу менеджеров по продажам или закупкам, проанализируйте задолженность по контрагентам, за которых отвечает конкретный специалист.

Например, составьте реестр старения задолженности для клиентов каждого менеджера отдельно, а затем сравните распределение долгов по периодам.

Чем меньше период отсрочки, тем лучше для компании. Поэтому более высокую оценку должен получить менеджер, у которого будет наибольшая доля долгов с самым коротким сроком погашения. В примере это до 30 дней. Поощрите сотрудника и выдайте ему дополнительную премию.

Просроченных долгов в идеале не должно быть совсем, но вы можете установить для них лимит. Например 5% от общей суммы дебиторки по компаниям, за которые отвечает менеджер. Если лимит превышен — уменьшите премиальную часть вознаграждения ответственного сотрудника.

Какие финансовые коэффициенты нужно рассчитать, чтобы оценить эффективность управления задолженностью

Оборачиваемость в днях

Это период, в течение которого контрагенты в среднем гасят долги. Для расчета оборачиваемости дебиторской задолженности (ОДЗ) используйте формулу:

Т — это период времени в днях, за который определяется оборачиваемость, например месяц, квартал или год.

В — выручка за этот период.

СДЗ — средняя дебиторская задолженность за период.

Например, выручка компании за квартал — 50 млн рублей. Средняя дебиторская задолженность за этот же период — 10 млн рублей. Тогда оборачиваемость дебиторской задолженности за квартал будет равна:

ОДЗ = 90 дней / (50 млн рублей / 10 млн рублей) = 18 дней

Это значит, что деньги в среднем поступают в компанию через 18 дней после отгрузки товара.

Не существует норматива оборачиваемости дебиторской задолженности. В идеале ее нужно свести к нулю, т. е. работать полностью по предоплате и не авансировать поставщиков. Тогда деньги сразу можно использовать для закупки следующей партии сырья или товара. Средства будут оборачиваться быстрее, и компания сможет получить больше выручки за период без дополнительных финансовых вложений.

Но на практике работать без дебиторки очень сложно, особенно малому бизнесу. Конкуренция в период экономического спада обостряется — если вы потребуете от покупателя полную предоплату, найдется конкурент, готовый дать отсрочку. Вам придется соглашаться на перенос платежа, чтобы не потерять клиента.

Поэтому стремитесь хотя бы к тому, чтобы показатель оборачиваемости снижался от месяца к месяцу или как минимум не увеличивался.

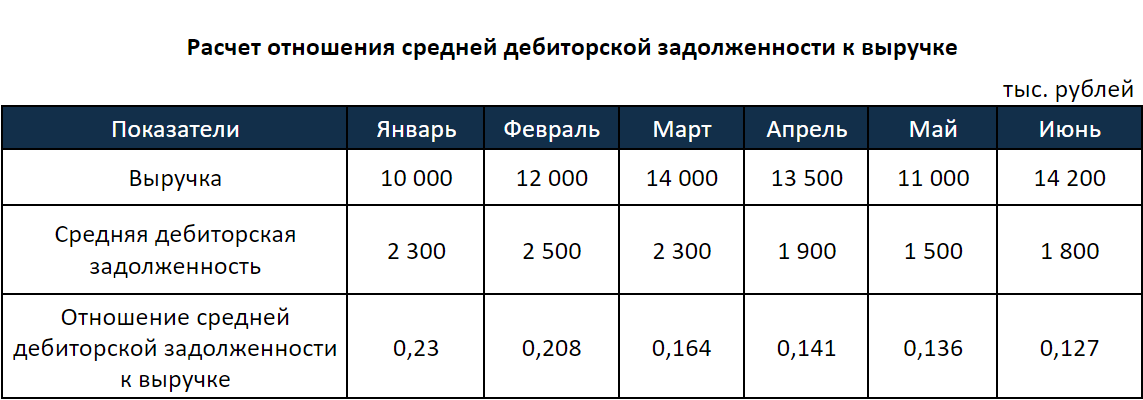

Отношение дебиторской задолженности к выручке и активам баланса

Эти показатели, как и оборачиваемость, тоже нужно определять ежемесячно. Они должны уменьшаться от месяца к месяцу.

Соотношение дебиторской и кредиторской задолженностей

Снижая дебиторскую задолженность, не забывайте контролировать кредиторскую, т. е. вашу задолженность перед поставщиками.

В идеале дебиторская задолженность должна быть немного больше кредиторской — в 1,1–1,2 раза. Например, если средняя кредиторская задолженность — 10 млн рублей, то дебиторская за этот же период должна быть равна 11–12 млн рублей.

Также оба вида долгов должны быть сопоставимы по срокам. Составьте реестр старения кредиторки по той же форме, что и рассмотренный выше реестр по дебиторке. В идеале распределение кредиторской задолженности по срокам возврата должно быть примерно таким же, как у дебиторской, — по срокам поступления. Это нужно для того, чтобы вы могли в любой момент погасить долги перед поставщиками за счет дебиторки.

Но если у компании значительные ликвидные (т. е. легко реализуемые) запасы товаров или продукции, то можно и отклониться от этого соотношения. В этом случае вы покроете часть кредиторки за счет средств от продажи запасов.

Анализируйте эти коэффициенты не только в целом по бизнесу, но и по направлениям: регионам, группам товаров, ответственным менеджерам и т. п.

Например, если вы рассчитаете оборачиваемость дебиторки по каждому менеджеру, то оцените, как специалисты работают с долгами. Тех, у кого оборачиваемость минимальна, можно поощрить, а с теми, кто не справляется с должниками, поговорить и выяснить, почему увеличился период отсрочки.

Если вы рассчитаете отношение дебиторской задолженности к выручке по регионам, то увидите, где клиенты готовы работать с минимальной отсрочкой, а где средства будут «замораживаться». Выгодно активнее работать на тех территориях, где отсрочка минимальна и вложенные деньги возвращаются быстрее.

Как проверять контрагентов и управлять дебиторской задолженностью

Проверьте платежеспособность контрагентов

Начинайте управлять дебиторской задолженностью еще до ее появления, т. е. при заключении договоров с новыми контрагентами. Если вы отгружаете товары или оказываете услуги с отсрочкой платежа, то вы как будто выдаете покупателям кредит. Поэтому в идеале каждого контрагента, который претендует на отсрочку, нужно проверять так же, как это делает банк при выдаче кредита.

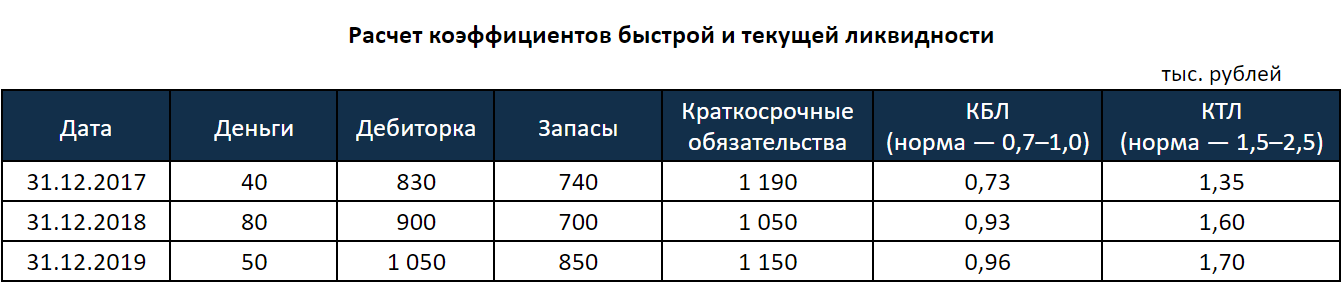

Запросите у контрагента баланс и рассчитайте основные коэффициенты, которые характеризуют его платежеспособность.

1-й. Коэффициент быстрой ликвидности (КБЛ), который равен отношению денежных средств и дебиторки к краткосрочным обязательствам.

КБЛ = (Деньги + Дебиторка) / (Краткосрочные кредиты + Кредиторка + Прочие долги) = (стр. 1230 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550)

2-й. Коэффициент текущей ликвидности (КТЛ). Этот показатель отличается от КБЛ тем, что в числителе формулы к дебиторке и деньгам добавятся запасы.

КТЛ = (Деньги + Дебиторка + Запасы) / (Краткосрочные кредиты + Кредиторка + Прочие долги) = (стр. 1210 + стр. 1230 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550)

Норматив для КБЛ — от 0,7 до 1. Это значит, что ваш контрагент должен иметь возможность погасить почти всю текущую задолженность за счет денег и дебиторки. Норматив для КТЛ — от 1,5 до 2,5. Дебиторка, деньги и запасы должны не менее чем в 1,5 раза перекрывать долги компании.

Рассчитайте оба коэффициента в динамике не менее чем за три отчетные даты. Тогда вы поймете, как меняется платежеспособность контрагента и чего можно ожидать в перспективе (без учета форс-мажорных ситуаций).

Продумайте шаги работы с должниками

Первые два пункта выполняет менеджер, который работает с этим контрагентом. Если же обычные напоминания не действуют, то подключайте юриста. В небольших компаниях часто нет штатного юриста, поэтому работой с просрочкой занимается сам руководитель или главбух.

Спишите невзысканные долги

Во всех подобных случаях вы можете списать дебиторскую задолженность на затраты и уменьшить налог на прибыль.

Но если вы работаете на «упрощенке», то уменьшить налог за счет безнадежной дебиторки нельзя. Списание долгов не включено в перечень расходов, которые можно учитывать при расчете УСН (письмо Минфина РФ от 13.11.2007 № 03-11-04/2/274).

Вывод: кратко о том, как работать с дебиторской задолженностью

Чтобы избежать финансовых проблем, регулярно контролируйте и анализируйте свою дебиторскую задолженность. Старайтесь сократить саму дебиторку и период ее оборачиваемости.

Предоставляйте отсрочки платежа только проверенным контрагентам. Если просрочка по оплате все-таки возникла, используйте все средства для взыскания долгов, вплоть до обращения в суд.

Если все средства для взыскания исчерпаны, спишите долг с учетом требований закона. Это даст вам возможность снизить налог на прибыль, если вы работаете не на УСН.

Анализ дебиторской и кредиторской задолженности

Анализ дебиторской и кредиторской задолженности

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Методика анализа дебиторской и кредиторской задолженности (ДЗ и КЗ)

Сразу оговоримся: финансовый анализ – это всегда некое усреднение и обобщение:

И еще момент: ДЗ и КЗ включают не только остатки по расчетам с покупателями и поставщиками. Там еще находятся работники, учредители, бюджет, внебюджетные фонды и т.д. В статье же сделаем бóльший упор на первых. Под ДЗ и КЗ в рамках данного материала будем понимать, прежде всего, не вообще всю их величину, а ту часть, которая приходится на покупателей/заказчиков, поставщиков/подрядчиков.

Для изучения системы расчетов понадобятся:

На схеме показали, где взять нужные цифры. А еще предлагаем скачать Excel-файл. Введите в отмеченные ячейки исходные данные, и он сам рассчитает показатели из статьи.

Рисунок 1. Финансовый анализ дебиторской и кредиторской задолженности: информационная основа

Этапы анализа предлагаем такие:

Этап 1. Анализ структуры дебиторской и кредиторской задолженности

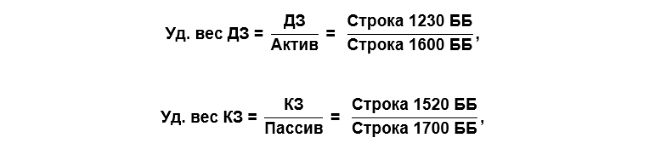

Самый простой способ узнать об особенностях системы расчетов у контрагента – определить удельные веса ДЗ и КЗ в валюте баланса по простым формулам:

де ББ – бухгалтерский баланс.

Норматива для значений нет. Зато есть обычная логика, которая подсказывает: слишком большие величины – это плохо:

От общей структуры в балансе переходим к оценке состава самих долгов. Вспомним, какими они бывают.

Таблица 1. Виды задолженности

Долго- и краткосрочные

· В финансовой отчетности водораздел по сроку проходит на 12 месяцах. Все, что свыше, относится к долгосрочным долгам.

· Заметьте, речь не идет о просрочке. Это значит, что задолженность с договоренностью о погашении через 2 месяца, которую просрочили на 1,5 года, все равно останется краткосрочной.

· В балансе нет специальных строк для долгосрочных ДЗ и КЗ. Те, что показываются во II и V разделах, считаются краткосрочными по умолчанию. Организация должна сама вводить подобные статьи, если у нее есть «долгие» средства в расчетах и обязательства

Текущие и просроченные

· Если ДЗ и КЗ не закрыты в договорной срок, то они становятся просроченными.

· В балансе эти суммы не увидеть. Ищите их в пояснениях. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» рекомендует для них таблицы 5.2 и 5.4. Однако предприятия вправе иначе раскрыть данные значения

Обеспеченные и без обеспечения

· Залог, поручительство и банковская гарантия – то, что формирует обеспечение долга по ГК РФ. А еще по бухгалтерским правилам к ним относятся выданные и полученные векселя. Вероятность погашения обеспеченной задолженности увеличивается, значит, ее качество растет.

· Суммы приводятся в таблице 8 пояснений к балансу и отчету о финансовых результатах

Сомнительные и безнадежные

· Термины применяются к ДЗ. Логично, ведь в своих долгах сомневаться не будешь, и теряет надежду на их получение кто-то другой.

· Сомнительная – это просроченная и ничем необеспеченная ДЗ. Сюда же причисляется текущая, по которой высока вероятность неполучения средств вовремя. К безнадежной относится с истекшим сроком исковой давности.

· По первой создается резерв по сомнительным долгам. Он минусует ее суммы из балансовой строки. Вторая списывается на прочие расходы. Выходит, в балансе нет ни той, ни другой.

· Приводятся в столбцах таблицы 5.1 пояснений. Сомнительная – там, где величина резерва. Безнадежная – в колонке «Списание на финансовый результат»

Идеальная ситуация – это лишь краткосрочные и текущие долги, да еще с обеспечением. Очевидно, такое бывает крайне редко. Поэтому, чтобы оценить отклонение от идеала и всю сложность ситуации с расчетами на предприятии, считайте долю задолженности:

По итогам первого этапа анализа рассчитываются девять удельных весов. Смотрите перечень на схеме. С их помощью можно значительно продвинуться в понимании характера расчетов внутри исследуемой компании.

Рисунок 2. Показатели первого этапа анализа

Этап 2. Сравнительный анализ дебиторской и кредиторской задолженности

Выражается в одной формуле. Вот такой:

Соотношение КЗ и ДЗ = КЗ / ДЗ ≈ 1,1.

Ее логика проста: хорошо, когда обязательства самой организации больше, чем долги перед ней. В идеале примерно на 10%. Корректный расчет предполагает исключение из числителя и знаменателя просроченных сумм.

Предприятия, работающие по такой схеме, умело пользуются ресурсами контрагентов. Получают от них материальные ценности, работы и услуги и при этом выторговывают отсрочку платежа бóльшую, нежели предоставляют своим покупателям. Обычно это характеристика эффективной системы расчетов потенциального партнера. Правда, эффективной, прежде всего, для него самого.

Этап 3. Анализ динамики дебиторской и кредиторской задолженности

На данном этапе предлагаем рассчитать темпы роста для ДЗ и КЗ, а затем сравнить их:

Напомним, как рассчитывается темп роста:

Рассмотрим, о чем расскажут полученные цифры.

Тр ДЗ и КЗ. Здесь работает та же логика, что на предыдущем этапе. Если в числе долгов нет просроченных, то превалирующий рост кредиторки по сравнению с дебиторкой – положительная характеристика.

Тр ДЗ, активов и выручки. Выше уже отмечали: дебиторская задолженность в активах – неотъемлемый, но не самый желательный элемент. Поэтому если ее прирост обгоняет увеличение имущества, то доля отсроченных (иначе – выведенных из оборота) средств растет.

Чтобы понять возможные причины ситуации, сравните также Тр для ДЗ и выручки. Когда они примерно равны, то увеличение/уменьшение долгов дебиторов связано с ростом/снижением продаж компании. Если же дебиторка существенно обгоняет выручку, значит, дело в изменении схемы расчетов с контрагентами. Организация стала предоставлять отсрочку покупателям/заказчикам на более долгий период. Ну или еще вариант: увеличились объемы выданных авансов поставщикам и подрядчикам. Они ведь тоже находятся в ДЗ.

Тр КЗ, пассивов и неденежных расходов. Про оптимальное соотношение кредиторки и пассива определенно не скажешь. С одной стороны, ее превышающий рост по сравнению с источниками говорит, что оборот предприятия увеличивается за счет средств чужого бизнеса. Это хорошо. С другой, возникает вопрос: а точно ли это не начало будущего краха – невозможности разобраться с целой горой долгов и последующее банкротство?

Поэтому дополнительно обращайте внимание на долю просроченной задолженности. Если ее изменение согласуется с динамикой общей суммы КЗ, то, по сути, ситуация остается подконтрольной. Это так даже при значимом росте кредиторки.

А еще сравнивайте темпы роста КЗ и неденежных расходов, чтобы понять, менялось ли что-то в расчетах с поставщиками и подрядчиками. Здесь появляется вопрос: почему неденежных? Потому что в расходах значимую часть может занимать амортизация. За нее не надо никому платить. Исключите ее из вычислений, и сравнение станет корректнее.

Логика сопоставления цифр остается такой же, как для Тр ДЗ и выручки. Если темпы роста КЗ и неденежных расходов примерно равны, значит, существенных изменений не было. Отсрочка от поставщиков предоставляется в том же объеме. Если расходы обгоняют, то контрагенты стали менее лояльными и сократили период для постоплаты.

Как использовать информацию данного этапа при выборе потенциального партнера? Возможные выводы смотрите в таблице.

Таблица 2. Выводы о контрагенте по динамике ДЗ и КЗ

Значительный рост ДЗ

У возможного партнера могут начаться проблемы с деньгами. Это так называемая техническая неплатежеспособность, когда организации много кто должен, но на данный момент денег для оплаты своих счетов нет

Организация, вероятнее всего, предоставляет отсрочку платежа покупателям. Можно попробовать выторговать выгодные условия оплаты по факту поставки

Значительный рост КЗ

Полная аналогия написанного выше. Только причина ситуации иная. Обязательства предприятия уже велики. Ваша компания в очереди кредиторов, ожидающих оплату, будет явно не первой. Сумеют ли с вами рассчитаться вовремя?

Большая кредиторка поставщика, как кажется, не играет роли для покупателя. Однако косвенная связь есть. Вполне возможна такая последовательность событий:

· непокрытый долг потенциального контрагента сформировался перед его основным поставщиком материалов;

· эта организация приостанавливает дальнейшую отгрузку;

· ваш поставщик прекращает производственный процесс из-за отсутствия материалов;

· вы не получаете товары, работы или услуги вовремя

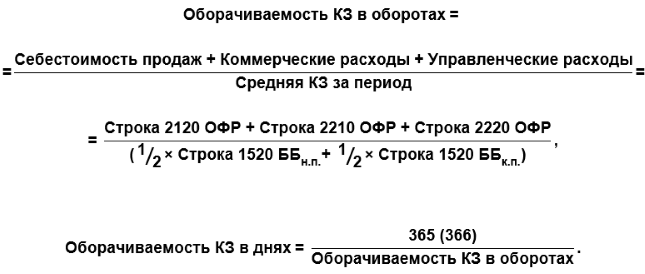

Этап 4. Анализ оборачиваемости дебиторской и кредиторской задолженности

Оборачиваемость оценивается двумя видами показателей:

Их формулы связаны между собой. Расчет одного значения поможет легко получить на его основе другое. Рассмотрим по отдельности для ДЗ и КЗ.

Оборачиваемость ДЗ. Дебиторка обычно формируется в результате реализации*. Это, по сути, неоплаченный покупательскими деньгами доход продавца. Чтобы понять, сколько раз за год обернется каждый рубль средств в расчетах, разделите выручку на ДЗ. Формула такая:

где ОФР – отчет о финансовых результатах;

н.п. – начало периода;

Примечание: *говоря о том, что ДЗ формируется при реализации, переходим в упрощенно-условную плоскость финансового анализа, о которой писали в начале статьи. Причина: если поставщику перечислить аванс, то тоже сформируется дебиторка. Но не в результате продажи, а из-за покупки.

Заметьте: в знаменателе формулы используется средняя величина долгов дебиторов за период. Это так, потому что ДЗ приводится в ББ, который составляется на дату. А выручка находится в ОФР, формируемом за период. Для корректной состыковки моментальной и периодической величин ДЗ усредняют, превращая в некий аналог значения за год.

Чтобы посчитать продолжительность одного оборота, разделите количество дней в периоде на количество оборотов. Будет так:

О чем расскажут полученные цифры в отношении контрагента? О примерной продолжительности срока, по истечении которого закрываются долги перед ним. Какое отношение это имеет к вашему предприятию? Большое. Если средний период поступления денег на счета свыше, например, полугода, то резонны вопросы:

Оборачиваемость КЗ. Здесь все по аналогии с дебиторкой. Только вместо выручки используются расходы. Причина состоит в допущении: кредиторская задолженность появляется в связи с формированием затрат или расходов. По большей части это справедливо. Исключение: КЗ в результате полученных от покупателей авансов. Но здесь опять исходим из присущих анализу условностей.

И еще момент: какие расходы включать в расчет? Есть несколько вариантов:

Любой из способов имеет право на существование. Мы остановимся на синтезе второго и третьего вариантов. В итоге расчетный алгоритм для оборачиваемости кредиторки окажется таким:

Для самогó потенциального партнера малое количество оборотов кредиторки за год и длительный период в днях выгодны. С точки зрения вашего предприятия – не очень. Почему? Потому что такая организация:

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Анализ дебиторской и кредиторской задолженности на примере

Давайте применим теорию на практике. Воспользуемся финансовой отчетностью ПАО «Синарский трубный завод» (ПАО «СинТЗ») за 2019 год. Пройдемся по всем четырем этапам. В таблице 3 смотрите расчеты для первого.

Таблица 3. Анализ структуры ДЗ и КЗ

Профилактика и повышение качества дебиторской задолженности

Рогова Т. Ю., юрист, член Палаты налоговых консультантов

E-mail: tr@днд.su

Достижению цели эффективного взыскания долгов способствует и надлежащая проверка контрагентов, и своевременный анализ дебиторской задолженности, и внедрение в типовые договоры правовых конструкций, направленных на упрощение судебных разбирательств при взыскании дебиторской задолженности, и улучшение обеспечения.

Анализ дебиторской задолженности

На стадии анализа дебиторской задолженности следует:

оценить структуру имеющихся долгов,

осуществить оценку качества задолженности,

оценить сроков просрочки исполнения,

выявить возможность привлечения финансирования под имеющуюся задолженность.

Структура долгов

В рамках анализа структуры долгов оценивается, какие контрагенты преимущественно формируют долговую нагрузку, осуществляется разделение долгов по степени просрочки, степени обеспеченности и стоимости обслуживания. Иными словами, проводится предварительный экономический анализ, который позволяет эффективно управлять дебиторской задолженностью. Именно сравнение таких отчетов позволяет выявить систематических неплательщиков и пересмотреть по ним точечно условия договорных обязательств, направленные на стимулирование своевременной оплаты. Кроме того, эта стадия позволяет выявить направления бизнеса, доходность по которым существенно теряется при внеплановом отвлечении оборотных средств с возникновением кассовых разрывов.

Оценка качества задолженности

На данном этапе в разрезе должников проводится углубленный анализ качества задолженности для целей выявления сомнительных долгов и неэффективных долговых обязательств:

является ли задолженность подтвержденной (имеется ли необходимый комплект документов для принудительного взыскания долга, признает ли должник задолженность);

определяется степень обеспечения возврата задолженности (чем обеспечен возврат: неустойкой, удержанием, залогом, поручительством, гарантиями третьих лиц);

определяется ликвидность задолженности (может ли быть использована задолженность для привлечения финансирования; возможно ли переуступить своим кредиторам и впоследствии зачесть («схлопнуть») долг или провести трехсторонний зачет);

выявляется финансовое положение должников (реальность возврата денежных средств); этот вид оценки актуален, прежде всего, для задолженности, обеспеченной лишь неустойкой.

Оценка сроков просрочки

Следует отметить, что истекший срок исковой давности дебиторской задолженности — распространенный порок, который мгновенно обесценивает все виды задолженности. Не важно, хорошо ли имеющееся у вас обеспечение долга и хорошо ли финансовое положение должника; если пропущен срок исковой давности, как только об этом заявит должник, взыскание задолженности будет невозможно. В свете последнего фактора особое значение приобретает механизм продления срока исковой давности.

Так, подписание должником акта сверки расчетов или выдача гарантийного письма означает, что он признал задолженность и прерывает срок исковой давности. В силу положений ст. 203 ГК РФ со дня подписания любого из указанных документов срок начинает отчитываться заново. Мотивировать должника на подписание данного документа можно тем обстоятельством, что выдача указанного документа позволит ему отсрочить списание кредиторской задолженности и еще какое-то время не включать ее в доходы для целей исчисления налога на прибыль. С таким подходом согласны и налоговые органы, и суды. См. письма ФНС России от 06.12.2010 № ШС-37-3/16955 и УФНС России по г. Москве от 17.04.2007 № 20-12/036354, постановления ФАС Уральского округа от 01.02.2013 № Ф09-150/13 и от 16.02.2010 № Ф09-6971/08-С2, ФАС Западно-Сибирского округа от 11.08.2006 № Ф04-4912/2006.

В части побуждения к неявной реабилитации сроков можно воспользоваться еще одним механизмом, на который нас косвенно наталкивают налоговые правоотношения. Так, если контрагент является одновременно поставщиком и покупателем, то перед списанием его дебиторской задолженности следует проверить, не числится ли перед ним кредиторской задолженности. Если задолженность есть, то, по мнению Минфина России, сформулированному в Письме от 04.10.2011 № 03-03-06/1/620, сначала необходимо провести взаимозачет встречных долгов. Зачет может быть произведен как в одностороннем порядке путем направления уведомления (письма) о зачете, так и посредством подписания двухсторонних соглашений или актов о взаимозачете.

Первый вариант с позиции реабилитации сроков исковой давности интереса не представляет, а вот корректно оформленный второй вариант позволяет также прописать формулировки, которые позволят прервать срок исковой давности.

Таким образом, при переговорах по поводу исчисления налогов можно также достигнуть изменения даты, от которой будет считаться исковая давность.

Обращаем внимание: при направлении односторонних заявлений необходимо учитывать, что обязательства сторон прекращаются взаимозачетом только в том случае, если сторона, которой было направлено заявление о зачете, получила его. Данные разъяснения содержатся в п. 4 Информационного письма Президиума ВАС РФ от 29.12.2001 № 65 «Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований».

В части НДС негативных последствий при проведении зачета не возникает. Так, в соответствии с п. 12 ст. 9 Федерального закона от 26.11.2008 № 224-ФЗ «О внесении изменений в часть первую, часть вторую Налогового кодекса РФ и отдельные законодательные акты Российской Федерации» при осуществлении с 1 января 2009 года товарообменных операций, зачетов взаимных требований «…. подлежат вычету в соответствии с главой Налогового кодекса в редакции, действовавшей на дату принятия к учету указанных товаров (работ, услуг), имущественных прав».

Финансирование под дебиторскую задолженность

Часто в договорах можно встретить оговорку о запрете совершения уступки при отсутствии согласия должника (или аналогичные по смыслу).

В силу п. 3 ст. 388 ГК РФ соглашение между должником и кредитором об ограничении или о запрете уступки требования по денежному обязательству не лишает силы такую уступку и не может служить основанием для расторжения договора. Однако привлечь финансирование по таким договорам намного сложнее, равно как и взыскать задолженность.

Обращаем внимание: в силу указанной нормы кредитор (цедент) не освобождается от ответственности перед должником за нарушение соглашения и заключение уступки. Указанные положения содержатся в той же норме.

Учитывая эти обстоятельства, мы рекомендуем кредиторам избегать вышеописанных оговорок.

Обеспечение возврата дебиторской задолженности

Под обеспечением возврата дебиторской задолженности принято понимать правовые механизмы, усиливающие веру кредитора и вероятность фактического взыскания задолженности и способствующие в конечном счете увеличению оборачиваемости дебиторской задолженности.

.png)

.png)

.png)

.png)

.png)