уведомление о предоставлении фискальных документов что это такое

Фискальный документ

Кассовые чеки, отчеты об открытии и закрытии смены, чеки коррекции, отчеты о закрытии фискального накопителя — все это фискальные документы. Они формируются онлайн-кассами. Расскажем, какие документы и для чего следует формировать.

Что такое фискальный документ

Все документы, которые формирует онлайн-касса, — это фискальные документы. Их особенность состоит в том, что они автоматически передаются с кассы в налоговую через оператора фискальных данных (Федеральный закон от 22.05.03 № 54-ФЗ).

Они могут создаваться в бумажном и в электронном виде. Электронные документы печатать и хранить не нужно — они будут храниться на фискальном накопителе и у оператора фискальных данных. При этом сам накопитель следует хранить в течение пяти лет после окончания его использования.

К фискальным документам относятся:

О том, какие данные и каким образом следует указывать в фискальном документе, говорится в специальном стандарте — формате фискальных документов (ФФД). Он утвержден приказом ФНС № ЕД-7-20/662@.

Рассмотрим порядок и случаи формирования документов каждого вида.

Отчет о регистрации ККТ

Этот отчет формируется один раз — когда вы зарегистрируете кассу в ИФНС. Сформировать отчет нужно на следующий день после получения регномера. Для этого в кассу предварительно запишите регистрационный номер, наименование вашей организации (ФИО, если вы ИП), ИНН, номер фискального накопителя, и другие данные для формирования отчета.

Сведения из отчета о регистрации направьте в налоговую через кабинет ККТ, ОФД или отнесите в бумажном виде.

Когда процедура регистрации ККТ завершится, налоговая заведет для вас электронную карточку. Ее направят в электронной форме через ОФД или кабинет ККТ. После этого через аппарат можно проводить расчеты и они будут направляться в ФНС.

Кассовый чек (БСО)

Кассовый чек — самый распространенный документ, о котором знают все. Он подтверждает расчеты и формируется на каждую операцию по реализации или возврату товара. Продавцы в обязательном порядке выдают покупателям фискальные чеки.

Кассовый чек — это первичный документ. Он может быть сформирован в электронном виде или напечатан. БСО по ФЗ № 54-ФЗ приравнен к кассовому чеку, но формировать его можно только на специальной системе для БСО. Реквизиты у этих документов совпадают:

Дополнительные реквизиты перечислены в приказе ФНС № ЕД-7-20/662@.

Кассовый чек коррекции

Его формируют, когда нужно скорректировать расчеты. Например, в следующих ситуациях:

Если у вас формат фискальных документов 1.05, вместо чека коррекции применяйте возвратный чек с признаком «возврат прихода» или «возврат расхода». Узнать версию ФФД можно в отчете об открытии смены.

Оформить чек коррекции можно в любой день — как в течение смены, в которой была допущена ошибка, так и в следующих. Чтобы не было штрафа, важно сделать это до того, как ошибку найдут инспекторы. Это можно сделать на любой кассе — не обязательно на той, на которой была допущена ошибка.

Отчеты об открытии и закрытии смены

Отчет об открытии формируется в начале каждой новой смены. Если начать работать без него, то касса не будет печатать чеки. В отчете будут указаны дата формирования, данные организации, версия ФФД, сведения о кассире, номер смены и пр.

Закрывается смена тоже специальным документом — отчетом о закрытии смены (z-отчетом). С его помощью налоговая получает данные о прошедшей смене: сколько чеков пробили, какова была сумма операций, сколько сформировано фискальных документов и сколько из них не получила ФНС и пр. Также в этом отчете можно увидеть, что пора менять фискальный накопитель. Соответствующая отметка появится, если занято больше 99% памяти или до конца срока действия накопителя осталось меньше 30 дней.

Между формированием отчетов об открытии и закрытии должно пройти не больше 24 часов. Смена не может длиться больше суток, иначе касса перестанет пробивать чеки — такая функция зашита в фискальные накопители. Чтобы продолжать работу по истечении 24 часов, нужно закрыть смену и открыть новую. Формально закрыть смену можно и позже, если вы не будете проводить через кассу расчеты. Главное — не работайте без выдачи чеков.

Отчет о текущем состоянии расчетов

В отчете содержатся данные о не переданных фискальных документах. Из него вы узнаете, какие чеки не были отправлены ОФД и в какой момент произошел сбой. Вот какие данные в нем будут:

Напоминаем, что если ОФД не получает данные больше 30 дней, касса блокируется. Поэтому формировать отчет о текущем состоянии расчетов следует хотя бы раз в две недели, чтобы контролировать процесс. Создать его можно в любой момент — даже в промежутке между закрытием и открытием смены.

Иногда этот отчет запрашивают проверяющие из налоговой. Одно из требований к ККТ — в любое время печатать отчет о текущем состоянии расчетов для проверки. Это не касается только касс, в которых нет устройства для печати: касс для безналичной оплаты через интернет, касс в торговых автоматах и пр.

Отчет о закрытии фискального накопителя

Фискальный накопитель — это специальное устройство, на котором хранятся все документы, созданные в кассе. Отчет о его закрытии потребуется в следующих случаях:

Если ККТ украли или она потеряна, отчет о закрытии не требуется.

В отчете будут указаны сведения, которые пригодятся для перерегистрации кассы: дата и время фискального признака, номер фискального документа, фискальный признак. Эти же данные будут храниться в личном кабинете ОФД.

Перед формированием отчета убедитесь, что ОФД получил все фискальные документы, сформированные в кассе.

Подтверждение оператора

Этот документ подтверждает, что ОФД получил чек или отчет с кассы. Формирует его не ваша касса, а сам оператор. Он отправит подтверждение к вам в кассу, и это будет значить, что ваша обязанность по передаче данных в налоговую исполнена.

Если оператор перестанет получать данные, то подтверждения приходить не будут. Уведомления об этом отражаются в личном кабинете ОФД.

Новые фискальные документы для маркировки

В новом ФФД 1.2 появились специальные фискальные документы, которые формируются при работе с товарами, подлежащими маркировке:

Этот формат обязателен для всех продавцов маркированных товаров.

Вы эти документы видеть и формировать не будете, ими обмениваются между собой ОФД и «Честный ЗНАК». ОФД передает запрос о коде и уведомление в «Честный ЗНАК», а он в свою очередь направляет ответ на запрос и квитанцию.

Работайте с онлайн-кассой в Контур.Бухгалтерии. Интегрируйте товароучетную систему Контур.Маркет с Бухгалтерией и автоматически передавайте в учет накладные и данные о продажах. В сервисе можно вести учет, оформлять расчеты с сотрудниками и сдавать отчетность через интернет. Всем новым пользователям доступно 14 дней бесплатной работы в сервисе.

Налоговая служба указала, как предоставить фискальные документы с закрытого фискального накопителя

| eatcute / Depositphotos.com |

Нормами законодательства о применении кассовой техники установлен порядок снятия ККТ с регистрационного учета (Федеральный закон от 22 мая 2003 г. № 54-ФЗ, далее – Закон № 54-ФЗ). Согласно ему налогоплательщик перед формированием отчета о закрытии фискального накопителя должен передать в налоговые органы и оператору информационных систем маркировки через оператора фискальных данных все фискальные документы, сформированные этим фискальным накопителем (п 5.1 ст. 4.3 Закона № 54-ФЗ).

Когда отчет о закрытии фискального накопителя будет сформирован, сведения, содержащиеся в нем нужно будет передать также в налоговую инспекцию (п. 8 ст. 4.2 Закона № 54-ФЗ). При этом проверяющие имеют право запрашивать необходимые пояснения, справки, сведения и документы (п. 2 ст. 7 Закона № 54-ФЗ).

Как поясняет налоговая служба, если возникнет такая необходимость предоставления в налоговые органы фискальных документов с закрытого фискального накопителя, то пользователь ККТ может считать данные, содержащиеся в фискальном накопителе, и представить их в инспекцию либо через кабинет контрольно-кассовой техники (порядок его пользования утв. приказом ФНС России от 21 марта 2017 г. № ММВ-7-20/232@), либо при личном обращении в территориальный налоговый орган (письмо ФНС России от 28 января 2021 г. № АБ-4-20/965@).

О том, как списать ККТ без передачи другому лицу, читайте в Энциклопедии решений «Кассовые операции, ККТ» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

ФНС указывает, что порядок считывания фискальных данных и передачи их в налоговые органы аналогичен порядку, ранее описанному налоговой службой для кассовой техники, применяемой в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через ОФД (письмо ФНС России от 16 февраля 2018 г. № АС-4-20/3107@).

Форматы фискальных документов: кратко о сложном

Предприниматели, работающие или планирующие работать с онлайн-кассами, часто интересуются, что такое форматы фискальных документов, зачем они нужны и какими бывают. Давайте разберемся.

Что такое форматы фискальных документов?

На рынке e-commerce довольно много участников. Это не только продавец и покупатель, но и оператор фискальных данных (ОФД), а также налоговая. Чтобы все они могли понимать друг друга, нужно было четко структурировать сведения о торговых операциях, то есть создать некие шаблоны для обмена информацией.

Так и появились форматы фискальных документов (далее – ФФД). Окончательно закрепил их приказ ФНС России № ММВ-7-20/229@ со сложным названием: «Об утверждении дополнительных реквизитов фискальных документов и форматов фискальных документов, обязательных к использованию».

Согласно этому документу, ФФД определяет состав, формат и обязательное указание реквизитов в кассовом чеке (бланке строгой отчетности), а также в отчетах об открытии/закрытии смены, регистрации и других фискальных документах. Это справедливо как для бумажного, так и для электронного чека, который отправляется оператору фискальных данных и покупателю.

Какие форматы фискальных документов существуют?

Приказом утверждены сразу три формата фискальных документов – 1.0, 1.05 и 1.1. Различаются эти версии прежде всего перечнем реквизитов, которые должны содержать, а также порядком отражения последних. Так, реквизит 1187 «место расчетов» является рекомендуемым для включения в бумажный чек в ФФД 1.0 и уже обязательным для ФФД 1.05 и ФФД 1.1.

ФФД 1.0 – первый и, пожалуй, самый распространенный на сегодняшний день формат фискальных данных. Он удобен для типичных сделок в розничной продаже, когда сумма оплат эквивалентна стоимости товара, а отгрузка начинается сразу же после получения денег. Однако если вам нужно выполнить более сложную операцию (вроде оформления чеком частичной оплаты товара), начинаются проблемы.

Например, у вас ресторан, и вы принимаете аванс за предстоящий банкет. По закону вы должны выдать чек дважды: первый раз – принимая аванс, второй раз – рассчитывая гостей после банкета. Чаще всего чек на аванс ресторан не выдает, в лучшем случае предоставляет – расписку о получении денег. И только после самого банкета формирует чек на всю сумму. Возможности оформить корректно чек на аванс или другие, более сложные, чем «товар – деньги», операции в ФФД 1.0 не предусмотрены.

Но начиная с версии ФФД 1.05 такая возможность есть. И в чеке аванса, пробитом в ресторане, по новым правилам будет точно отражено, что это не расчет за оказанную услугу, а именно внесение аванса. Чем старше версия ФФД, тем больше возможностей она поддерживает.

Другой пример. Вы продаете подарочный сертификат и реализуете товар с частичной оплатой этим сертификатом. Как отобразить оплату сертификатом в чеке? Раньше, чтобы не задваивать по кассе выручку, при оплате сертификатом делали в чеке скидку на размер данного сертификата. Теперь же данную операцию можно отразить корректно, но только в ФФД 1.05 и 1.1.

Еще одна особенность ФФД 1.0: в отчете о закрытии смены или отчете о текущем состоянии расчетов вы не найдете информацию о сменной выручке. Той, что привыкли видеть в Z-отчете на кассах старого типа, с ЭКЛЗ. Такая возможность появится только при использовании ФФД 1.1.

Чтобы переходить с ФФД 1.0 на ФФД 1.1. было проще, в налоговой придумали промежуточный протокол фискальных документов – ФФД 1.05. С одной стороны, он уже содержит в себе значительную часть новых документов (вы никогда не попадете в ситуацию, как в примере с рестораном), а с другой – может спокойно работать с фискальным накопителем версии 1.0. Стоит ли переходить на ФФД 1.05 уже сейчас? Это решать вам – многое зависит от специфики конкретного бизнеса.

Правда, учитывая легкость перепрошивки кассы с ФФД 1.0 до ФФД 1.05, я не вижу серьезных препятствий для такого шага. Да и формат ФФД 1.0 скоро нельзя будет использовать.

Чем старше версия ФФД, тем больше обязательных реквизитов она может отражать в фискальном документе. Наиболее продвинутым в этом плане является формат 1.1 – он поддерживает самый широкий круг финансовых транзакций и способен рассказать о вашей сделке практически все. В чеках по 1.1, например, указываются способы оплаты (если это не просто наличные деньги или электронные платежи), признаки реализуемого товара или оказываемой услуги, место расчета и многое другое. Перечень всех реквизитов можно посмотреть в соответствующем приказе ФНС.

Есть ли ограничения по времени использования ФФД?

Таблица. Сроки легитимности использования ФФД

Требование о предоставлении документов (информации) от ИФНС: инструкция по применению

Каждому предпринимателю, директору, главному бухгалтеру знакомо чувство легкой тревоги при получении требований налоговых органов о предоставлении документов (информации). Требование может касаться самого налогоплательщика, его контрагентов, знакомых и незнакомых третьих лиц. Наряду с требованиями, нередко поступают уведомления о необходимости дать пояснения, в том числе письменные, которые мало отличаются от требований по содержанию. Требования могут прийти в рамках начавшейся проверки или на этапе предпроверочного анализа, обозначая интерес инспектора.

Попробуем разобраться, как сберечь время, нервы и бумагу в принтере, если требование пришло, и как при этом не нарваться на штрафы за его невыполнение.

В последние годы НК РФ дает инспекторам все новые и новые возможности для запроса документов, судебная практика отворачивается от налогоплательщиков, а налоговые инспектора входят во вкус, направляя все больше и больше требований и запрашивая пояснения. В результате, количество требований, составляемых налоговыми органами, достигло апогея.

Для начала разберемся, что и у кого может запрашивать инспектор:

По ст.ст. 88, 93 НК РФ

в рамках камеральной

проверки

По ст.ст. 89, 93 НК РФ

в рамках выездной

проверки

По ст. 93.1 НК РФ

в рамках «встречной»

проверки

Вызов для дачи пояснений,

в том числе письменных,

на основании

(подп. 4 п.1 ст.31 НК РФ)

В отношении

самого

налогоплательщика

Документы, которые подаются вместе с налоговой декларацией;

Документы, подтверждающие убыток (уменьшение суммы налога), заявленный в уточненной декларации, поданной спустя 2 года после подачи первичной декларации;

Иные документы, предусмотренные ст. 88 НК РФ, связанные с проверками применения льгот, уплатой НДС, инвестиционных товариществ, возвратов подакцизных товаров, услуг иностранных организаций, состоящих на учете в РФ, операций, освобожденных от обложения страховыми взносами, вычетов при продаже товаров по tax free, инвестиционных вычетов.

Любые документы и информацию, связанные с исчислением и уплатой проверяемых налогов в проверяемом периоде.

Документы и информацию относительно конкретной сделки, при отсутствии камеральной или выездной проверки, если у налогового органа возникла обоснованная необходимость их получения.

Пояснения о любых аспектах деятельности налогоплательщика, в том числе с обязанностью приложить подтверждающие документы. Сроки ответа устанавливаются инспектором произвольно.

В отношении

Вашего контрагента

Любые документы и информацию, связанные с исчислением и уплатой налогов.

Пояснения о специфике взаимоотношений с контрагентом.

В отношении

третьего лица

— то есть

организаций/ИП,

с которыми

Вы как налогоплательщик

напрямую не имеете

договорных отношений

Любые имеющиеся документы и информацию, если проверяемое лицо связано с Вами «по цепочке» поставок товаров (выполнения работ, оказания услуг).

Санкции за неисполнение

А теперь более подробно.

Что могут запросить при проверках?

Обратной стороной медали выступает возможность злоупотребления должностными лицами налоговых органов своими полномочиями.

И именно из-за таких злоупотреблений, а вовсе не из-за желания налогоплательщика сокрыть компрометирующую его информацию, часто возникает нежелание отвечать на запросы налоговых органов. А иногда бывают и откровенные глупости.

Так, совсем недавно в Свердловской области и Челябинской областях налогоплательщикам приходили требования с просьбой представить «документы, подтверждающие выполнение работ непосредственно в космическом пространстве».

Скорее всего, данная формулировка была транслирована из ст. 164 Налогового кодекса РФ, предусматривающей применение ставки 0%, и бездумно скопирована из требований, выставленных какой-либо из структур Роскосмоса. Однако для бухгалтеров других компаний такие формулировки, дававшие повод задуматься о бескрайних просторах вселенной, вызывали недоумение и ухмылку.

В рамках выездной проверки могут запрашиваться любые документы.

Пункт 12 статьи 89 НК РФ содержит лишь одно ограничение: они должны быть связаны с исчислением и уплатой налогов.

В Письме ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок», налоговая служба описывает то, какие документы и информация могут интересовать проверяющих, не намного подробнее:

«в ходе проведения налоговой проверки должностными лицами налогового органа проверяются, анализируются, сопоставляются и оцениваются документы и информация, имеющие значение для формирования выводов о правильности исчисления, удержания и уплаты (перечисления) налогов и сборов, а также для принятия обоснованного решения по результатам проверки».

Какого-либо исчерпывающего перечня таких документов нет, соответственно, объем и состав запрашиваемых документов и информации фактически не ограничен.

Требования в рамках «встречных проверок».

Состав документов, который может быть запрошен непосредственно у налогоплательщика, в рамках камеральных проверок ограничен (ст.88 НК РФ). В основном это документы, подтверждающие право на применение льгот или правомерность возмещения, либо возврата НДС.

Однако данные ограничения могут быть легко инспектором преодолены.

Если документы, связанные с деятельностью налогоплательщика нельзя истребовать при камеральной проверке у самого налогоплательщика, то почему бы не запросить интересуемые инспектора документы в рамках «встречной» проверки каждого из контрагентов налогоплательщика. Получается, что инспектор запрашивает документы не в отношении самого налогоплательщика, а имеющиеся у него документы в отношении всех его контрагентов. Фактически же проверяется сам налогоплательщик. Формально такие требование законны и оспорить их в суде в подавляющем большинстве случаев не удается.

Важным нюансом встречных поверок является то, что запрашиваемые при их проведении документы и информация должны быть связаны с проверяемым налогоплательщиком, то есть с вашим контрагентом, в отношении которого и проводится проверка.

Эта связь не обязательно должна быть прямой.

В ситуации, когда у вас запрашивают документы по взаимоотношениям с вашим контрагентом, но при этом проверяют третье лицо (которое вы можете и не знать), такое требование будет законным, если ваш контрагент является звеном в цепочке поставщиков (покупателей), ведущей к проверяемому третьему лицу.

Или, например, у вас может быть запрошена информация о том, как вы отразили операцию с контрагентом в своем бухгалтерском учете. Связь данной информации с проверяемым налогоплательщиком (вашим контрагентом) неочевидна, однако суды признают истребование такой информации правомерной.

Требования, выставленные в рамках предпроверочного анализа.

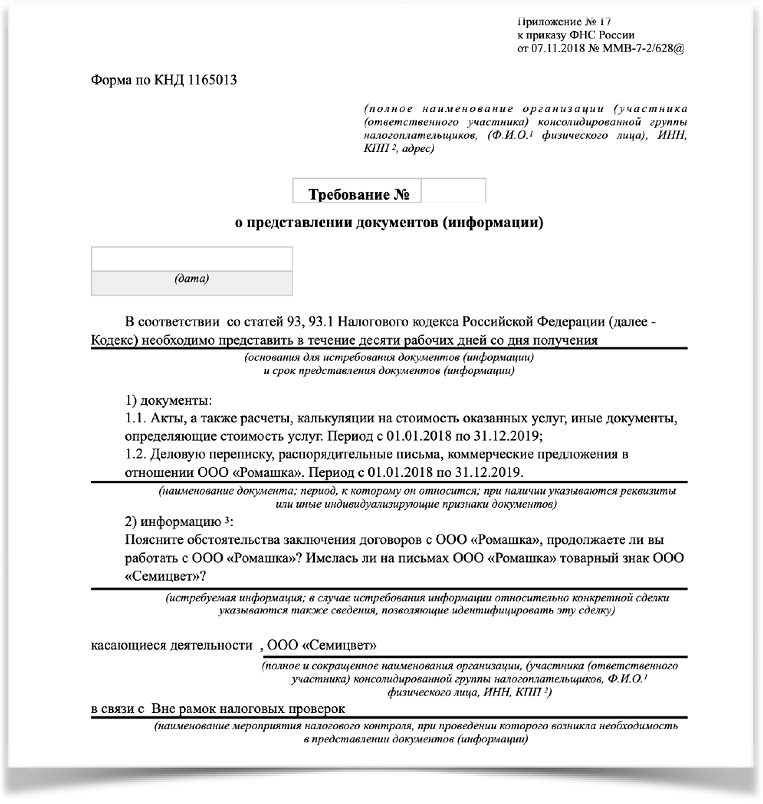

Приведем пример реального требования, полученного контрагентом одной группы компаний, подозреваемой налоговыми органами в искусственном дроблении бизнеса:

Такие требования используются инспекторами очень широко, и информация о вас аналогичным требованием может быть запрошена у всех ваших контрагентов.

Налоговый кодекс РФ не предусматривает среди мероприятий налогового контроля проведение предпроверочного анализа, однако отвечать на такие требование придется.

Что учесть при подготовке ответа на требование, выставленное вне рамок налоговых проверок?

Налоговый кодекс РФ содержит правило, согласно которому вне рамок налоговых проверок инспектор может запросить документы и информацию о конкретной сделке у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке, если у налоговых органов возникла обоснованная необходимость их получения.

Из данного правила следует, что налоговый орган должен указать сведения, позволяющие определить ту самую конкретную сделку, по которой запрашиваются документы, и налоговый орган должен обосновать необходимость их получения.

Сведениями, позволяющими конкретизировать сделку (сразу отметим, что это может быть сразу несколько сделок), могут быть реквизиты договора, счетов-фактур и так далее. И по такой конкретной сделке можно запрашивать любой объем документов, любую информацию.

То есть, вне рамок налоговых проверок налоговый орган не может запросить «все договоры за последние 3 года», но может запросить «счета-фактуры с 01.01.2016 по 31.12.2018, относящиеся к договору, например, № 1 от 01.01.2015».

Фактически, налоговый орган может запросить тот же объем документов, что и при проведении выездной налоговой проверки, не выходя на нее. Основной целью такого предпроверочного анализа является определение того, а стоит ли вообще выходить на проверку к данному налогоплательщику.

Что же касается обоснования необходимости истребования документов, то Налоговый кодекс РФ не разъясняет, в чем заключается эта «обоснованная необходимость», и обязан ли инспектор давать налогоплательщику какие-либо пояснения о мотивах истребования у него документов (информации) вне рамок налоговых проверок.

Если ранее суды чаще соглашались с налогоплательщиками о том, что налоговый орган должен четко и ясно изложить, в чем заключается такая необходимость, в противном случае «требование нарушает права и законные интересы лица в сфере предпринимательской и иной экономической деятельности, возлагая на него обязанность по представлению документов, не предусмотренную п. 2 ст. 93.1 НК РФ». То в последние время стало больше решений, в которых суд считает, что «обоснованная необходимость получения документов (информации) подразумевает лишь, что они не могут истребоваться в неслужебных или иных целях, не связанных с осуществлением контроля за соблюдением законодательства о налогах и сборах», либо суд соглашается с инспекцией, что обосновать необходимость можно фразой «в связи с возникновением обоснованной необходимости», или другими словами, надо, потому что надо…

А то и вовсе разъясняется, что «налоговый орган не обязан сообщать контрагенту соответствующего лица, документы (информация) о сделках которого запрошена, причины, по которым он посчитал необходимым направить требование».

Считаем, что такое судебное толкование статьи 93.1 НК РФ расширительным, ведущим к тому, что инспектор наделяется правом запрашивать документы произвольно у кого угодно, в любом количестве, без проведения каких-либо мероприятий налогового контроля, без какой-либо необходимости, игнорируя нормы НК РФ о сроках проведения налоговой проверки.

Когда можно в представлении документов (информации) отказать?

К требованию не приложено поручение;

Требование составлено неуполномоченным лицом, например, должностным лицом инспекции, в которой вы не состоите на учете;

Требование выставлено после окончания налоговой проверки.

Важно! Если требование выставлено во время проверки, но получено налогоплательщиком после ее окончания, такое требование признается законным.

Документы и информация представлялись в инспекцию ранее.

Запрошенные документы и информация не относятся к проверяемому периоду или к предмету проверки.

Данное основание для отказа таит сразу несколько подводных камней.

Во-первых, связь запрашиваемых документов с периодом проверки может иметь место, но быть очень неочевидной.

Например, договор может быть датирован прошлым периодом, но распространять свое действия и на следующие периоды. Или операция может быть совершена в более раннем периоде, но влиять на налогообложение следующего периода, за который и проводится проверка. В таких случаях требование будет законным.

Во-вторых, связь запрашиваемых документов (информации) с предметом проверки может быть косвенной, но достаточной для того, чтобы суд признал такой запрос правомерным. Суды в таких случаях нередко дают комментарий в своих решениях, что налогоплательщику не предоставлена возможность контролировать и разрешать вопрос об относимости к предмету проверки собираемых налоговым органом доказательств, так как решение о необходимости истребования тех или иных сведений для проведения налоговой проверки является исключительно прерогативой налоговых органов.

Тут надо быть внимательным и понимать, что документы (информация) должны быть очевидно и точно не связаны с предметом или с периодом проверки.

Что делать, если просят дать пояснения?

Если на основании 93.1 НК РФ, то актуально все то, что написано выше.

Если же на основании п. 3 ст. 88 НК РФ, то налоговый орган должен в требовании указать, какие выявлены проверкой ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, полученным им в ходе налогового контроля.

Если налоговый орган не указывает, какие ошибки либо противоречия выявлены, то ответ на него является вашим правом, но не обязанностью.

ВАЖНО! Даже в таком случае не следует игнорировать требование. Целесообразно указать в ответе, что при самостоятельной проверке налогоплательщиком поданной им декларации никаких ошибок, противоречий не выявлено, соответственно, обязанности давать какие-либо пояснения не возникает.

Имейте ввиду, что пояснения в любом случае придется дать, если:

в декларации по налогу на прибыль заявлена сумма убытка;

налогоплательщиком в декларации заявлены операции (имущество), по которым применены налоговые льготы;

в иных случаях, указанных в п. 8.1, 8.2, 8.5, 8.6, 8.8, 12 ст. 88 НК РФ.

Если в качестве основания для запроса документов или информации указывается подп. 3 п. 1 ст. 31 Налогового кодекса РФ, то давать письменные пояснения и документы налогоплательщик не обязан, однако явиться в налоговый орган и дать пояснения все равно придется. Поэтому при получении запроса информации и/или документов на основании уведомления о вызове в налоговый орган налогоплательщика, вопрос о предоставлении документов и письменных пояснений налогоплательщику следует решать, опираясь на то, насколько это удобно для него самого. В большинстве случаев письменные пояснения, составленные в спокойной обстановке, будут более взвешенными, аргументированными и контролируемыми, чем пояснения при разговоре с налоговым инспектором.

Что делать, если запрошен либо слишком большой объем документов и не весь этот объем, действительно может быть нужен проверяющим?

Если же объем запрашиваемых документов явно неисполним, но инспектор все равно просит их представить, то может быть выгодным и поспорить с инспекцией в суде.

Так в одном деле Банк отказался представлять документы, объём которых превышал 6 260 000 листов (4890 кредитных договоров). Как пояснил Банк в суде, такое количество копий может быть изготовлено на 100 печатающих устройствах в течение более двух месяцев, затраты на изготовление такого количества копий составит 1 800 000 рублей только на бумагу, 1 400 000 рублей на приобретение расходных материалов для орг. техники, вес истребованных копий составит около 30 тонн, для их перевозки потребуется 20 автомобилей марки «Газель». У проводящих налоговую проверку (4 человека) для проверки понадобится около 7,5 лет, при чтении одним сотрудником 100 страниц в час документы смогут быть прочитаны в течение 15 650 часов.

На такой троллинг Банком инспекции суд отреагировал позитивно, указав, что требование не соответствует целям и задачам налоговых органов и нарушает права Банка. Тут важно иметь ввиду, что Банк не прятал документы. Как отметил суд, документы были запрошены в рамках проводимой выездной налоговой проверки, а соответственно, налоговый орган имел возможность ознакомиться с оригиналами документов.

Что делать, если запрошенные документы у вас отсутствуют?

Например, запрашивают аналитические таблицы с расчетом себестоимости продукции. Составление подобного документа не предусмотрено ни законодательством, ни локальными нормативными актами налогоплательщика, соответственно составлять и представлять такой документ у налогоплательщика обязанности не возникает.

Встречаются случаи, когда требование имеет примерно следующее содержание: «Какими разъяснениями вы пользовались при отражении операций» или «Какие данные вами были получены из кадастра недвижимости…». Всех подобных формулировок не перечислить, но речь идет о своеобразном возложении на налогоплательщика обязанностей, которые не предусмотрены законом, и которые должен или может выполнить сам налоговый орган.

Так, налоговый орган может попросить представить информацию в табличной форме, придуманной инспектором.

В подобных случаях налогоплательщик не обязан подстраиваться под конкретного инспектора и работать за инспектора. Хорошим вариантом будет представление информации в форме, удобной самому налогоплательщику с пояснением о том, что налогоплательщик не ведет учет информации в той форме, в которой налоговый орган просит ее предоставить.

Или другая ситуация. Срок хранения документов истек, либо у налогоплательщика вообще не было обязанности хранить запрошенные документы. Например, пропуска, выданные сотрудникам контрагента. В такой ситуации можно отказать в представлении документов с пояснениями, что они не сохранились, обязанности по хранению таких документов не предусмотрено.

Если же какой либо документ отсутствует, но должен составляться и храниться у налогоплательщика, то это проблема налогоплательщика. Как указывают налоговые органы (и с ними соглашаются суды), налогоплательщик в таком случае обязан восстановить документы и представить налоговому органу.

Можно ли как-то охладить пыл проверяющих, если их налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в вашу пользу. В случае спора инспекция обязательно обратит внимание суда на то, что документы запрашивали, а вы ответили, что со спорным контрагентом не работали. В момент спора вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.