ущерб мультидрайв ингосстрах что это значит

КАСКО в Ингосстрах

Универсальная страховая компания ОСАО «Ингосстрах» с 2004 года постоянно возглавляет список субъектов страхового рынка РФ, входя в тройку лидеров. Благодаря профессионализму, ответственности и репутации, Ингосстрах, единственная среди российских компаний, получила рейтинг надежности (ru АА+) от агентства «Standart & Poor`s».

Одним из главных направлений деятельности организации является автострахование КАСКО. Выгодные для клиентов условия страхования подробно отражены в опциях договоров, которые можно заключить не только в Москве, но и всей территории России.

На каких принципах страхуется КАСКО в Ингосстрах

Все условия страховой защиты имущества автовладельцев указаны в договорах, соответствующих требованиям правил и законодательства. Правила страхования КАСКО в Ингосстрах 2019 года полностью отражают нормы законодательных актов с действующими изменениями, разрабатываются страховщиком самостоятельно и являются главным документом к исполнению в компании.

Согласно этому документу страхованию подлежат:

Как купить полис КАСКО?

Оставьте заявку любым удобным способом.

Отправьте документы на:

Оператор связывается с Вами для уточнения расчетов

Принимаем документы по email, whatsapp, viber, telegram

Мы оформляем Ваш страховой полис

Бесплатная доставка полиса*

Эксперт осматривает транспортное средство

Оплата полиса после проверки

Страховые события

При оформлении соглашения важно определиться какой страховой случай по КАСКО в Ингосстрах будет обеспечен покрытием, то есть будет производиться выплата. Обычно в этот перечень входят:

В выплате будет отказано, если:

Особенности страхования

При больших суммах страхового платежа компания предоставляет возможность внесения денег частями (рассрочка). По договоренности первую часть оплаты клиенты вносят в момент оформления сделки, остальные проплаты делаются в нескольких вариантах:

Условия договора КАСКО Ингосстрах предусматривают бесплатные услуги по эвакуации поврежденного транспорта и выезда аварийного комиссара. Заявление о происшествии подается страховщику не позднее 7 дней с момента ДТП, а не в течение 3-5 дней, как в других СК.

Есть возможность один раз получить выплаты без оформления документов, если повреждены:

Образец бланка полиса КАСКО есть на сайте.

заявка ‘ data-blank-default=»ОСАГО» data-blank-detail=»» >

Тарифные планы

Страховой тариф по этому виду страховки в среднем составляет 5-7% от стоимости авто. В зависимости от условий, франшизы и набора опций этот показатель рассчитывается индивидуально. Для клиентов в компании разработаны комплексные программы, учитывающие предпочтения страхователей. Это, например, тарифы:

Почему страховка КАСКО лучше приобретать в Ингосстрах

Непрерывное развитие позволяет компании актуализировать качества услуг, отвечая на запросы потребительского рынка. Приобретая полис КАСКО Ингосстрах, вы сможете:

Согласно статистическим данным у регулятора практически нет жалоб на необоснованность отказов в выплатах на Ингосстрах. Стоимость страховки КАСКО в компании нельзя назвать дешевой, но спокойствие и уверенность в надежном партнере с лихвой компенсируют этот факт.

Страхование КАСКО онлайн

ТОЛЬКО ДО 1 ИЮНЯ МЫ, КАК ПРИВИЛЕГИРОВАННЫЙ ПАРТНЁР СТРАХОВОЙ КОМПАНИИ «ИНГОССТРАХ», СДЕЛАЕМ ВАМ БЕСПРЕЦЕДЕНТНУЮ СКИДКУ

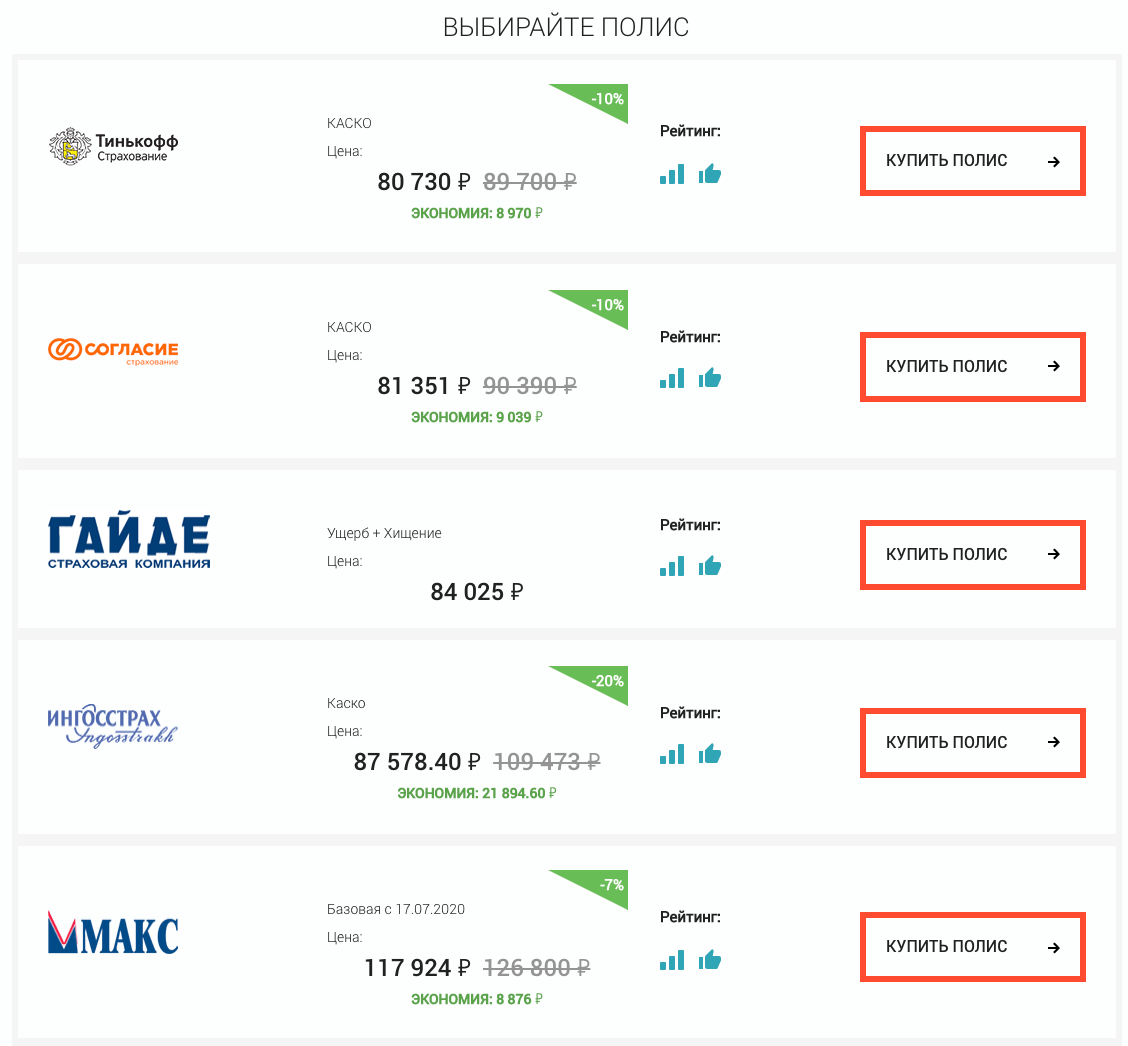

Добровольное страхование КАСКО позволяет автовладельцу исключить риск возникновения материальных убытков, вызванных повреждением автомобиля в непредвиденных ситуациях. Вид страхового пакета определяет набор ситуаций, при наступлении которых страховщик обязуется возместить полностью или частично понесенный страхователем ущерб. Агентство «Элемент» предлагает услуги по оформлению полиса автострахования КАСКО у ведущих страховых компаний: Росгосстрах, РЕСО, Ингосстрах, СОГАЗ, Альфастрахование, ВТБ и многие другие. Мы подберем оптимальный пакет услуг с учетом особенностей эксплуатации машины и пожеланий владельца.

что говорят довольные клиенты / все отзывы

Георгий

Большое спасибо менеджеру Арвиду за то, что смог быстро разобраться с проблемой с коэффициентом по ОСАГО. Буквально сражался за меня со страховой компанией. Удачи Вам, ребята!

Александр

Спасибо за столь быструю доставку полиса. У нас юр.лицо, а электронного ОСАГО пока для юриков не делают, а ребята всего за час привезли полис.

Павел

Спасибо за подробную консультацию во время аварии. Позвонил в Элемент и они подробно проинструктировали меня о моих действиях при ДТП. Хотел их отблагодарить, а они сказали, что лучшая консультация это хороший отзыв на сайте. Все бы так работали.

Арсен

Дмитрий помог нам справиться с проблемой. Попал в ДТП, виновен я, через 2 месяца после мне пришло письмо из моей страховой, что я должен им компенсировать затраты за ремонт машины, в котрую я вьехал. Оказывается, я должен был уведомить их о ДТП, тк мы воспользовались Европротоколом. У них реально есть такое правило. Но Дима помог мне избежать этого!

Антон

Профессионалы своего дела. Даже курьер много знает о страховании. Рассказал много нюансов про то, как себя вести при ДТП. Спасибо!

Наталия

Хочу передать большое спасибо Вашему менеджеру, к сожалению, не запомнила его имени. Очень быстро оформил полис и подробно ответил на тысячу вопросов, которыми я закидала его.

Екатерина

Отличный сервис у ребят. Очень удобно, что есть все способы оплаты. Перевела деньги через PayPal

Евгений Михайлович

Я оформил ОСАГО прямо на сайте. Ни с кем не говорил. Быстро ввел всю информацию и получил расчет, причем данные по моей машине нашлись автоматически, а я только номер своей машины вбил. «До чего дошел прогресс!»

В 2020 году мы застраховали:

Как купить страховку КАСКО?

Оставьте заявку любым удобным способом.

Отправьте документы на:

Оператор связывается с Вами для уточнения расчетов

Принимаем документы по email, whatsapp, viber, telegram

Мы оформляем Ваш страховой полис

Бесплатная доставка полиса*

Эксперт осматривает транспортное средство

Оплата полиса после проверки

От чего защитит КАСКО?

В случае заключения договора добровольного страхования авто, страховщик возмещает следующие убытки:

В зависимости от того, какие риски вы намерены страховать, будет определяться стоимость автострахования КАСКО. Существуют готовые пакеты страховых продуктов, сформированные с учетом частоты наступления отдельных случаев, особенности модели авто и условий эксплуатации транспорта.

Основные виды КАСКО

Чтобы максимально минимизировать владельцу негативные последствия от повреждения или угона машины предлагаются несколько вариантов автокаско:

«Мультидрайв» КАСКО: много не бывает

«Мультидрайв» – особый вид полисов КАСКО, по которым к управлению авто допускается не 1-2 водителя, а неограниченное количество. Разберёмся, в чём польза и кому подойдёт такая страховка.

Особенность полиса

Если коротко: за рулём застрахованной машины может быть кто угодно, у кого есть права. В случае ДТП страховщик обязан выплатить возмещение вне зависимости от того, кто в момент аварии управлял автомобилем.

Мультидрайв даёт право:

Традиционно считается, что мультидрайв – это услуга для VIP-клиентов или юрлиц (например, служб такси). Из-за повышенного страхового риска страховщики ломят за полное КАСКО с этой опцией повышающий коэффициент: до 1,5-2,8.

«Если средняя цена полиса КАСКО начинается от 30 тыс. рублей, то мультидрайв, в зависимости от характеристик автомобиля, может быть в несколько раз дороже. Последние пару лет спрос на КАСКО мультидрайв сохраняется. Так, только за 9 месяцев 2020 года количество заключённых договоров увеличилось на 22,8%», – обращает внимание директор департамента финансовых услуг ГК «АвтоСпецЦентр» Дмитрий Мольков.

А как при обычном КАСКО?

В ограниченных полисах КАСКО всё устроено иначе. В них чётко указывается перечень лиц, у которых есть право садиться за руль застрахованной машины (до 4-5 человек).

Если в аварию попадёт посторонний, будут проблемы с выплатами, так как страховщики относят к страховым случаям только те ДТП, в которых застрахованной машиной управлял вписанный в полис человек.

Судебные баталии

Формально существует разъяснение постановления Пленума Верховного суда от 27 июня 2013 года № 20 «О применении судами законодательства о добровольном страховании имущества граждан», согласно которому компания обязана выплатить деньги даже том случае, если за рулём сидел другой водитель. Есть опция мультидрайв или нет – неважно. Но на практике отказы случаются.

Мы покопались в базе судебных решений и выяснили, что:

С проблемой внезапно всплывшей дополнительной франшизы сталкиваются владельцы кредитных авто, которые не внимательно выбирали КАСКО. Оформляется такая франшиза допсоглашением к страховому договору.

Уже были случаи споров с АО «Юнити Страхование» (бывшая «ЭРГО») по этому поводу, которые понятное дело ничем не закончились, так как клиент сам подписал договор с такими условиями.

Что входит в полис с мультидрайв?

То же, что и в любое КАСКО: риски ДТП, стихийных бедствий, пожара, взрыва, противоправных действий третьих лиц, падения предметов на корпус машины (сосулек, камней и пр.), угона, хищения, грабежа и прочего. В случае с мультидрайв дело не в расширенном количестве рисков, а в свободе управления транспортом.

Поскольку полис премиум-класса, то в него традиционно включают:

С дополнительными опциями нужно быть осторожными. Например, уже был суд с «Ингосстрахом», который предусмотрел по мультидрайв исключение в выплатах при локальных повреждениях колёсных дисков в виде царапин, задиров и вмятин длинной до 5 сантиметров (кроме случаев полной гибели машины). Суд встал на его сторону и страхователь не получил выплату, которую требовал.

Кому стоит оформлять

Мультидрайв покупают, если водители:

«Такой полис подойдёт семье, в которой глава семьи – опытный аккуратный водитель, в то время как его жена или дети только получили права. Обычно средняя цена КАСКО составляет от 4 до 12% стоимости нового автомобиля. В случае «Мультидрайва» стоимость увеличивается прямо пропорционально коэффициенту числа допущенных водителей», – рассказывает руководитель подразделений кредитования и страхования сети автосалонов Fresh Auto Дарья Тимченко.

Нет смысла оформлять мультидрайв тем, кто использует машину в одиночку либо пополам с женой (мужем). В этом случае проще сразу вписать водителей в полис либо добавлять их через личный кабинет страховщика по мере необходимости.

На рынке работают также компании, которые готовы вписать в полис и более 5 человек (например, тот же «Ингосстрах»). Но учтите, что тариф может быть пересмотрен в сторону увеличения.

Внимательно стоит отнестись к мультидрайву заёмщикам банков. Не нужно соглашаться на дополнительную повышенную франшизу, если стаж вождения небольшой и уже был аварийный опыт. Внимательно читайте договор прежде, чем подписывать, чтобы не оплачивать одновременно полис КАСКО, дорогостоящий ремонт машины на СТО и кредитные платежи.

ПРАВИЛА № 005 ДОБРОВОЛЬНОГО СТРАХОВАНИЯ НАЗЕМНЫХ ТРАНСПОРТНЫХ СРЕДСТВ ГРАЖДАН

(Согласованы Министерством финансов Республики Беларусь 29.01.2016 № 555 с изменениями и дополнениями от 27.12.2016 № 691, 18.10.2017 № 835)

§ 3. Договор страхования

3.1. По договору страхования одна сторона (Страховщик) обязуется при наступлении предусмотренного договором события (страхового случая) возместить другой стороне (Страхователю) или третьему лицу (Выгодоприобретателю), в пользу которого заключен договор, причиненный вследствие этого события ущерб застрахованным по договору имущественным интересам (произвести страховую выплату в виде страхового возмещения) в пределах определенной договором суммы (страховой суммы, лимита ответственности), а другая сторона (Страхователь) обязуется уплатить обусловленную договором сумму (страховую премию).

3.2. Договор страхования заключается на условиях Правил страхования, принятых Страхователем путем присоединения к договору страхования. Договор страхования заключается в письменной форме путем составления одного документа, а также путем обмена документами посредством почтовой, электронной или иной связи, позволяющей достоверно установить, что документ исходит от стороны по договору, либо вручения Страховщиком Страхователю страхового полиса, подписанного ими. К договору прилагаются настоящие Правила страхования, что удостоверяется записью в этом договоре.

Договор страхования также может быть заключен в форме электронного документа в порядке и на условиях, установленных законодательством.

Условия, содержащиеся в Правилах страхования, в том числе не включенные в текст договора страхования (страхового полиса), обязательны для Страховщика и Страхователя или Выгодоприобретателя.

§ 8. Полное и неполное страхование

8.1. По соглашению сторон договор страхования может быть заключен на условиях «полного» либо «неполного» страхования.

Страхование считается «полным», если страховая сумма равна страховой стоимости ТС.

Страхование считается «неполным», если страховая сумма установлена ниже страховой стоимости ТС.

При неполном страховании Страховщик при наступлении страхового случая возмещает Страхователю (Выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости.

8.2. По соглашению сторон правило о пропорциональном возмещении при неполном страховании может не применяться. В таком случае страховое возмещение выплачивается в размере ущерба в пределах страховой суммы. Заключение договора страхования на таких условиях обозначается в договоре страхования как «Первый риск».

§ 13. Акт осмотра

13.1. Акт осмотра ТС составляется Страховщиком (его представителем) в присутствии Страхователя (его представителя). Акт осмотра содержит следующие сведения о ТС:

1. марка, модель, регистрационный номер, идентификационный номер (VIN);

2. комплектация ТС и наличие ДО;

3. общее состояние ТС и наличие видимых повреждений;

4. другие сведения, необходимые Страховщику для определения степени риска.

13.2. Если по результатам осмотра ТС будут обнаружены какие- либо повреждения частей или деталей ТС, то в Акте осмотра указывается характер и степень таких повреждений.

13.3. При составлении Акта осмотра ТС Страховщиком (его представителем) осуществляется фотосъемка. Материалы фотосъемки (фотографии ТС на бумажном и (или) электронном носителях) прилагаются к Акту осмотра и являются его неотъемлемой частью.

§18. Обязанности Страховщика при наступлении события, имеющего признаки страхового случая

18.1. После получения заявления о наступлении события, имеющего признаки страхового случая, Страховщик обязан при необходимости произвести осмотр поврежденного ТС (ДО) в согласованные со Страхователем (Выгодоприобретателем) время и месте и составить Акт осмотра.

По усмотрению Страховщика в отдельных случаях размер ущерба при повреждении ТС может быть определен на основании предоставленных Страхователем (Выгодоприобретателем) фотографий или видеосъемки поврежденного ТС.

§ 23. Объем возмещения при хищении или угоне ТС и ДО

23.1. Выплата возмещения за похищенное или угнанное ТС производится после окончания предварительного расследования уголовного дела, возбужденного по факту хищения (угона).

При хищении или угоне ТС (ДО) размер ущерба определяется в размере действительной стоимости ТС (ДО) на день наступления страхового случая. Действительная стоимость ТС на день наступления страхового случая определяется на основании заключения оценщика транспортных средств (независимого автоэкспертного бюро, бюро судебной экспертизы).

23.2. В случае если похищенное или угнанное ТС обнаружено до выплаты страхового возмещения по риску «Угон», размер причиненного ущерба для целей расчета суммы страховой выплаты определяется в соответствии с порядком, установленными § 21 настоящих Правил. При этом такие случаи рассматриваются как событие, произошедшее по риску «Угон» с соответствующими условиями и ограничениями, определенными в подпунктах 5.2.9 и 5.2.10 пункта 5.2 настоящих Правил.

23.3. В случае поступления Страхователю (Выгодоприобретателю) от органов МВД (милиции, полиции, иных аналогичных органов или Интерпола) или Страховщика информации об обнаружении похищенного или угнанного ТС, за которое выплачено страховое возмещение, Страхователь (Выгодоприобретатель) обязан в течение 14 (четырнадцати) календарных дней с даты оповещения возвратить Страховщику полученное страховое возмещение за минусом расходов на ремонт в связи с хищением или угоном ТС либо заявить Страховщику об отказе от застрахованного ТС с последующим снятием ТС владельцем с учета в органах ГАИ (ГИБДД) и передачи его Страховщику. Затраты по снятию ТС с учета несет Страхователь (Выгодоприобретатель). При получении компенсации ущерба (его части) от третьих лиц, виновных в его причинении, после получения страхового возмещения от Страховщика Страхователь (Выгодоприобретатель) в течение 3 (трех) рабочих дней со дня получения указанной компенсации обязан возвратить страховое возмещение в размере полученной компенсации, но не более полученного страхового возмещения.

За каждый день просрочки возврата страхового возмещения (его части) в случаях, предусмотренных в настоящем пункте, Страхователь (Выгодоприобретатель) уплачивает Страховщику пеню в размере 0,1 процента от суммы, подлежащей возврату Страховщику.

23.4. При хищении (утрате) ТС (ДО) из суммы страхового возмещения вычитаются ранее произведенные по договору страхования выплаты страхового возмещения, если страховая сумма была восстановлена (п.7.5 настоящих Правил), то вычитаются только последующие страховые выплаты после восстановления страховой суммы.

§ 24. Основания освобождения Страховщика от выплаты страхового возмещения

24.1. Страховщик освобождается от выплаты страхового возмещения, если страховой случай наступил вследствие:

24.1.1. умысла Страхователя (Выгодоприобретателя);

24.1.2. воздействия ядерного взрыва, радиации или радиоактивного загрязнения, военных действий, гражданской войны, если международными договорами Республики Беларусь, актами законодательства не предусмотрено иное;

24.1.3. изъятия, конфискации, реквизиции, национализации, ареста или уничтожения застрахованного ТС по распоряжению государственных органов;

24.2. Страховщик вправе отказать в выплате страхового возмещения, если Страхователь (Выгодоприобретатель):

а) после того, как ему стало известно о наступлении страхового случая, не уведомил Страховщика в предусмотренный договором страхования срок указанным в договоре способом, если не будет доказано, что Страховщик своевременно узнал о наступлении страхового случая либо что отсутствие у Страховщика сведений об этом не могло сказаться на его обязанности выплатить страховое возмещение;

б) создал препятствия Страховщику в определении обстоятельств, характера наступившего события и/или размера ущерба, в том числе в результате неисполнения, ненадлежащего исполнения своих обязанностей при наступлении страхового случая, предусмотренных настоящими Правилами.

в) не предоставил Страховщику документы (предметы), предусмотренные настоящими Правилами, и необходимые для принятия решения о выплате страхового возмещения, или представил документы, оформленные с нарушением требований законодательства и/или требований, указанных в настоящих Правилах.

24.3. Страховщик освобождается от возмещения убытков, возникших вследствие того, что Страхователь умышленно не принял разумных и доступных ему мер, чтобы уменьшить возможные убытки.

§ 25. Переход к страховщику прав Страхователя на возмещение ущерба (суброгация)

25.1. К Страховщику, выплатившему страховое возмещение, переходит в пределах выплаченной суммы право требования, которое Страхователь (Выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования.

25.2. Перешедшее к Страховщику право требования осуществляется им с соблюдением правил, регулирующих отношения между Страхователем (Выгодоприобретателем) и лицом, ответственным за убытки.

25.3. Страхователь (Выгодоприобретатель) обязан передать Страховщику все документы и доказательства и сообщить ему все сведения, необходимые для осуществления Страховщиком перешедшего к нему права требования.

25.4. Если Страхователь (Выгодоприобретатель) отказался от своего права требования к лицу, ответственному за убытки, возмещенные Страховщиком, или осуществление этого права стало невозможным по вине Страхователя (Выгодоприобретателя), Страховщик освобождается от выплаты страхового возмещения полностью или в соответствующей части и вправе потребовать возврата излишне выплаченной суммы страхового возмещения.

§ 26. Сроки исковой давности и порядок разрешения споров

26.1. Право на предъявление к Страховщику требований о выплатах по договору страхования погашается по истечении срока исковой давности в соответствии с законодательством Республики Беларусь.

26.2. Споры, вытекающие из договора страхования, решаются путем переговоров, а в случае отсутствия согласия – в судебном порядке, установленном законодательством Республики Беларусь.

§ 27. Иные положения

27.1. Все письма и уведомления, направляемые Страховщиком в адрес Страхователя (Выгодоприобретателя) в соответствии с настоящими Правилами, считаются направленными надлежащим образом при соблюдении одного из следующих условий:

1. уведомление направлено почтовым отправлением по адресу, указанному в договоре страхования или в извещении о страховом случае, заявлении о выплате страхового возмещения;

2. уведомление направлено в виде СМС-сообщения по телефону, указанному в договоре страхования или ином документе (извещение, заявление о выплате страхового возмещения) с контактными данными, поданном от лица Страхователя (Выгодоприобретателя);

3. уведомление направлено в виде сообщения электронной почты по адресу электронной почты, указанному в договоре страхования или в извещении о страховом случае, заявлении о выплате страхового возмещения.

27.2. В случае изменения адресов и (или) реквизитов Страхователь (Выгодоприобретатель) обязуется заблаговременно известить Страховщика об этом. Если Страховщик не был извещен об изменении адреса и (или) реквизитов другой стороны заблаговременно, то все уведомления и извещения, направленные Страхователю (Выгодоприобретателю) по прежнему известному адресу, будут считаться полученными с даты их поступления по прежнему адресу.

Статьи

«Мультидрайв» КАСКО: кому подойдет и в чем польза?

Повседневный ритм жизни требует от современных автовладельцев рациональности и практичности во всем. Если это покупка машины, то обязательно надежной и экономичной. Если это выбор автосервиса, то с профессиональным уровнем обслуживания и оптимальным соотношением цены и качества. А когда дело касается безопасности и комфорта за рулем, то это, без всяких сомнений, страховая защита КАСКО.

В чем польза «Мультидрайв» КАСКО?

В отличие от ограниченной страховки, которая позволяет включить в полис до 5 человек, «Мультидрайв» КАСКО не ограничивает количество людей, допущенных к управлению. Другими словами, если в момент наступления страхового случая за рулем находился не собственник авто, а например, его родственник или знакомый, владелец мультидрайв-полиса может рассчитывать на компенсацию ущерба в рамках страховой суммы.

3 причины купить «Мультидрайв»:

Кому подойдет «Мультидрайв» КАСКО?

«Мультидрайв» КАСКО – универсальный страховой продукт. Его может оформить любой автовладелец, который ценит комфорт и безопасность, независимо от того, кто находится за рулем. Ситуации, когда может пригодиться такой полис, могут быть разные. Скажем, Вы отправляетесь за рубеж и хотите доверить управление автомобилем членам семьи, не беспокоясь, что в Ваше отсутствие может произойти неприятность. Какими бы ни были причины, КАСКО без ограничений водителей решает их все без лишних усилий с Вашей стороны.

Такая страховка оптимально подойдет:

Как оформить страховку?

Страховку «Мультидрайв» можно выбрать, оформить и оплатить через наш удобный онлайн-калькулятор КАСКО INTOUCH. Для этого на странице калькулятора необходимо указать вид страхования, а также необходимую информацию по автомобилю и указать вариант «Без ограничений» в разделе «Водители». После этого с Вами свяжется специалист компании для уточнения времени и места осмотра транспортного средства и доставки готовых документов.

Оплатить полис можно одним из удобных для вас способов:

При оформлении полиса онлайн, Вы можете воспользоваться возможностью рассрочки на 2, 4 и 12 платежей. INTOUCH делает страхование КАСКО доступным для каждого.

«Мультидрайв» КАСКО – это Ваша финансовая подушка безопасности на все случаи жизни!