тейперинг в экономике что такое простыми словами

Тейперинг (сворачивание стимулов Центрального Банка) — что это такое

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы разберем такое понятие как тейперинг, которое связано с денежно-кредитной (монетарной) политикой центрального банка. Говоря простыми словами тейперинг означает сворачивание (сокращение) стимулов ЦБ. Подробнее о том что это такое, в чем суть тейперинга и примеры сокращения стимулирования ЦБ в современной истории в этой статье далее.

Содержание статьи:

Что такое Тейперинг?

Понятие Тейперинг относится к монетарной (денежно-кредитной) политике, изменяющей традиционную деятельность центрального банка. Это понятие происходит от английского слова tapering и дословно переводится на русский язык как «Сужение», применительно к экономике и финансов «тейперинг» можно перевести как сворачивание или сокращение.

Усилия по сокращению процентных ставок (тейперинг) в первую очередь направлены на снижение процентных ставок и на контроль восприятия инвесторами будущего направления процентных ставок. Тейперинг может включать изменение ключевой ставки или резервных требований.

Тейперинг может также включать замедление покупок активов, что теоретически приводит к отмене политики количественного смягчения (QE), проводимой центральным банком. Тейперинг применяется после того, как политика количественного смягчения достигла желаемого эффекта по стимулированию и стабилизации экономики.

Тейперинг может быть начат только после того, как уже действует какая-то программа экономического стимулирования.

Суть тейперинга или сокращения стимулов центрального банка

Тейперинг — это снижение ставки, при которой центральный банк накапливает новые активы на своем балансе в соответствии с политикой количественного смягчения. Сворачивание (тейперинг) — это первый шаг в процессе свертывания или полного отказа от программы денежно-кредитного стимулирования, которая уже была выполнена.

Когда центральные банки проводят экспансионистскую политику для стимулирования экономики во время рецессии, они часто прямо обещают отменить свою стимулирующую политику, как только экономика выздоровеет. Это связано с тем, что продолжение стимулирования экономики легкими деньгами после завершения рецессии может привести к неконтролируемой инфляции, пузырям цен на активы, обусловленным денежно-кредитной политикой, и перегреву экономики.

Как центральные банки проводят тейперинг (сокращение стимулирования)?

Открытое общение с инвесторами относительно направления политики центрального банка и будущей деятельности помогает определить рыночные ожидания и снизить неопределенность рынка. Вот почему центральные банки обычно используют постепенное сокращение, а не резкое прекращение экспансионистской денежно-кредитной политики.

Центральные банки помогают смягчить любую неопределенность на рынке, описывая свой подход к сокращению и описывая конкретные условия, при которых тейперинг будет продолжаться или прекращаться. В связи с этим, о любых предполагаемых сокращениях в политике QE сообщается заранее, что позволяет рынку начать вносить коррективы до фактического осуществления деятельности.

В случае количественного смягчения центральный банк объявит о своих планах замедлить покупку активов и либо распродать, либо позволить активам наступить срок погашения. Это предназначено для уменьшения суммы общих активов центрального банка и, в свою очередь, денежной массы.

История показывает, что Тейперинг осуществим полностью только в теории

В различные моменты времени Федеральная резервная система США (ФРС) — и другие центральные банки, которые участвовали в количественном смягчении в последние десятилетия, — заявляли о намерениях в конечном итоге сократить и отменить количественное смягчение. Однако до сих пор центральные банки оказывались неспособными или не желающими участвовать в продолжительном сокращении, а тем более полном изменении своей политики количественного смягчения.

ФРС США, Банк Англии, Европейский центральный банк, Банк Швейцарии и Банк Японии все предлагали или пытались сократить или свернуть свою политику количественного смягчения, только чтобы впоследствии возобновить и ускорить покупку активов и продолжить расширение своих балансов.

Центральный банк Швеции, Sveriges Riksbank, сделал наиболее успешный шаг к сокращению своего баланса с 2010 по 2011 год, но с тех пор постоянно увеличивал свой баланс, почти вдвое по сравнению с предыдущим пиком. В результате теоретическая идея тейперинга или отмены количественного смягчения центральными банками остается в значительной степени пустым обещанием, а не реальной возможностью.

Одно из объяснений того, почему центральные банки не хотят отказываться от своей политики количественного смягчения, — это повторяющиеся так называемые «истерики сокращения». Инвесторы (и финансовые рынки в целом) могут крайне резко отреагировать на возможность замедления стимулирования со стороны центрального банка.

Например, объявления о приближающемся тейперинге центрального банка обычно встречались с резким всплеском доходности государственных облигаций и падением на фондовых рынках. Это создает мощный стимул для разработчиков денежно-кредитной политики либо откладывать, либо отменять планы по раскручиванию своих балансов, поскольку они хотят избежать нанесения ущерба интересам своих участников в финансовом секторе.

Пример Тейперинга

В США программы количественного смягчения ФРС включают покупку активов, включая ценные бумаги, обеспеченные ипотекой (MBS), и другие активы с долгосрочным сроком погашения, чтобы снизить процентные ставки. Эти покупки сокращают доступное предложение облигаций на открытом рынке, что приводит к повышению цен и снижению доходности (т. е. долгосрочных процентных ставок).

Более низкая доходность снижает стоимость заимствования. Теоретически более низкая стоимость заимствований должна облегчить предприятиям финансирование новых проектов, что также повысит занятость. А повышение уровня занятости должно привести к увеличению общего потребления и экономического роста.

По сути, количественное смягчение — это один из инструментов денежно-кредитной политики, который ФРС может использовать для стимулирования экономики. Когда проводится количественное смягчение, ФРС обещает, что эта политика будет постепенно отменяться или сокращаться, как только цель этой политики будет достигнута.

Программа количественного смягчения ФРС после финансового кризиса 2007–2008 годов

Недавний пример попытки сокращения (тейперинга) со стороны ФРС последовал за масштабной программой QE, реализованной в ответ на финансовый кризис 2007-08 годов. Тейперинг стал актуальным в июне 2013 года, когда бывший председатель ФРС Бен Бернанке объявил, что ФРС будет сокращать количество активов, покупаемых каждый месяц, пока экономические условия, такие как инфляция и безработица, будут благоприятными. В данном случае тейперинг относился к сокращению, а не устранению покупок активов ФРС.

Когда 2013 год подходил к концу, Совет Федерального резерва пришел к выводу, что количественное смягчение, в результате которого баланс ФРС увеличился до 4,5 триллионов долларов, достиг своей намеченной цели, и пришло время начинать постепенное сокращение. Процесс постепенного перехода будет включать в себя покупку более мелких облигаций до октября 2014 года.

План постепенного тейперинга (сворачивания стимулов) Федеральной резервной системы

В начале 2014 года ФРС объявила о намерении сократить ежемесячные закупки с 75 до 65 миллиардов долларов. Тейперинг будет начинаться с 6 миллиардов долларов в месяц для казначейских ценных бумаг и 4 миллиардов долларов для MBS. Этот процесс будет ограничен 30 миллиардами долларов для казначейских ценных бумаг и 20 миллиардами долларов для MBS. Как только эти уровни будут достигнуты, будут реинвестированы дополнительные платежи.

При таких темпах баланс ФРС к 2020 году должен был упасть ниже 3 триллионов долларов. Вместо этого, столкнувшись с жесткой и немедленной «истерикой сокращения» и падением рынка, ФРС сохранила свой баланс на уровне около 4,5 триллионов долларов до начала 2018 года. С этого момента он начал очень постепенное сокращение своих активов.

К середине 2019 года реакция рынка на небольшой откат в рамках QE привела к перевернутой кривой доходности и увеличению признаков надвигающейся рецессии. В очередной раз ФРС начала ускорять свою политику количественного смягчения (путем увеличения покупок облигаций) с активами, превышающими 4 триллиона долларов в декабре 2019 года и взрывными более чем на 7 триллионов долларов в начале 2020 года, поскольку опасения по поводу коронавируса охватили ФРС.

После пандемии COVID-19 ФРС реализовала множество мер политики, направленных на восстановление экономики. В конце мая 2021 года, после того, как в апреле на заседании центрального банка по политике центрального банка были опубликованы заметки, среди инвесторов начались слухи о том, что ФРС может начать сокращение покупок облигаций. Согласно записям встречи, «ряд участников предположили, что, если экономика продолжит быстро продвигаться к целям Комитета, может быть уместно в какой-то момент на предстоящих встречах начать обсуждение плана по корректировке темпов покупки активов».

Популярные вопросы о Тейперинге

Какова причина начала сокращения?

Тейперинг может произойти только после того, как уже будет введена в действие какая-то политика экономического стимулирования. Недавним примером такого рода экономических стимулов была программа количественного смягчения (QE), реализованная ФРС США в ответ на финансовый кризис 2007-08 гг.

Эта программа количественного смягчения была предназначена для расширения баланса ФРС за счет покупки долгосрочных облигаций и других активов. Закупки ФРС привели к сокращению доступного предложения, что привело к повышению цен и снижению доходности (долгосрочные процентные ставки).

Более низкая доходность, в свою очередь, снижает стоимость заимствования. Это было сделано, чтобы упростить компаниям финансирование новых проектов, создающих новые рабочие места. И теоретически увеличение занятости приведет к более высокому спросу и экономическому росту.

После финансового кризиса ФРС использовала количественное смягчение как один из инструментов стимулирования экономики. Как и все программы экономического стимулирования, политика количественного смягчения не должна быть постоянной. В конце концов, после того, как будут достигнуты желаемые результаты программы экономического стимулирования, эту политику необходимо постепенно отменить.

Отсюда и зародилась концепция Тейперинга. Если центральный банк слишком быстро меняет свои операции, это может подтолкнуть экономику к рецессии. Если центральный банк никогда не ослабит свою политику экономического стимулирования, нежелательным эффектом может стать нежелательное повышение инфляции.

Как Тейперинг влияет на фондовый рынок?

Политика количественного смягчения, проведенная после финансового кризиса 2007-08 гг., оказала благоприятное влияние на цены акций и облигаций на финансовых рынках США. В результате инвесторы были обеспокоены воздействием потенциального сокращения или прекращения этой благоприятной политики.

Поскольку тейперинг (сокращение) — это теоретическая возможность — на самом деле оно никогда не было успешно осуществлено центральными банками, которые вводили экономические стимулы, основанные на количественном смягчении — трудно сказать точно, какое влияние тейперинг будет иметь на фондовый рынок. Однако в прошлом было широко распространено мнение, что, как только ФРС начнет медленную отмену своих экономических стимулов, фондовый рынок отреагирует негативно.

В чем разница между тейперингом (сворачиванием) и ужесточением?

В контексте денежно-кредитной политики, жесткой или сдерживающей, политика — это курс действий, предпринимаемый центральным банком — таким как ФРС в США — для замедления экономического роста, сокращения расходов в экономике, которая, как считается, ускоряется слишком быстро, или для сдерживания инфляции, когда она растет слишком быстро.

ФРС ужесточает денежно-кредитную политику, повышая краткосрочные процентные ставки путем изменения учетной ставки, также известной как ставка по федеральным фондам. ФРС может также продавать активы на балансе центрального банка на рынке посредством операций на открытом рынке (OMO).

Ужесточение денежно-кредитной политики противоположно стимулирующей денежно-кредитной политике. Экспансионистская, или свободная, политика направлена на стимулирование экономики за счет увеличения спроса посредством денежно-кредитных и фискальных стимулов. QE — это инструмент экспансионистской денежно-кредитной политики.

Таким образом, тейперинг подразумевает обращение вспять одного аспекта мягкой денежно-кредитной политики — количественного смягчения, в то время как ужесточение подразумевает осуществление жесткой денежно-кредитной политики. Сворачивание покупок активов ФРС (тейперинг) может происходить одновременно с программой экспансионистской денежно-кредитной политики. Несмотря на то, что как сокращение, так и ужесточение должны иметь одинаковое влияние на рыночные процентные ставки, они не всегда происходят одновременно.

Резюме

А на этом сегодня все про Тейперинг (сворачивание стимулов центрального банка). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

О чем сказал Пауэлл?

Поскольку сегодня многие из нас не спешат на работу, можно спокойно посидеть и подумать о том, что такого наговорил Пауэлл и почему все, сказаное им, не слишком испугало рынки.

Что было сказано. Основное.

• Инфляция связана со сбоями в цепочках поставок и сильным спросом.

• Эффект от сбоев в цепочках поставок продлится дольше, чем ожидалось.

• Если мы увидим, что инфляция устойчиво держится выше уровня, который нам нужен, мы скорректируем политику.

• Инфляция, которую мы наблюдаем сейчас, ни в коей мере не соответствует ценовой стабильности.

• Тейперинг завершится в середине следующего года.

• Тейперинг происходит раньше и быстрее, отчасти потому, что мы видим ускорение инфляции.

• Для повышения ставок время не пришло.

• Мы «не сдали тест» на начало повышения ставок, потому что еще не достигли максимальной занятости.

Если проще, то все выглядит следующим образом.

Почему рынки не упали?

Потому, что все вышесказанное уже было проговорено 100 раз, и ничего экстраординарного не прозвучало.

ФРС по-прежнему полагает, что инфляция носит временный характер и в дальнейшем все уладится.

Ну а чего еще Пауэлл должен был сказать? Мы погорячились и напечатали так много, что уже и самим страшно? Не смешите. С этой инфляцией неувязочка вышла, и во всем виноват Чубайс? Я боюсь, что они еще не знакомы с Анатолием Борисовичем.

Поскольку во всем, как выясняется, виноваты сбои в поставках, то и особенно винить-то некого.

Полагаю, что в анонсированный Пауэлом план жизнь заставит вносить некоторые изменения.

Предыдущий раз ФРС останавливала «печатный станок» в 2014 году. На этом фоне индекс доллара пережил сильнейшее ралли с 1999 года, а цены на нефть рухнули почти втрое.»

Таким образом, жизнь может заставить ФРС изменить свои планы:

• Если инфляция начнет выходить из-под контроля – темпы сокращения предоставления ликвидности могут быть ускорены.

• Если мы увидим резкие обвалы на рынках акций и излишнее укрепление доллара – возможно, в сокращении предоставления ликвидности будет наоборот взята небольшая пауза.

• Ну а если Пауэлла кто-то сменит в ближайшие месяцы, вообще многое может измениться.

Чего ждем?

2. Увеличение волатильности на рынках. Возможные коррекции на рынке акций. Возможные снижения цен на коммодитиз.

Пока похоже на то, что «халява» заканчивается.

Примеры «затухающих колебаний»

Индекс волатильности VIX

Российская экономика: ВВП и инвестиции в основной капитал

Но это был, на самом деле, важный камень. Пока пробный. Но камень, который должен напоминать нам о том, что «затухающие колебания» способны очень быстро смениться резкими движениями, потому что изменение нынешней парадигмы, к сожалению ставшей привычной за пять лет, имеет весьма большое значение. Пружина сжимается, вряд ли долгожданные (с опасениями) изменения пройдут совсем плавно. Словно чтобы усугубить ситуацию, некоторые западные аналитики считают, что ФРС упустила самый удачный момент для реального начала tapering и теперь будет дальше увязать в собственной стимулирующей политике. Другие вообще снимают tapering с повестки дня. Цитата: «Если попытаться оценить, в какой экономической ситуации мы находимся сегодня по сравнению с той, что наблюдалась годом ранее, то мы увидим, что практически все осталось по-старому» (Г.Кон). Следовательно, tapering не актуально, следует из интервью. В том же ключе воспринимается и личность г-жи Йеллен на посту президента ФРС, и будущие новые бюджетные баталии.

Однако, в любом случае, некоторое оживление как в экономическую дискуссию, так и на рынки внесено. В каком активе это ощущается наиболее ярко? Облигации? Emerging markets? Да. Акции? Нет. Мы, однако, можем, пожалуй, взять для интересной иллюстрации курс EUR/USD.

На графике выше пара EUR/USD представлена и на долгосрочном временном горизонте с узнаваемыми «затухающими» колебаниями после памятного провала американской валюты и тенденцией к ее медленному восстановлению, и на более краткосрочном, где мощный растущий тренд евро вынес пару за пределы мощной линии сопротивления. Это особенно занимательно с той точки зрения, что ни соотношение процентных ставок (дифференциал, rate differential), ни соотношение балансов ФРС и ЕЦБ не предполагают курс евро на 1.38 сейчас!

Вот мнение моих коллег и соратников, к которому стоит внимательно прислушаться:

Так или иначе, господину Драги придется «надавить» на другую чашу весов пары EUR/USD с тем, чтобы выровнять обменно-валютный курс. Такой скачок можно будет использовать для позиционирования в короткую позицию по евро. Евро на недельном графике приближается к перекупленному значению. Думаю, что после заседания 30 октября может быть последний импульс роста евро, после чего можно будет инициировать короткую позицию. Рекомендуется минимизировать длинные позиции в виду приближения к «горячей зоне» и рассматривать короткие позиции при формировании негативных свечей».

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Знаменитая истерика 2013 года снова повторится

Председатель Федеральной резервной системы Джером Пауэлл может решить не повторять ошибку, которую совершил семь лет назад, когда был новичком в области денежно-кредитной политики.

Пауэлл проведет пресс-конференцию в среду после двухдневного заседания Федерального комитета по открытым рынкам, который, как ожидается, примет решение сохранить ультра-либеральную денежно-кредитную политику для борьбы с экономическими последствиями пандемии.

Опрос экономистов от Блумберг на прошлой неделе выявил широкий разброс мнений о том, когда ФРС начнет сворачивать свои покупки. В то время как большинство (35%) ожидают, что сокращение начнется в первые три месяца следующего года, чуть более четверти полагают, что оно произойдет в последние три месяца 2021 года. Примерно еще 25% не ожидают, что это произойдет до второго квартала 2022 года или позже.

Как и в 2013 году, сила восстановления экономики может вновь удивить инвесторов в середине года. Это вполне возможно, если учесть широкое распространение вакцин, сказал Робин Брукс, главный экономист Института международных финансов. Распродажа на рынке облигаций может усугубиться увеличением первичной эмиссии казначейских долговых обязательств, поскольку правительство финансирует бюджетные стимулы.

Возможная ротация главы ЦБ

Еще одно сходство между 2013 годом и сегодняшним днем: потенциальная смена руководства ФРС. По словам Брукса, Бернанке уходил семь лет назад, и нервозность по поводу его потенциального преемника, возможно, способствовала спаду на рынке облигаций.

По мере 2021 года финансовые рынки, вероятно, будут больше сосредоточены на судьбе Пауэлла. По словам главного экономиста Mellon Винсента Рейнхарта, это может усугубить инфляционную тревогу среди инвесторов, увеличив неопределенность в отношении будущей политики.

Как бы то ни было, экономисты ожидают, что Пауэлл останется в ФРС: около трех четвертей опрошенных Bloomberg заявили, что ожидают, что Байден предложит ему еще один срок.

Председатель ФРС признал, что его опасения в 2013 году относительно рисков, связанных с QE, оказались неуместными.

Что говорит Bloomberg Economics:

Вот почему он теперь обещает дать инвесторам достаточно времени, чтобы подготовиться к возможным изменениям в политике.

Несмотря на такие усилия, резкое повышение долгосрочных процентных ставок «практически неизбежно», по словам бывшего президента ФРБ Нью-Йорка Уильяма Дадли. Как написал старший научный сотрудник Принстонского университета 21 января, по мере того, как ФРС станет сокращать и в конечном итоге прекратит покупки облигаций, инвесторы будут требовать более высокую доходность, чтобы заполнить образовавшуюся пустоту.

Рич Миллер в Вашингтоне, Bloomberg

На Уолл-стрит паника из-за инфляции. Как инвестору защитить свой портфель

Довольно продолжительный период низкой инфляции, который наблюдался в прошлом году во многих странах мира, в 2021-м сменился резким ростом цен. К середине 2021-го годовая инфляция в США достигла 13-летнего максимума в 5,4%, в еврозоне к сентябрю она поднялась до 3,4% против отрицательных 0,3% декабре, а в России с 19 по 25 октября разогналась до 7,97%.

Одна из причин сильного роста инфляции в мире — триллионные вливания мировых центробанков в экономику, отметили экономисты, опрошенные газетой The Wall Street Journal. По их словам, свою лепту в рост цен также внесли сбережения, которые население накопило во время локдаунов, и вакцинация, которая позволила людям выходить из дома и тратить деньги. Все это вызвало всплеск потребительского спроса, позволяя многим предприятиям значительно поднять цены.

Еще одной причиной роста цен стали серьезные нарушения в глобальных производственных и логистических цепочках после пандемии, рассказала руководитель отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая. Это привело к тому, что предложение стало сильно отставать от спроса.

Эффект «узких мест» (нехватка материалов, комплектующих, работников, увеличение задержек и стоимости транспортировки) усилился избыточным стимулированием спроса в 2020–2021 годах в развитых экономиках и ускоренной политикой перехода на чистую энергетику в Европе и Китае, что стало одной из причин острого дефицита энергоресурсов и вызвало резкий рост цен.

Уолл-стрит предупреждает — инфляция с нами надолго

Споры о том, надолго ли пришла высокая инфляция, на Уолл-стрит идут уже не первый месяц.

Некоторые из представителей финансового мира считают, что рост цен будет временным. По мнению основательницы Ark Invest Кэти Вуд, нормализации цен будут способствовать высокие технологии — развитие в области искусственного интеллекта, новых накопителей энергии, робототехники, блокчейна и геномного секвенирования. Об этом она заявила в Twitter в ответ на твит Илона Маска о том, что инфляция в ближайшее время будет высокой.

Inflation has flared in response to COVID-related supply chain bottlenecks and oil supply constraints but, IMHO, the powerful and converging deflationary forces associated with AI, energy storage (EVs!), robotics, genomic sequencing, and blockchain technology will bend the curve. https://t.co/DxGLRWe2P6

Сооснователь Twitter и финтеха Square Джек Дорси на прошлых выходных заявил, что ожидает ухудшения ситуации — по его мнению, миру грозит гиперинфляция. «Гиперинфляция изменит все. Это уже происходит», — написал он в своем Twitter, а в комментариях добавил: «Это скоро произойдет в США, а значит, и во всем мире».

Hyperinflation is going to change everything. It’s happening.

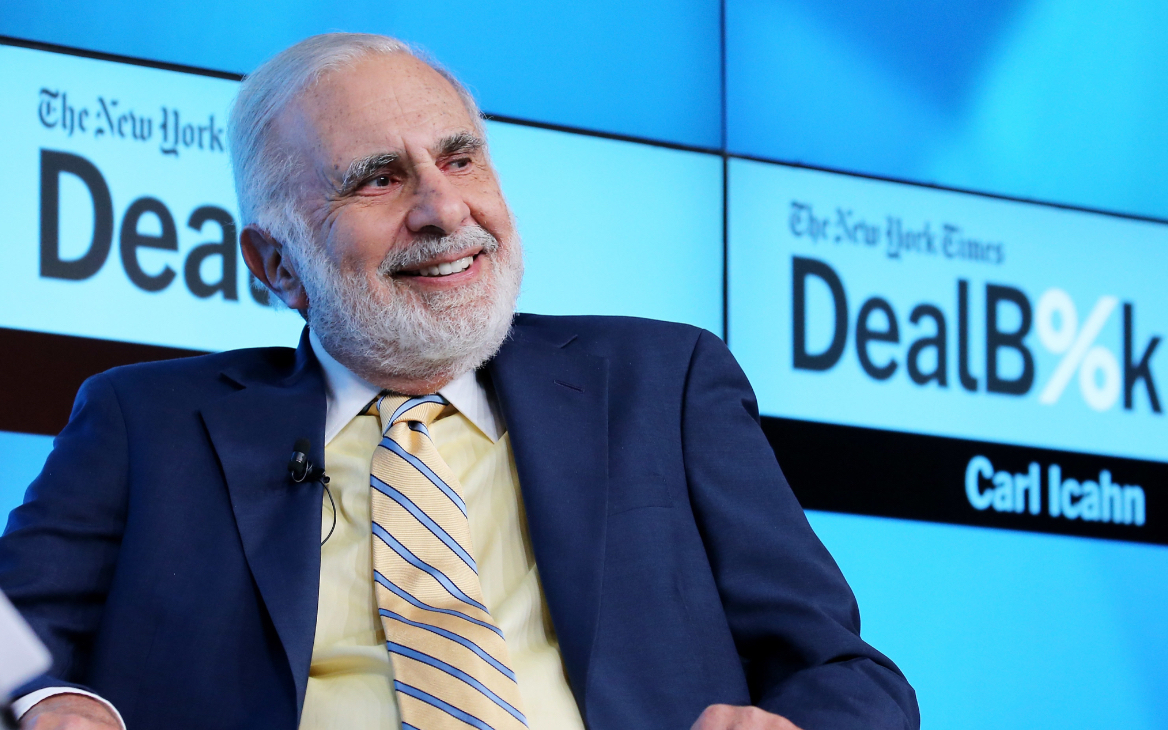

Наконец, знаменитый инвестор-активист Карл Айкан на прошлой неделе предупредил, что в один прекрасный день рынки заплатят цену за политику, которую сейчас проводят Федеральная резервная система и Конгресс США. Выступая на CNBC, он сказал, что из-за чрезмерной денежной массы и растущей инфляции рынки США могут столкнуться с серьезными проблемами.

Рынок ждет тейперинга

В минувшую пятницу глава ФРС Джером Пауэлл заявил, что из-за сбоев в цепочках поставок инфляция может вырасти еще. «Я считаю, что время для сворачивания (tapering) [программы скупки активов] пришло», — сказал он.

Рынок ждет, что ФРС официально объявит о начале постепенного сокращения программы выкупа активов после заседания 2–3 ноября.

Стратегия Buy the Dip перестает работать

На трудности в экономике начал реагировать и рынок. Эксперты обращают внимание, что поведение и стратегии инвесторов стали заметно меняться в последнее время. На это, в частности указывает то, что намного реже стала срабатывать стратегия «Покупай на спадах» (Buy the Dip).

Директор аналитического департамента инвесткомпании «Фридом Финанс» Вадим Меркулов уверен, что разгон инфляции — основная причина, из-за которой наблюдается охлаждение к стратегии Buy the Dip.

«Инфляционные издержки уже сейчас отражаются на прибыли компаний. Многие компании начали снижать свои прогнозы по прибыли. По нашему мнению, при продолжении текущих тенденций стратегия Buy the Dip становится рискованной. Риск роста процентных ставок остается высоким, в этой связи наиболее уязвимы компании технологического сектора, так как многие из них не генерируют прибыли», — говорит эксперт.

Глава отдела смешанных активов британской Janus Henderson Investors Пол О’Коннор предупредил, что следующий год может стать настоящим испытанием для рынка рисковых активов. «Рост цен на товары, который мы видели в этом году, — это всего лишь генеральная репетиция большой истории в следующем году», когда бум в секторе услуг приведет к росту затрат на рабочую силу, заявил он Bloomberg.

Риск состоит в том, что в какой-то момент инфляционное давление станет настолько сильным, что вынудит центральные банки решительнее ужесточать политику, что более проблематично для рисковых активов, сказал О’Коннор.

Григорий Жирнов, инвестиционный стратег «ВТБ Мои Инвестиции»: «В этих условиях [высокая инфляция и резкое замедление роста экономики] инвестору нужно иметь диверсифицированный портфель и быть готовым к волатильности в ближайшие месяцы.

В случае более агрессивного ужесточения монетарной политики в США ставки по казначейским облигациям США (US Treasures) могут продолжить рост, что окажет давление на акции роста (технологические компании, биотехнологии и прочее). В то же время сырьевые товары (металлы, нефть, золото) могут пользоваться повышенным спросом при дальнейшем ускорении инфляции».

Станислав Клещев, инвестиционный стратег «ВТБ Мои Инвестиции»: «Полагаем, что после снижения в последние месяцы вновь становится интересно золото и акции золотодобывающих компаний. Привлекательны фонды денежного рынка, а также еврооблигации ресурсных компаний-экспортеров из развивающихся стран с сильными кредитными профилями.

Антон Скловец, аналитик «Фридом Финанс»: «Если мы говорим об инфляции в России, то инструменты, которые могут помочь, это: