Когда сгорают налоги на машину

Сроки исковой давности по налогам для физических и юридических лиц

Что такое срок исковой давности по налогам

Когда сумму платежа рассчитывает ИФНС (например, это земельный или транспортный платежи), его оплата обязательна после получения соответствующего уведомления (в течение месяца со дня его получения). Большая длительность предусматривается в самом уведомлении.

Срок давности по налогам физических лиц

При задолженности физического лица ему (независимо от факта привлечения к ответственности за налоговые нарушения) направляют требование об уплате налога. Оно содержит информацию:

Его направляют либо не позже трех месяцев со дня выявления недоимки (это следующий день после наступления даты внесения платежа), либо в пределах года от этого дня (когда сумма неуплаты меньше 500 руб.). Соответствующее требование налогоплательщику по результатам налоговой проверки направляют в течение 20 рабочих дней с момента вступления в силу решения.

Налоговая проверка бывает:

Налоги за недвижимость или транспорт, которые платят физлица, исчисляются ИФНС не более чем за три налоговых периода перед календарным годом, когда направлено уведомление об их оплате. Таким образом максимальная сумма долга, которая может прийти по названным платежам в 2020 году, будет состоять из слагаемых за 2016, 2017 и 2018 года.

Срок давности по уплате налогов физическим лицом зависит от суммы долга:

В пределах указанных периодов налоговики подают иск о взыскании налоговой задолженности в суд общей юрисдикции (ст. 1 ФЗ от 07.02.2011 № 1).

Пропуск сроков означает, что задолженность признается безнадежной и на этом основании списывается по надлежащему заявлению в ИФНС или суд. Когда ИФНС уже подала в суд, там также нужно заявить о пропуске, подав ходатайство. Пропущенный по уважительным причинам срок может быть восстановлен.

Срок исковой давности по налогам юридических лиц

Нехватка средств на счетах в течение года по прошествии периода требования порождает постановление ИФНС о взыскании долга за счет имущества, которое направляется в подразделение судебных приставов. Если этот период пропущен, налоговики могут получить задолженность через суд (в пределах двух лет).

Указанные правила распространяются и на ИП.

Давность по налоговым нарушениям

Срок исковой давности по транспортному налогу для физических лиц

Автовладельцам, у которых есть старые долги по транспортному налогу, следует иметь в виду, что для данного вида платежей существует срок исковой давности. Это означает, что налоговые службы не всегда вправе требовать погашения таких задолженностей.

Этот обзорный материал поможет разобраться, что такое срок давности привлечения к ответственности за неуплату налога и чем он отличается от срока исковой давности, а также когда гражданин может уже ничего не платить государству.

Срок давности привлечения к ответственности за неуплату транспортного налога

Все временные промежутки, в течение которых должна быть проведена оплата, устанавливаются на законодательном уровне. В 2022 году срок исковой давности по транспортному налогу за нарушения его уплаты регламентируется ч. 1 ст. 113 НК РФ. Согласно ей, если со следующего дня после окончания налогового периода или со дня совершения нарушения по уплате налогов прошло 3 года, то лицо, совершившее налоговое нарушение, не может быть привлечено к ответственности.

Абз. 1 ч. 1 ст. 113 НК РФ

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового (расчетного) периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

Таким образом, срок давности за неуплату налогов составляет 3 года. В случае неуплаты транспортного налога юрлицом трехлетний срок отсчитывается со следующего дня после окончания налогового периода, то есть года, за который не был уплачен налог.

Физические лица, в отличие от организаций, не высчитывают сумму налога самостоятельно, за них это делает ФНС, высылая результаты расчетов в налоговом уведомлении. Согласно ч. 3 ст. 363 НК РФ в уведомлении не может быть указана сумма налога более чем за 3 года, предшествующих текущему. А физлицо, в свою очередь, не обязано оплачивать долги, которые образовались за налоговые периоды ранее этих 3 лет.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Это означает, что в налоговом уведомлении, которое вы получите в 2022 году, могут быть указаны задолженности только за 3 предыдущих года, и уплачивать налоги, начисленные ранее этого периода, вы не обязаны.

Что такое срок исковой давности и когда он истекает?

Не стоит путать срок давности привлечения к ответственности за налоговые правонарушения, о котором мы говорили выше, и срок исковой давности. Срок исковой давности — это тот период, в течение которого ФНС вправе обратиться в суд, чтобы взыскать с должника налоговые задолженности.

Чтобы физ. лица оплачивали налоги вовремя и не накапливали задолженности, орган налоговой службы:

Если налогоплательщик не уплатил долг после получения требования, налоговая вправе подать на него в суд, и сделать это она обязана в определенные сроки. Срок исковой давности по транспортному налогу зависит от даты получения требования об уплате задолженности и её общей суммы. По завершению этого срока налоговая теряет право требовать выплаты долга. Общий срок исковой давности составляет три года. Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (ст.196, 200 ГК РФ).

Давайте рассмотрим каждый этап подробней.

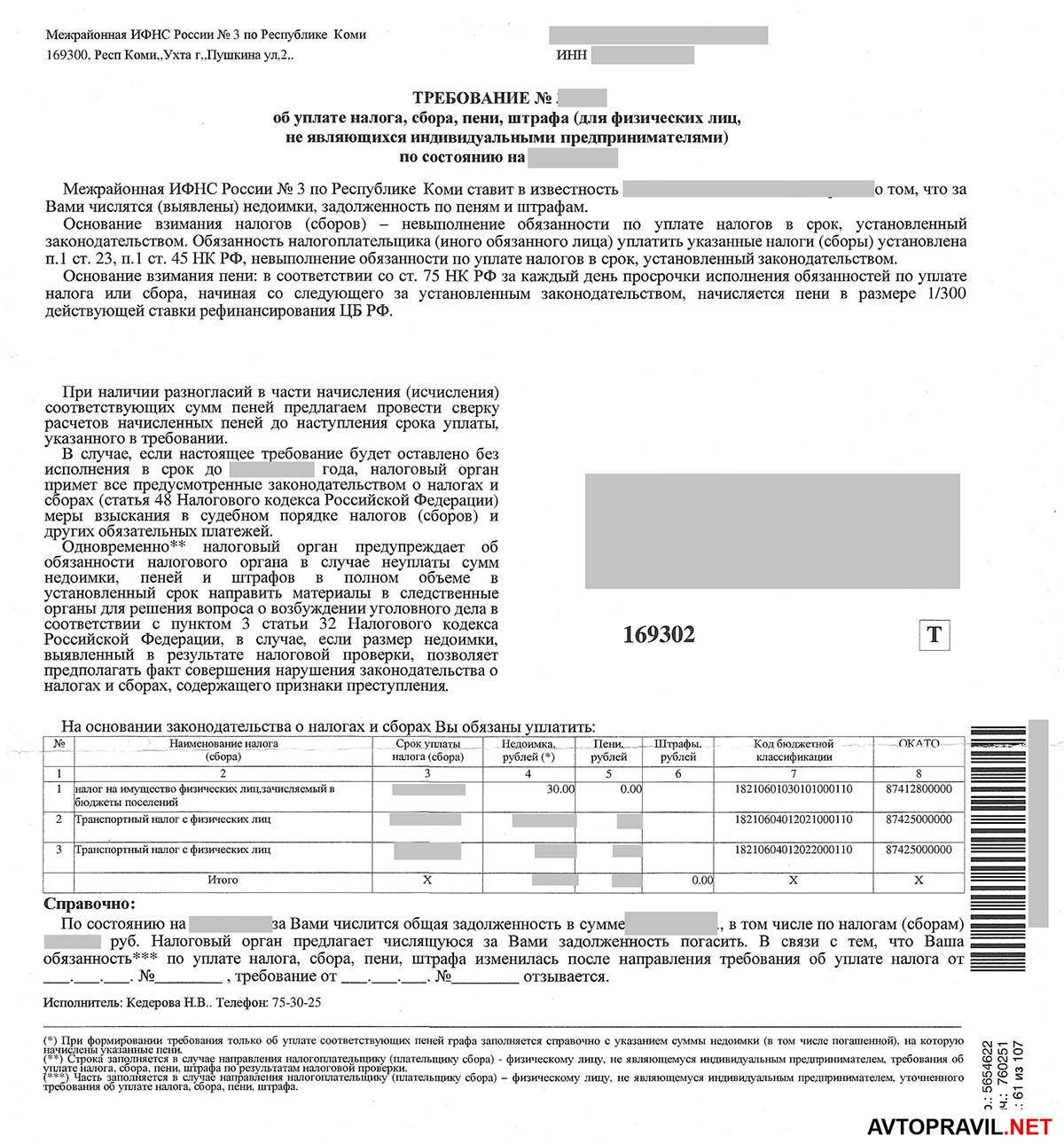

Требование об уплате транспортного налога

Согласно ч. 1 ст. 363 НК РФ физ. лица обязаны уплатить транспортный налог после получения уведомления до 1 декабря года, следующего за налоговым периодом (например, налог за 2017 год следует уплатить до 01.12.18 г.). Если вы не оплатили налог в этот срок, то со следующего дня просрочки начинается начисление пени. Налоговая, обнаружив неуплату налога, высылает требование об уплате задолженности в течение:

Требование об уплате налога должно быть направлено налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков) не позднее трех месяцев со дня выявления недоимки, если иное не предусмотрено настоящей статьей. В случае, если сумма недоимки и задолженности по пеням и штрафам, относящейся к этой недоимке, составляет менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее одного года со дня выявления недоимки, если иное не предусмотрено пунктом 2 настоящей статьи.

Получив такое требование, необходимо оплатить полную сумму долга в течение 8 дней, если только в документе не указан другой крайний срок.

Абз. 4 п. 4 ст. 69 НК РФ

Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты налога не указан в этом требовании.

В какие сроки налоговая подает заявление в суд на уплату транспортного налога

Если налогоплательщик-физлицо проигнорировал требование, о котором мы говорили выше, то налоговая обращается в суд. В этом случае задолженность будет погашена за счет имущества, в том числе денежных средств, должника согласно абз. 1 п. 1 ст. 48 НК РФ.

Налоговый орган направляет заявление в суд в такие сроки:

Указанное заявление о взыскании подается налоговым органом (таможенным органом) в суд, если общая сумма налога, сбора, страховых взносов, пеней, штрафов, подлежащая взысканию с физического лица, превышает 3 000 рублей, за исключением случая, предусмотренного абзацем третьим пункта 2 настоящей статьи (абзац 4 п. 1 ст. 48 НК РФ).

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня, когда указанная сумма превысила 3 000 рублей (абзац 2 п. 2 ст. 48 НК РФ).

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов не превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня истечения указанного трехлетнего срока (абзац 3 п. 2 ст. 48 НК РФ).

Срок исковой давности по транспортному налогу в 2022 году

Срок исковой давности составляет 6 месяцев в следующих ситуациях:

Имея задолженность по транспортному налогу, не стоит ждать истечения срока исковой давности, а нужно как можно скорее её гасить. Помните, что согласно абз. 4 п. 2 ст. 48 НК РФ суд вправе взыскать с вас задолженность и после истечения срока исковой давности, если налоговая предоставит суду уважительную причину, по которой не подала заявление вовремя.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

Если же пришло уведомление о задолженности, с которой вы не согласны, так как оплатили транспортный налог полностью и в срок, то, возможно, это ошибка налоговой. В этом случае необходимо направить заявление на перерасчет в ФНС.

Бланк заявления на перерасчет находится на листе налогового уведомления. Заполните его, обрежьте по линии и отправьте по почте либо через официальный сайт Федеральной налоговой службы.

Чтобы отправить заявление в онлайн-режиме, в электронных сервисах сайта ФНС выберите услугу «Обратиться в ФНС России». Отсканируйте заполненное заявление и прикрепите в форме обращения.

Антон Шаров, автоюрист, независимый журналист, главный редактор

Обязан ли я уплачивать транспортный налог за 2012 год?

Согласно ст. 357 НК РФ плательщиками транспортного налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства. К сожалению, законодательством РФ не предусмотрена автоматическая процедура снятия задолженности по налогу, сбору по истечении трехлетнего срока исковой давности. Хотя, по нашему мнению, в данном случае ИФНС не сможет взыскать данную сумму налога в принудительном порядке по следующим основаниям.

После того как налоговой инспекцией была выявлена недоимка, налогоплательщику – физическому лицу должно быть направлено требование об уплате налога. На основании п. 1 ст. 70 НК РФ по общему правилу срок для направления требования составляет три месяца (для недоимки в размере 500 руб. и более) и один год (для недоимки, не превышающей 500 руб.). В соответствии с абз. 4 п. 4 ст. 69 НК РФ в требовании об уплате налога указывается срок, в который оно должно быть исполнено (по общему правилу – восемь дней).

В случае если требование не было исполнено в срок, недоимка по налогу может быть взыскана с налогоплательщика в судебном порядке. Согласно абз. 4 п. 1 и абз. 3 п. 2 ст. 48 НК РФ заявление о взыскании налога подается в суд, если сумма, подлежащая взысканию, превышает 3 тыс. руб. либо если в течение трех лет задолженность не была погашена. Срок для подачи заявления – шесть месяцев со дня истечения срока исполнения требования об уплате налога либо шесть месяцев со дня истечения трехлетнего срока в случае, когда сумма недоимки не превысила 3 тыс. руб. (п. 2 ст. 48 НК РФ).

Таким образом, если по состоянию на 2017 год недоимка по транспортному налогу за 2012 год не взыскана с налогоплательщика в судебном порядке, то в соответствии с налоговым законодательством, она уже не может быть принудительно взыскана.

Согласно ст. 59 НК РФ признание налоговой недоимки физического лица безнадежной и ее последующее списание возможны только в следующих случаях.

Процесс списания задолженности по налогам в соответствии с пп. 4 п. 1 ст. 59 НК РФ состоит из следующих этапов.

Указание на утрату возможности принудительного взыскания задолженности в решении суда будет служить основанием для списания безнадежной налоговой недоимки.

Вывод: в настоящее время у налогоплательщика отсутствует обязанность по уплате задолженности по транспортному налогу за 2012 год, так как установленные законодательством сроки для принудительного взыскания указанной задолженности налоговым органом истекли. То есть в рассматриваемом случае налог можно не платить. При этом списание данной задолженности по налогу автоматически ИФНС не осуществляет, так как по законодательству оно возможно только на основании судебного решения при обращении налогоплательщика в ИФНС.

Срок давности по транспортному налогу

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Транспортным налогом облагаются легковые автомобили, мотоциклы и прочие ТС. Ставки налогообложения, льготные категории и прочие параметры регулирует главным образом Глава 28 НК РФ, а также региональные правовые акты. В этом материале мы изучаем юридическую и практическую сторону срока исковой давности по этому виду налога, а также сроки его принудительного взыскания.

Правовая база

Прежде чем исследовать вопрос того, какой срок давности у транспортного налога, необходимо изучить юридическую сторону этого аспекта. Сделать это нужно подробно, т.к. именно от юриспруденции в области транспортного налога зависят и сроки исковой давности, и порядок взыскания задолженности, и возможные последствия неуплаты.

В сфере налогообложения приоритетным к применению документом считается Налоговый Кодекс РФ. Транспортный налог частично регламентируется Главой 28 настоящего кодекса, но лишь частично.

Федеральный акт же устанавливает лишь общие параметры налогообложения: категории плательщиков, неплательщиков, льготников; налоговые ставки, даты отчетного периода и прочее.

Автомобиль или любое другое транспортное средство должно соответствовать параметрам, установленным ст. 358 НК РФ. Без соблюдения этой нормы государство не имеет права обременять владельца ТС налогами. К примеру, налогом облагаются не только автомобили, но также яхты, вертолеты, самолеты и т.д. Не облагаются налогом автомобили, специально оборудованные для инвалидов, речные и морские суда для промысла, тракторы и т.д.

Что касается налоговой задолженности и срока исковой давности, то регулированию этих аспектов полностью посвящен раздел VI НК РФ. В частности, ч. 1 ст. 113 НК РФ устанавливает не только срок давности неоплаченного транспортного налога, но также срок вообще любого правонарушения в сфере налогообложения.

Подытоживая: если гражданин хочет выяснить, как избежать последствий за просроченную уплату налога, главный с точки зрения права документ для изучения — это налоговый кодекс. Особенно важны следующие фрагменты: раздел VI, глава 28; в частности — ст. 113 и 358.

Достаточно важны и региональные правовые акты, но, в большинстве случаев, без их исследования можно и обойтись: в России очень мало регионов, пользующихся своим правом формирования отдельного юридического поля. Чаще всего регионы просто следуют вектору, заданному федеральным правительством.

Срок давности транспортного налога для физических лиц

Часть 1 ст. 113 устанавливает, что нарушитель налогового законодательства избавляется от ответственности за правонарушение, если с момента его совершения до момента вынесения судебного решения прошло больше трех лет. Речь в 113 статье идет об ответственности за правонарушение, но не об уплате задолженности. То есть гражданин не будет подвергнут аресту, лишению свободы, штрафным санкциям или иному виду ответственности за правонарушение. Нормы, «списывающие» долг спустя три года, прописаны в п. 3 ст. 363 НК РФ.

Что касается срока давности уплаты транспортного налога физическими лицами, заметим четыре важных аспекта в этой области:

Сроки принудительного взыскания

Согласно п. 2 ст. 44 и п. 3 ст. 363 НК РФ, налоговые органы вправе инициировать процедуру взыскания лишь при соблюдении двух условий:

Таким образом, закон не дает ФНС возможность присвоения долга «задним числом».

Арест начинается после неисполнения обязательств плательщиком. Первым делом инспекторы обязаны направить должнику требование об уплате ТН. Срок, в течение которого инспекторы праве направить требование, отличается в зависимости от суммы долга.

Согласно п. 4 ст. 69 НК РФ, срок исполнения взыскания по умолчанию — 8 дней, если обратное не будет прописано в требовании. Если же в установленные НК РФ или документом сроки налоговые органы не смогли произвести взыскание, в соответствии с п. 1 ст. 48 НК РФ они вправе погасить налоговую задолженность через суд — соответственно, с помощью исполнительного производства. С момента неудачной попытки взыскания до момента обращения в суд должно пройти не больше 6-ти месяцев. Но это касается только задолженности, чей размер превысил 3000 рублей.

Согласно п. 2 ст. 48 НК РФ, если долг у неплательщика меньше 3000 рублей, максимальный срок наблюдения за плательщиком без обращения в суд — три года. Если за эти три года произойдет событие, которое увеличит сумму долга до 3000 или большей суммы, с этого момента начнется отсчет 6 месяцев. По истечению этого срока ФНС не смогут обратиться в суд за исполнением долговых обязательств.

Внимание: строго говоря, суд может и «закрыть глаза» на пропущенные полгода. Этот аспект прописан в п. 2 ст. 48 НК РФ. Однако, для игнорирования пропущенного срока взыскания требуются веские причины, и предоставить соответствующие доказательства должна ФНС, а не должник.

Резюмируя, срок инициирования исполнительного производства через суд равен 6-ти месяцам с момента неудачной попытки взыскания либо с момента возникновения долга больше 3000 рублей. По истечению этого срока должник «чист», т.к. ФНС уже не удастся просто обратиться в суд.

Ответственность за неуплату

В зависимости от размера задолженности, возможны как незначительные санкции вроде штрафа, так и меры пресечения в виде лишения свободы, ареста и т.д.

Так, например, при размере задолженности до 900 000 рублей для физических лиц неплательщику не только придется оплатить сам долг + накопившиеся пеня, но также заплатить штраф государству в размере 20-40% от неуплаченной в законные сроки суммы. Возмещение задолженности, а также уплата штрафа возможны через исполнительное производство, если гражданин нарушает сроки уплаты. Тогда на все имущество и денежные средства, за исключением необходимых для жизни вещей и накоплений, накладывается арест в пользу государства.

Все значительно хуже и тяжелее, если сумма долга перевалила за 900 000 рублей. Дело передают следователям, чтобы они выяснили, по какой статье УК РФ классифицируется преступление. Практически всегда в итоге уголовное дело «закрывается» статьей 198 для физических лиц и ст. 199 УК РФ для организаций. Статьи предусматривают штраф от 100 до 500 тысяч рублей либо лишение свободы на срок до трех лет.

Краткое резюме статьи

Если не вдаваться в многочисленные подробности, срок исковой давности по транспортному налогу истекает спустя три года с момента возникновения задолженности. Срок принудительного взыскания истекает спустя 6 месяцев либо с момента неудачного взыскания силами ФНС, либо с момента образования долга больше 3000 рублей.

Какой он — срок исковой давности по налогам

Каждый гражданин обязан вовремя и в полном объеме отдавать государству налоги. Если этого не делать, налоговая начислит штрафы и пени, обратится в суд, и тогда придется платить бóльшие суммы. В течение какого времени могут требовать неуплаченные налоги?

Существует ли вообще срок давности по налогам

Если вы не заплатили один из налогов, будьте уверены, что ФНС это рано или поздно обнаружит и деньги придется платить. На это отводится срок давности — максимально возможный отрезок времени, когда налогоплательщика обяжут вернуть долг в бюджет страны. Ведомство обратится в суд, который вынесет постановление о принудительном удержании сборов. Но это произойдет только если ФНС подаст заявление до истечения срока давности.

Налоговый кодекс РФ гласит: срок давности по налоговым нарушениям составляет три года. Это время отводится на то, чтобы получить долги и пени с налогоплательщика. Помните, что обязанность платить налоги в бюджет РФ не имеет срока давности. Налогами облагаются доходы как физических, так и юридических лиц и ИП.

Когда ФНС начинает процесс по взысканию денег с неплательщика? Это зависит от нескольких факторов.

Андрей скрыл от ФНС свои доходы и уклонился от уплаты налогов, пропустив последний день внесения денег — 30 марта 2021 года. Так как Андрей должен был отчитаться за прошлый год, датой его нарушения считается 30 марта 2020 года. Срок давности в этот раз начинается с началом нового периода и длится три года — с 1 января 2021 года и по 31 декабря 2023 года.

Срок давности для физических лиц

ФНС может потребовать возмещения неуплаченных налогов в день, когда было обнаружено правонарушение. Срок исковой давности для физлиц подробно описан в ст. 48 НК. Три года также применяются в качестве исковой давности и к начисленным пеням.

Процедура пополнения неуплаченных налогов определяется их видом.

Иногда человек может забыть оплатить ежегодный налог. В этом случае поможет приложение «Госуслуги»: в личном кабинете указаны все долги по штрафам и налогам, которые можно легко и безопасно оплатить в два клика.

Срок давности для юридических лиц и ИП

Для юрлиц и ИП срок исковой давности также составляет три года, но процесс требования неуплаченных налогов другой.

Если ООО или ИП прекратили свою деятельность, но налоговая служба обнаружила недоплаченные налоги, ответственность за это все равно остается на организации. Иными словами, даже недействительная компания должна заплатить в бюджет за период своей работы. Срок в этом случае также определен в три года.

Есть и обратная ситуация, когда ФНС задолжало налогоплательщику. Это происходит, когда ведомство потребовало заплатить лишние налоги или начислило необоснованные штрафы и пени. Тогда в течение календарного месяца нужно подать заявление в ведомство о возврате переплаты или сразу обращаться в суд.

Ответственность за неуплату налогов

Привлечь к ответственности за уклонение от уплаты налогов нельзя, если прошел срок исковой давности. Если налогоплательщик попался на правонарушении впервые, его ожидают минимальные штрафы и мягкое наказание.

Громкий скандал произошел в 2021 году в Татарстане. Директора крупного кранового завода обвинили в уклонении от уплаты налогового обременения в особо крупном размере. По версии следствия, несколько лет руководитель предприятия подавал недостоверную информацию в ФНС, тем самым уклонившись от уплаты в казну 404 млн рублей.

Что грозит неплательщику:

Неустойки начисляются как организациям, так и физическим лицам на следующий день после наступления просрочки. Штрафы составят до 40% от суммы неуплаченного долга. Реальный тюремный срок грозит тем, чьи долги превысят 2,5 млн рублей.

Те, кто на регулярной основе уклоняется от уплаты налогов, рискуют потерять как деньги, так и свободу.

Размер санкции

Юридическое лицо

Физическое лицо

Весь официальный доход за последние три года или штраф от ста до пятисот тысяч рублей

Весь официальный доход за последние три года или штраф от ста до пятисот тысяч рублей

Руководителя могут приговорить к обязательным работам до пяти лет, арестовать на полгода, поставить запрет на ведение деятельности или запретить занимать определенные должности

Обязательные исправительные работы до трех лет, арест до полугода

В 2010 году Анна решила закрыть свое ИП в Сочи, продать квартиру и переехать в Москву. Девушка продала квартиру, закрыла бизнес, выписалась и зарегистрировалась уже по новому месту жительства. Спустя пять лет Анна получила письмо из налоговой Сочи: оказалось, что за ней числился неоплаченный налог ЕНВД (отменен с 2021 года).

Выяснилось, что Анне начислили этот налог, когда она уже уехала в другой город, а за пять лет набежали крупные неустойки. В ФНС пояснили, что срока давности по этому налогу нет и для разбирательств девушка сама должна явиться в ведомство.

Анна запаниковала, но на помощь пришел юрист. Он предположил, что в 2010 году была проведена камеральная проверка, по итогу которой доначислили налог. ИП Анны уже было ликвидировано, но это не освобождало ее от обременения. Однако служба пропустила все сроки давности обращения в суд, что спасло Анну от выплаты просроченных штрафов и пеней.

Определение сроков давности по уплате налогов кажется запутанным вопросом. Что нужно помнить:

Держите свою финансовую отчетность прозрачной. Это спасет от проблем и тяжб в будущем. Помните, что мощную государственную машину обмануть невозможно.