Как удалить декларацию 3 ндфл в личном кабинете налогоплательщика

Как удалить декларацию 3 ндфл в личном кабинете налогоплательщика

Обнуление деклараций налоговой

Обнуление деклараций налоговой: общий список

Итак, инспекции могут обнулять декларации, если в ходе проверки всплывет хотя бы одно из обстоятельств, перечисленных в ст. 80 НК РФ.

Пять оснований для обнуления декларации по п. 4.1 ст. 80 НК РФ представлены в нашей таблице. Шестым было и остается представление отчетности по неактуальной форме.

Основание для аннулирования декларации

Что проверить перед сдачей

Декларацию подписал сотрудник, не имеющий полномочий

Если декларацию подписывает не руководитель, проверяйте доверенность:

передавалась ли доверенность в ИФНС

О дисквалификации руководитель должен знать и сообщить, в том числе, бухгалтеру. Но на всякий случай посматривайте реестр дисквалифицированных лиц на сайте ФНС.

Имейте в виду, директор, который уже дисквалифицирован, выдавать доверенности не имеет права. Но доверенности, выданные до дисквалификации, продолжают действовать. Поэтому лучше иметь «стратегический запас».

В случае дисквалификации директора трудовой договор с ним должен быть прекращен. Иначе компании грозит штраф до 100 000 руб. Смена директора — процесс, занимающий определенное время. И всё это время обнуленная декларация будет считаться несданной, грозя компании штрафом и блокировкой счета. Выход из данной ситуации предлагают эксперты «КонсультантПлюс». Посмотреть рекомендации можно бесплатно, получив пробный доступ к системе

Запись о недостоверности сведений о руководителе в ЕГРЮЛ

Периодически проверяйте ЕГРЮЛ на предмет появления в нем записей о недостоверности информации.

Перед тем как внести в реестр запись о недостоверности, налоговики должны направить вам уведомление о необходимости представления им достоверных сведений. Если такого уведомления вы не получали, но запись о недостоверности сведений о действующем директоре в реестре есть, подайте в налоговый орган мотивированное заявление об исключении такой записи. Форма заявления произвольная. К нему нужно приложить документы, подтверждающие достоверность таких сведений (копию паспорта руководителя, приказ или решение о его назначении и др.).

Образец заявления и подробный порядок обжалования такой записи можно посмотреть в «КонсультантПлюс», получив бесплатный пробный доступ к системе.

Пока вы будете удалять запись о недостоверности, отчетность будет числиться непредставленной. Это еще раз подтверждает целесообразность оформления дополнительной доверенности на подписание отчетности — на всякий пожарный случай

Подписание декларации УКЭП физлица после его смерти

Никогда не используйте электронную подпись директора после его смерти. Налоговая сверяется с базой ЗАГС. Установив факт использования подписи умершего человека, налоговики аннулируют декларацию.

Оперативно решайте вопрос с руководящими полномочиями и подписью в таком случае. Здесь даже запасная доверенность не спасет. Со смертью лица, оформившего доверенность, ее действие прекращается

Исключение компании из ЕГРЮЛ

Проверяйте себя в реестре. Ведь у налоговой есть право в некоторых случаях исключать организации из ЕГРЮЛ в одностороннем порядке.

Кого могут исключить из ЕГРЮЛ, как подать возражения, какие последствия влечет исключение юридического лица из ЕГРЮЛ, подробно разъясняется в готовом решении от «КонсультантПлюс». Если у вас еще нет доступа к этой правовой системе, получите пробный доступ. Это бесплатно

Выявить любое из этих обстоятельств (кроме последнего, при котором декларация просто не пройдет) налоговики могут не сразу при получении декларации, а уже в ходе ее камеральной проверки. При этом проверка прекращается, налогоплательщик об этом уведомляется, а декларация считается непредставленной. Оповестить о нарушении налоговая должна не позднее пяти рабочих дней с момента его обнаружения.

Как реагировать на уведомление? Порядок действий в НК РФ не разъяснен. Очевидно, что нужно как можно скорее устранить нарушение и сдать отчетность заново либо доказать инспекции, что нарушения нет. Также очевидно, что на урегулирование этой ситуации может потребоваться не один день. Как скоро налоговики будут прибегать в таких ситуациях к штрафу, пока не ясно. Счет могут заблокировать, если всё это затянется больше чем на 20 дней.

Эти основания — общие для всей налоговой отчетности. Далее расскажем о специальных отказных поводах для НДС и расчета по страховым взносам.

Обнуление налоговой декларации по НДС с 01.07.2021

Декларацию по НДС могут счесть непредставленной как по одному из оснований, указанных выше, так и при ее несоответствии контрольным соотношениям по перечню, который утвердила ФНС приказом от 25.05.2021 № ЕД-7-15/519. Это касается деклараций, подаваемых с 1 июля.

Всего таких контрольных соотношений — 14. Скачать их можно у нас на сайте.

При невыполнении какого-либо из этих соотношений у налогоплательщика закономерно возникнет вопрос: «Налоговая обнулила декларацию по НДС — что делать?». Но сразу говорить об обнулении декларации не совсем корректно: Налоговым кодексом отводится время на то, чтобы всё исправить без последствий.

Проверка НДС по контрольным соотношениям происходит в налоговой автоматически. Если программа найдет критичные расхождения, налогоплательщику придет уведомление об отказе в принятии отчета по форме из приложения № 4 к приказу ФНС от 17.05.2021 № ЕД-7-2/488. Контролеры должны направить его в электронном виде не позднее чем на следующий рабочий день после получения декларации.

С момента получения такого уведомления у налогоплательщика есть 5 рабочих дней, чтобы подать правильную декларацию. Тогда отчет будет считаться поданным в день представления декларации с ошибками. Это установлено пп. 5.3–5.4 ст. 174 НК РФ (введены с 01.07.2021).

А вот если в пятидневный срок не уложиться, это уже точно обнуление. При этом возможны штраф за несдачу декларации и блокировка счета.

Не следует забывать и о том, что при проверке НДС налоговики контролируют не только сведения налогоплательщика, они также стыкуют их с декларациями контрагентов. Если по контрольным соотношениям не пройдет продавец и обнулят его, как говорится, «прилетит» и покупателю.

Если обнулили декларацию по НДС у поставщика, а исправить всё в требуемый срок он не соизволил, возникнет разрыв по НДС.

Что это такое и как действовать при обнаружении разрывов, мы рассказывали в нашей статье.

Рекомендуем также материал по НДС-разрывам от экспертов «КонсультантПлюс». Воспользуйтесь пробным доступом к системе, это бесплатно.

Из-за чего с 1 июля обнуляют расчет по страховым взносам

Для расчета по страховым взносам отказными являются ситуации, перечисленные в п. 7 ст. 431 НК РФ:

Перечень этот не новый, его применяют уже давно.

При обнаружении указанных ошибок ИФНС должна направить страхователю уведомление о непредставлении расчета:

Устранить ошибки и сдать расчет с верными данными необходимо:

И тогда расчет будет считаться поданным в день представления ошибочной версии, а санкций не будет.

Сроки аннулирования декларации по НДС и РСВ: противоречия

В заключение нельзя не отметить, что НК РФ установлены два вида сроков реакции налоговиков на ошибки в декларации по НДС и расчете по взносам:

Как быть с этим противоречием? Надеемся, официальные органы этот вопрос прояснят.

А пока полагаем, что срок из ст. 80 НК РФ является общим и установлен для общих обнуляющих обстоятельств. Если же причина аннулирования отчетности — ее несоответствие контрольным соотношениям, тогда работают специальные сроки из второй главы кодекса.

Это значит, что если на следующий день после сдачи декларации по НДС или РСВ уведомления об ошибках вам не прислали, можно считать, что проверку по контрольным точкам отчетность прошла. Но при этом нельзя исключать ее обнуления из-за пороков подписи и прочих обстоятельств из 80-й статьи, которые могут быть обнаружены позднее.

Итоги

Инспекции начнут обнулять декларации в июле. Чтобы избежать материальных последствий, старайтесь более тщательно проверять отчетность перед отправкой и оперативно реагировать на выявленные нарушения.

Личный кабинет налогоплательщика на сайте налог.ру

Ольга Гукова

На сайте Федеральной налоговой службы размещен личный кабинет налогоплательщика для физических лиц. С его помощью можно дистанционно взаимодействовать с ФНС и решать множество задач, не посещая инспекцию. В статье поделимся полезными функциями кабинета, расскажем, как легко зарегистрироваться на сайте ФНС, как подать декларацию 3-НДФЛ и какие сложности могут при этом возникнуть.

Возможности личного кабинета налогоплательщика

Основные функции личного кабинета — это получение актуальных сведений, документов, а также передача информации/отчетности в электронном виде.

Без визита в ФНС можно:

Как зарегистрироваться в личном кабинете налоговой

Доступ в онлайн-сервис «Личный кабинет налогоплательщика» можно получить одним из способов:

В течение месяца после регистрации необходимо сменить первичный пароль, выданный инспектором, на персональный. Если не успеете это сделать, процедуру регистрации придется проходить повторно.

Итак, вы заходите на сайт ФНС. В разделе «Физические лица» в левом верхнем углу откройте вкладку «Личный кабинет» (как показано на рисунке).

Далее откроется окно — вход в личный кабинет налогоплательщика. Если у вас есть регистрационная карта, тогда с помощью логина и пароля войдите в систему. При наличии учетной записи на портале «Госуслуги» личный кабинет открыть проще, так как часть данных заполнять не придется.

После того, как вы вошли в личный кабинет, нужно ввести персональные данные или проверить соответствие. Заполните все разделы и строки, которые предлагает вам сервис.

Для того, чтобы отправлять отчетность и проводить операции через Интернет, понадобится электронная подпись. Система предлагает ее получить.

Пройдя процедуру получения электронной подписи, вы сможете отправлять декларации и другие документы, не выходя из дома.

Как подать декларацию на сайте ФНС

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика? Ответ на этот вопрос содержит массу тонкостей и нюансов. Лучше доверить это профессионалам, так как от этого напрямую зависит будет ли вообще произведена выплата от ФНС. Вот один из примеров, который встретился в НДФЛке:

Наш подписчик Александр Т. подавал в личном кабинете декларацию 3-НДФЛ, в которой заявлял налоговый вычет на сумму 115 тыс. рублей. К декларации он прикрепил подтверждающие документы.

Уже после отправки отчета клиент засомневался и попросил своего личного консультанта проверить, все ли документы он передал в инспекцию. В результате проверки выяснилось, что для подтверждения расходов не хватало важной справки из медучреждения. Александр был расстроен, так как решил, что ему откажут в вычете, и придется заново все пересдавать. Однако, эксперт заверил, что документы можно дослать. Клиент получил справку и отослал ее на этапе проверки декларации. В итоге, налоговый вычет был предоставлен в положенный срок.

Как написать обращение в личном кабинете физического лица

В личном кабинете есть полезный раздел «Жизненные ситуации». Здесь можно распоряжаться переплатой, подавать заявления на льготы, запрашивать справки и другое. В разделе «Прочие ситуации» можно подать заявление на розыск платежа, написать обращение или жалобу в налоговый орган.

Как узнать задолженность по налогам

В личном кабинете можно проверить налоговую задолженность, если она есть. Для этого откройте вкладку «Налоги» на главной странице личного кабинета.

Наша подписчица Ольга К. обратилась с просьбой разобраться с налоговой задолженностью, которая, по ее мнению, давно погашена. В личном кабинете висел долг по налогу на имущество, который она оплатила два месяца назад.

Специалист НДФЛка.ру попросил загрузить в сервис платежный документ. Выяснив, что в нем неверно указан ИНН налогового органа, эксперт составил письмо на розыск платежа. Письмо и копия платежки были отправлены через сайт ФНС. Через две недели долга в личном кабинете Ольги больше не было.

Подведем итоги

2022 Как отменить декларацию 3-НДФЛ в личном кабинете налогоплательщика и обнулить, удалить 3-НДФЛ

Инструкции по 3-НДФЛ

удаляю источник дохода, нажимаю «далее» а мне пишет : «Страница должна содержать хотя бы один источник дохода» и не удаляет его

Здравствуйте, помогите пожалуйста. Столкнулась с такой проблемой : хочу обнулить декларацию, делаю всё по вашей инструкции, но в конечном итоге появляется сумма к выплате 4тыс. (все галочки убираю, но заметила что сумма исчисления автоматически меняется и становится больше суммы удержания. Не могу откорректировать исчисленную сумму, т.к. это поле не активно(т.е. рассчитывается автоматически)) что делать в этом случае?

Здравствуйте, сегодня дослала документы налоговой декларации, и случайно отправила реквизиты другого человека. затем нажала на дослать документы и отправила нужные реквизиты. потом поняла, что теперь там два реквизита и нажала на уточнить декларацию, и там удалила неправильные реквизиты. и теперь там все правильно. но все ли в порядке? очень волнуюсь. кажется я совершила ошибку. теперь в разделе декларации две одинаковые декларации просто в первой лишний неправильный реквизит, а в последней декларации все правильно. как быть? все ли я правильно сделала? если нет как мне исправить? пожалуйста ответьте🙏🏻🙏🏻

Подскажите, указала неверный год в декларации (продажа гаража), вместо 2021, поставила 2020. Как сделать уточнение? Если в уточненке убираю доход, то он не дает сохранить.

Здравствуйте, подскажите пожалуйста. За 2020 год оформила и уже получила часть имущественного вычета. Хотела оформить вычет за 2021 год на оставшуюся сумму имущественного вычета, но ошиблась и подала снова за 2020 год. Теперь у меня висит как бы вторая декларация за 2020 год но уже на другую сумму вычета, хотя все за 2020 год уже получено. Как быть в этой ситуации? Если я воспользуюсь способом по видео, то как это отразиться на вычете, который уже был получен за 2020 год?

Подскажите, как поменять год за который подаётся декларация? Или только через суд?

Добрый день! Поскольку была подана одна декларация за 2020 год и потом еще одна на процент по ипотеке (не как уточнение, а как отдельная декларация) в итоге налоговая увидела это как дополнительный источник дохода в связи с чем появился долг в личном кабинете. При подаче уточненной декларации предлагает сначала погасить имеющийся долг, хотя долга нет. Что делать в таком случае, как подать уточненную декларацию и при этом не платить появившийся долг в результате неправильно поданной декларации?

Здравствуйте, я пенсионер и ошибочно заполнила и отправила пока две декларации на вычет :за 2018 и 2019 год,

т. е. начала не с 2021 года

Что мне делать в этом случае? Спасибо.

Здравствуйте! Может кто-нибудь подскажет при заполнении декларации 3-ндфл. В 2021 году возникло право на имущественный вычет (260 тыс) и на инвестиционный (52 тыс). Но налогов, уплаченных за 2021 год не хватит. Грубо говоря НДФЛ за 2021 год равен 200 тыс. Как заполнить декларацию так, чтобы налоговая поняла, что сначала нужно зачесть вычет в 52 тыс за ИИС, а уже потом зачесть оставшиеся 148 тыс. Есть подозрения, что налоговая зачтёт имущественный вычет 260 тыс. То есть полностью вернёт НДФЛ за 2021 год и ничего не останется для того, чтобы вернуть 52 тыс. А так как вычет по ИИС нельзя перенести на любой другой год, то получается взнос 400тыс на ИИС будет напрасным.

Вот, может кто нибудь прояснить по такой ситуации?

Подскажите пожалуйста. При отправке декларации, после ее подписания выдает ошибку. При подписании документа произошла ошибка. Повторить попытку позднее или получить новую подпись. Подпись поменяла. Но проблема не решилась. Как исправить ошибку?

3-НДФЛ: оставайтесь дома

Если вы хотите воспользоваться налоговыми вычетами или обязаны отчитаться о своём доходе, то в налоговую инспекцию необходимо подать декларацию по форме 3-НДФЛ.

Личный кабинет налогоплательщика подразумевает бесконтактный и дистанционный формат общения с налоговыми органами. Через личный кабинет вы можете в том числе:

Напомним, если вы хотите получить налоговый вычет, то декларацию можно представить в течение трёх лет. Например, если вы пополнили ИИС в 2019 году и хотите получить вычет на взносы, то декларацию можно представить в 2020, 2021 и до конца 2022 года.

Если вы должны отчитаться о своих доходах за 2019 год, по которым не было налогового агента, то сделать это необходимо на основании декларации до 30 июля 2020 г., ранее срок был установлен до 30 апреля 2020 г. Как видите, его продлили на три месяца, читайте об этом в статье «3-НДФЛ: срок сдачи перенесён!». Например, в 2019 году вы получили дивиденды от иностранной компании, в этом случае 3-НДФЛ необходимо сдать не позднее 30 июля 2020 г., однако уплатить налог следует не позднее 15 июля.

Для вашего удобства мы собрали в этой статье все публикации о том, как следует заполнить декларацию 3-НДФЛ через личный кабинет налогоплательщика:

По данным ФНС России в 2019 году через ЛКН было подано более двух миллионов деклараций 3-НДФЛ. За три месяца 2020 года через онлайн-сервис уже подано 1,5 миллиона деклараций 3-НДФЛ.

Для предотвращения распространения инфекции ФНС России рекомендует налогоплательщикам пользоваться личным кабинетом и другими онлайн-сервисами, чтобы по возможности сократить личные обращения в налоговые инспекции.

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления — все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно — просто свяжитесь с нами любым удобным способом.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как отозвать налоговую декларацию в кабинете налогоплательщика

Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

С 2018 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности. Предлагаем в этой статье официальную схему, по которой будут работать инспекции.

Что подтверждает подпись на декларации?

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Чтобы доказать нарушение этого правила и затем отозвать сданную отчётность, инспекторы должны собрать соответствующие доказательства. Занимаются этим, в основном, камеральщики. В письме от 10.07.2018 № ЕД-4-15/13247 ФНС России привела для них инструкцию к действию. С удовольствием делимся ею далее.

Отметим, что речь в письме Налоговой службы идёт только о декларациях по налогу на прибыль компаний и НДС.

Также см. «Признаки, по которым налоговики выявляют сомнительные компании: перечень 2018 года».

Порядок сбора налоговиками доказательств

При этом, в ходе допроса устанавливают указанные выше обстоятельства по ВСЕМ организациям, в которых лицо выступает руководителем (учредителем).

Цели: установление владельца (распорядителя) сертификата ключа проверки электронной подписи и квалифицированного сертификата, проверка их полномочий.

2.3

Истребование у удостоверяющего центра документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ

Это делают:

В том числе, налоговики могут получить данные о компрометации ключа электронной подписи.

2.4

Проведение экспертизы (почерковедческая, автороведческая, технико-криминалистическая):

Основание: п. 1 ст. 95 НК РФ.

Результаты всех проведенных допросов и осмотров помещений ИФНС фиксирует в протоколах и обязательно отражает в своём внутреннем информационном ресурсе «Допросы и осмотры».

Все перечисленные мероприятия налоговики проводят заблаговременно – в сроки:

Если декларация всё же признана недействительной, плательщик узнает об этом в течение 5 рабочих дней с момента её аннулирования.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Корректировка декларации 3-НДФЛ

Как платить налоги быстро и без визита к инспекторам?

Например, вы продали дом, машину, выиграли в лотерею или в казино или же сдавали квартиру. А возможно, получили крупный подарок от лиц, не являющихся членами вашей семьи. Все эти нетрудовые доходы должны быть учтены в налоговой декларации.

Также налогами облагается всё имущество граждан: недвижимость, земля, транспорт.Специально для упрощения

Что делать, если в декларации 3-НДФЛ допущена ошибка

Право и рынок by narodirossii • 17.09.2015 Если вы сдали налоговую декларацию по форме 3-НДФЛ и впоследствии обнаружили, что в ней не отражены некоторые сведения или имеются ошибки, которые приводят к изменению налогооблагаемой базы и, соответственно, влияют на исчисленный размер НДФЛ, значит, в налоговую декларацию нужно внести изменения и подать в налоговый орган уточненную налоговую декларацию (ст. 81 НК РФ). Чтобы подать уточненную налоговую декларацию, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Определите, приводят ли обнаруженные ошибки к занижению сумм налога, подлежащего уплате.

Если ошибки (искажения) в поданной вами в налоговый орган налоговой декларации по форме 3-НДФЛ приводят к занижению суммы НДФЛ, подлежащей уплате, то вы обязаны внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию (абз.

Как отправить декларацию через личный кабинет налогоплательщика

Эту декларацию можно подать не только через Госуслуги, но и через личный кабинет в налоговой.

Причем на сегодняшний день есть возможность зайти в кабинет налоговой через госуслуги. Конечно, можно заполнить и на самом сайте электронно. Но имхо все же удобнее скачать программу на налог.ру для этого и заполнить там.

Что делать, если не сохранилась декларация за прошлый год?

Заполняя 3-НДФЛ на получение вычета, иногда требуется указать в ней сведения из декларации за предыдущий год.

Если вы получаете стандартный налоговый вычет: с медицинских услуг, образования, благотворительности и так далее, то за предыдущий год декларация не нужна, так как по таким вычетам нельзя перенести остатки на следующий год. А вот если вы получаете имущественный вычет с покупки комнаты, дома или квартиры, и делаете это не первый год, то предыдущая декларация нужна для заполнения новой, так как в ней указывается сумма остатка, с которой вы будете возвращать налог в последующие годы. ПРИМЕР. Квартира была куплена в 2013 году за 2 300 000 рублей.

По закону вычет предоставляется только с 2 000 000 – 260 000 рублей. Заработная плата за 2013 год составила 387 792,19 рублей, а возврат в размере 13%, соответственно, 50 413 руб.

Как через личный кабинет налогоплательщика отправить декларацию

Содержание Чтобы пользоваться сервисом отправки электронной отчетности, налогоплательщикам необходимо ежегодно вносить абонентскую плату, размер которой может колебаться от 1 500 до 3 000 рублей.

Абонентскую плату за пользование сервисом отправки налоговой отчетности юридические лица и индивидуальные предприниматели могут внести (на полученные в ФНС реквизиты компании-оператора) любым удобным способом. Платеж можно отправить через любой российский банк, терминалы самообслуживания, интернет-банкинг.Чтобы получить каждый из этих вычетов вместе с декларацией нужно подавать заявление, а также сканировать и приложить необходимый пакет документов.

В результате получается, что отделение налоговой службы с этой целью посещать совершенно необязательно. Все происходит через интернет.

И налогоплательщик получает, таким же образом, законный вычет.Эту декларацию можно подать не только через Госуслуги, но и через личный кабинет в налоговой.

В этом видео мы на практике посмотрим как подать налоговую декларацию через интернет в электронном виде.

С уплатой налогов через интернет, надеюсь, у постоянных моих читателей вопросов не должно возникнуть. Если же Вы с этим не сталкивались и недостаточно знаете о таких интернет ресурсах, как личный кабинет налогоплательщика и портал госуслуг, то почитайте об этом тут же на моём сайте.

Честно говоря, идея подать заявление на возврат социального вычета и именно через интернет пришла мне в голову давно, но я почему-то считал, что для пенсионеров этот самый вычет не положен. Оказалось ошибался. Для некоторых категорий нашего брата получить его очень даже возможно. А именно для тех, кто помимо государственной пенсии имеет или имел в этот период какой либо доход, облагаемый налогом.

Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ для получения социального налогового вычета за лечение

Итак, мы добрались до самого важного, а возможно и самого трудного в этом деле. Разберём всё подробно и по шагам. Сразу оговорюсь, можно это сделать двумя способами:

Добавлю, что программы различаются по годам. Поэтому за какой год собираетесь подавать декларацию, за тот год и скачивайте программу, но это другая тема. Начнём с первого пункта.

Ниже представлен материал для старой версии сайта налоговой. Если Вы находитесь в новой версии, то просто можете перейти в старую версию личного кабинета, нажав на оранжевую кнопку наверху с соответствующей надписью!

В открывшемся списке щёлкаем по самому первому пункту: «Заполнить/отправить декларацию онлайн»:

Это был подготовительный этап. Теперь пойдёт основное, так что сосредоточьтесь и будьте внимательны.

После предыдущих действий Вам откроется первое окно для заполнения необходимых данных. Здесь всё достаточно просто. Ваши Ф.И.О. и ИНН должны, скорее всего, появиться сразу, а остальные строчки нужно заполнить. В самом низу имеется сноска, где можно прочитать что обязательно, а что необязательно для заполнения. При установке курсора в поле, справа появляется поясняющая подсказка:

И так для каждого файла. Чтобы было, проще при выборе файла копируйте его название и вставляйте в описание. В итоге получим примерно такое:

Социальный налоговый вычет за расходы на лечение

Кто имеет право на этот вычет Вы,надеюсь, поняли. Но отмечу главное, этот доход должен облагаться по ставке 13%! А какие, вообще бывают виды вычетов? Перечислю:

Вот пункт на лечение и приобретение медикаментов для нас ещё ближе. Кстати, пока я с этим не столкнулся, я и не знал, что за некоторые лекарства, приобретённые по рецептам врача можно вернуть 13%. Только рецепт и чеки для этого необходимы. Да и медикаменты эти должны быть в утверждённом правительством перечне. Его можно посмотреть тут. Если у Вас дорогие лекарства, посмотрите может быть они включены в этот список.

Налоговая декларация на доходы физических лиц 3-НДФЛ

Главное и самое сложное для многих как раз и является заполнение этой самой декларации. Конечно, можно не утруждать себя и пойти в конторку, которая этим занимается. Благо их сейчас имеется не мало и обычно рядом с самой налоговой. Но не всегда стоимость услуги сопоставима с суммой ожидаемого возврата средств. У нас на сегодня её цена составляет 300 рублей.

Кстати все эти документы потребуют если Вы обратитесь в какую-нибудь организацию по заполнению налоговой декларации. Но справедливости ради скажу, что заявление на возврат они сделают для Вас сами. К сведению, если заполнять в электронном виде и отправлять через интернет, то например, лицензия и платёжные документы вроде бы как и не требуются.

Но лучше не рисковать, тем более, что при обращении в мед учреждение все эти бумажки Вам распечатают и отдадут. Обычно в солидных заведениях имеется база данных на этот счёт за несколько последних лет. Так что останется только расписаться в нужных местах и отсканировать эти мед документы для того чтобы потом прикрепить их файлы к Вашей декларации 3-НДФЛ.

Что делать если отправлена налоговая декларация 3-НДФЛ с ошибками

Разобравшись я направил электронное обращение в ИФНС. Через несколько дней мне позвонили и девушка с приятным голосом предложила открыть свой личный кабинет и вместе со мной по шагам терпеливо подсказывала как сделать корректирующую декларацию. Признаюсь, тогда я ещё не знал как можно оформить налоговую декларацию 3-НДФЛ прямо из личного кабинета.

Остаётся только cделать корректировку, то есть внести изменения там где это необходимо и вновь подать нашу многострадальную налоговую декларацию 3-НДФЛ по отработанной схеме, а потом уже ждать получения социального налогового вычета за лечение на свой счёт в банке.

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова главный бухгалтер-консультант

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова

главный бухгалтер-консультант

Кому подходит эта статья: ИП на общей системе налогообложения и гражданам, которые продали имущество (машину, землю, квартиру и т.д.), либо претендуют на получение налогового вычета.

Индивидуальные предприниматели на общей системе налогообложения, некоторые категории иностранных граждан и все физлица с дополнительным доходом или желающие получить налоговый вычет – далеко не полный список тех, кто должен сдавать декларацию по форме 3-НДФЛ. Камеральная проверка налоговой декларации при этом обязательна. Как она проходит, какие у нее могут быть итоги и последствия для налогоплательщика – читайте в нашей статье.

Кто сдает 3-НДФЛ

Декларацию по форме 3-НДФЛ представляют не только отдельные категории российских граждан, но и в двух случаях – налоговые резиденты РФ, если:

Отметим, что некоторые категории физлиц по определению самостоятельно рассчитывают и платят НДФЛ, это:

Источники дополнительных доходов, о которых обязательно узнают налоговики – это:

Резиденты РФ, пройдя дорогостоящее лечение (например, имплантацию) могут полностью возместить лечение за счет возврата удержанного (начисленного) НДФЛ. Конечно, если годовая сумма этого налога не будет меньше стоимости лечения.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

При этом возврат налога действует лишь для ставки НДФЛ 13%. Именно поэтому на него могут претендовать только налоговые резиденты.

Помимо резидентства, на возврат налога могут действовать следующие ограничения:

Так, при покупке жилья можно применить вычет только один раз в жизни, но при этом возврат налога возможен в режиме переходящего остатка. Вычеты за лечение и образование переходящего остатка не имеют, но их можно использовать за каждый год, когда такие услуги были оплачены.

Сроки сдачи декларации по форме 3-НДФЛ

Отчетный период по НДФЛ – год и только после его окончания можно сформировать отчетность, без каких-либо исключений для возврата налога. Под исключение из правила подпадает только прекращение деятельности, доход от которой физлицо получает самостоятельно, без какого-либо налогового агента.

В случае прекращения деятельности отчетный период также исчисляют с начала года, но не до его завершения, а до момента прекращения деятельности. С этого момента необходимо отсчитать пять дней для определения срока на предоставление 3-НДФЛ.

Кроме того, декларация должна быть представлена им не позднее чем за один месяц до выезда за пределы территории РФ.

Если деятельность не прекращалась, то стандартный срок отчетности – до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Например, за 2018 год ИП на общей системе сдают 3-НДФЛ до 30 апреля 2019 года.

После камеральной проверки налоговой, которая осуществляется в течение 3-х месяцев после подачи декларации и заявления, заявитель должен получить письменное сообщение. Оно должно содержать положение о предоставлении вычета или об отказе в нем. Поэтому после подачи декларации и заявления, а также принятия ИФНС положительного решения можно рассчитывать на возврат суммы излишне уплаченного налога в течение 1 месяца.

В том случае, если налоговая не перечисляет имущественный вычет в срок, то есть по истечении 4 месяцев, можно подать жалобу. Налог обязаны вернуть при условии, что у ИФНС нет претензий к документам и декларации, в ином случае срок возврата может затянуться.

Применить налоговый вычет возможно только в трехлетний срок, после осуществления льготируемых расходов (п. 7 ст. 78 НК РФ). Так, заявить о своем праве на возврат налога со стоимости лечения, оплаченного в 2018 году, можно до конца 2021 года.

Как заполнить декларацию 3-НДФЛ

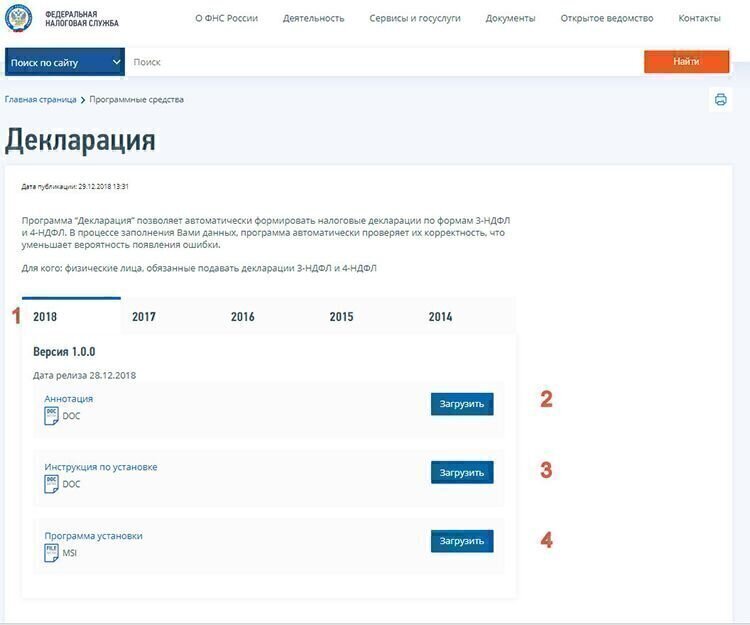

Наиболее оптимально использовать специальную бесплатную программу от ФНС. Найти ее можно, выполнив действия, пронумерованные на рис. 1 от 1 до 3:

На открывшейся странице также выполните последовательные действия, которые на рис. 2 пронумерованы как 1-4:

На открывшейся странице необходимо выбрать год, за который вы хотите сдать декларацию по форме 3-НДФЛ, нажав на него. На рис. 3 выбран 2018 год (действие № 1). Далее необходимо загрузить предложенные файлы (действия №№ 2-4).

Внимательно изучите скачанные файлы и точно следуйте им.

Декларация по форме 3-НДФЛ для представления в 2019 году за 2018 год существенно упрощена по сравнению с формами за прежние годы ( Приказ ФНС России от 03.10.2018 № ММВ-7-11/569@ ).

Упрощение, как и усложнение форм, – это, прежде всего изменения. Использовать ранее установленные программы недопустимо!

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт www.order.nalog.ru или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

Как проходит налоговая проверка 3-НДФЛ

Рассмотрим важные этапы проверки декларации инспекторами камерального отдела.

Правильность заполнения декларации

Проверочные алгоритмы, аналогичные прописанным в программе «Декларация» с сайта ФНС, основаны на регламентированных контрольных соотношениях ( Письмо ФНС России от 20.12.2018 № БС-4-11/24887@ ). Эта проверка – автоматическая, как и сверка, например, с 2-НДФЛ.

Расхождения возникают по разным причинам. От банальной забывчивости бухгалтера работодателя, не сдавшего 2-НДФЛ или сдавшего с ошибками, до ошибок самого декларанта. Так, налогоплательщики нередко забывают перенести из 2-НДФЛ в 3-НДФЛ следующие показатели:

На контрольные соотношения эти ошибки не влияют. Однако программа зачтет НДФЛ как не удержанный налоговым агентом.

При декларировании продажи имущества физлица могут забыть указать итоговые суммы дохода, но никогда не забывают об имущественном вычете, тем самым занижая налог.

Приобретая лишь долю, заявители указывают в 3-НДФЛ всю стоимость жилья, хотя вычет всегда пропорционален доле.

В отличие от лечения и образования, например, покупка жилья допускает переходящие остатки по вычетам при недостаточной сумме НДФЛ. Соответственно, необходимо сверить остаток, указанный в предыдущей декларации.

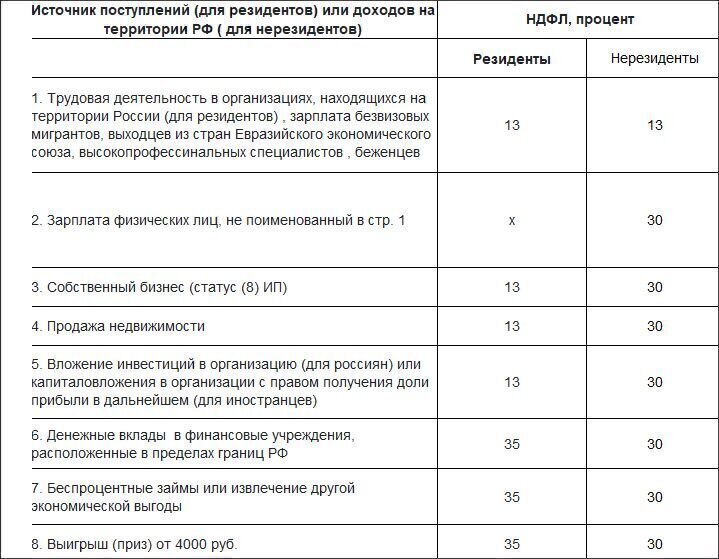

Правомерность применения ставок, льгот

В таблице 1 приведены ставки НДФЛ за 2018 год в зависимости от статуса налогоплательщика, которые будут проверены при камеральной проверке.

Таблица 1. Ставки НДФЛ – 2018

Помимо уже рассмотренных вычетов, позволяющих уменьшить сумму НДФЛ и даже целиком вернуть ее, есть возможность в принципе не сдавать 3-НДФЛ. Такая обязанность отсутствует при продаже личного имущества, если срок собственности на проданные объекты, не задействованные в деятельности физлица в качестве ИП, составил:

Начиная с 2019 года, бизнес-использование имущества ИП для льготы – не препятствие при соблюдении определенных условий (ст. 217 НК РФ в ред. Федерального закона от 27.11.2018 № 425-ФЗ).

Проверка приложенных к декларации документов

Документы, которые необходимы как основания для применения налоговых вычетов, перечислены в Письме ФНС России от 22.11.2012 № ЕД-4-3/19630@. В ходе проверки инспекторов будет интересовать и комплектность, и достоверность документов. Этот параметр уточняют обычно в рамках встречных проверок. Особенно тщательно налоговики проверяют дорогостоящее лечение.

Сколько длится камеральная проверка 3-НДФЛ

ИП на общей системе и все, кто не претендует на вычет, заинтересованы в сокращении сроков проверки налоговой декларации не слишком сильно. Однако, если речь идет о возврате налога, то срок имеет не просто значение, но и очень важен. Ведь от него зависит, когда бюджетные деньги будут отправлены на счет налогоплательщику.

Камеральная налоговая проверка 3-НДФЛ длится 3 месяца со дня представления 3-НДФЛ в инспекцию (п. 2 ст. 88 НК РФ).

При почтовом отправлении дата сдачи декларации (т.е. дата получения ИФНС документов, отправленных по почте) считается дата почтового отправления по почтовому штемпелю.

Подача уточненной налоговой декларации может в любой момент прервать незаконченную камеральную проверку первичной 3-НДФЛ. В этом случае сроки будут аннулированы и пойдет новый отсчет, уже в отношении уточненной декларации (п. 2 ст. 88 НК РФ). Нарушение сроков камеральной проверки – явление довольно редкое, как правило проверка налоговой декларации проходит очень оперативно, если у инспекции нет претензий к представленным документам и декларации.

Как ускорить проверку по 3-НДФЛ

Налогоплательщик не имеет законных рычагов влияния на скорость работы инспектора с налоговой декларацией. Можно влиять лишь косвенно, досконально проработав:

Для того чтобы проверяющий мог оперативно уточнить информацию, обязательно укажите свой актуальный телефонный номер. Если изменились контакты образовательных (медицинских) организаций или других лиц, от которых получены подтверждающие документы, – сообщите об этом в инспекцию.

Нередко инспекторы в целях ускорения проверки предпочитают звонить для уточнения нюансов. Более того, нередко идут даже на небольшие нарушения при проведении встречных проверок.

Так, проверяющие иногда сами звонят в медицинскую организацию и просят прислать им по факсу необходимые документы, подтверждающие достоверность выданных пациенту справок. Как правило, медики, заинтересованные в дальнейшем обслуживании пациента, не станут настаивать на соблюдении процедуры и получении запроса через ту инспекцию, где они стоят на учете.

В остальных случаях об ускорении можно говорить лишь, если произошла задержка проверки. Чтобы сдвинуть проверку с мертвой точки можно обжаловать бездействие инспекции, напомнив о необходимости соблюдать сроки.

Как отследить статус проверки

Фраза о том, что вы хотите узнать результат проверки по ИНН, поможет вам узнать:

Однако такой способ отнимает немало времени на дозвон. Даже если вы звоните через горячую линию ФНС, и они соединяют вас с нужным отделом вашей инспекции.

Ответ на официальный письменный запрос в налоговую придет тоже нескоро – в лучшем случае через месяц. Проще всего проверить статус проверки декларации через личный кабинет на сайте ФНС (раздел «Статус проверки 3-НДФЛ»):

Если статус проверки налоговой декларации отсутствует – необходимо обратиться за разъяснениями в налоговую инспекцию.

Результаты проверки 3-НДФЛ

Если речь идет об ИП на общей системе и других случаях подачи 3-НДФЛ, не связанных с возвратом налога, то лучший результат камеральной проверки – отсутствие каких-либо сообщений из ИФНС. Дело в том, что налоговики составляют акт камеральной проверки только если были выявлены нарушения. Его оформляют в течение 10 дней с момента окончания проверки (п. 1 ст. 100 НК РФ).

Если декларация 3-НДФЛ была подана для возврата налога, то ИФНС обязательно вынесет решение в зависимости от содержания которого можно:

Решению об отказе в возврате налога обязательно будет предшествовать требование о внесении изменений и/или представлении полного комплекта необходимых подтверждающих документов. Также налоговики могут:

Если на требования не отреагировать, то налоговики либо доначислят НДФЛ, либо, если налогоплательщик ожидает возврат НДФЛ, примут отрицательное решение.

Как обнулить декларацию 3 НДФЛ образец заполнения 2019 год

Необходимость предоставления отчетности в налоговый орган возложена не только на юридических, но и на физических лиц. Уточненная декларация 3-НДФЛ заполняется в том случае, если в документы закралась ошибка.

Именно корректирующая декларация позволит избежать санкций со стороны ФНС в случае, если они обнаружат недостоверную информацию. Как же правильно это сделать в 2019 году?

Когда нужно подавать скорректированную декларацию

Ситуаций, когда человек сталкивается с необходимостью уточнения информации, отраженной в 3-НДФЛ, немало, например:

Уточненная декларация подается и в случае, если данные по сделкам заполнены неверно, к примеру, вместо ФИО продавца или покупателя было указано просто слово «продажа».

Ошибки могут быть обнаружены и самим гражданином, и специалистом ФНС при проведении проверки.

Что делать, если в 3-НДФЛ обнаружены неточности?

К сожалению, налогоплательщики не застрахованы от ошибок. К счастью, закон предусматривает возможность их исправления. И, если вы допустили промах при подготовке отчетности, действовать нужно по следующей схеме:

Исправить декларацию можно и после отправки, причем ст.81 НК РФ предусматривает возможность уточнения данных несколько раз – для забывчивых или невнимательных налогоплательщиков.

Как правильно заполнить уточненную 3-НДФЛ?

Если вы самостоятельно подготавливали первичный отчетный документ, трудностей при заполнении уточненной декларации не возникнет. Как ее корректировать?

К 3-НДФЛ следует приложить чеки или другие документы, которые первоначально не были поданы в ФНС.

Как сдать декларацию?

Предоставление уточненной документации осуществляется так, как и подача декларации впервые. Налогоплательщик может воспользоваться любым способом:

В день подачи скорректированной декларации нужно уплатить налог во избежание начисления пени!

При подаче 3-НДФЛ через ЛК необходимо отслеживать статус отправления – в течение 3 суток декларация регистрируется в инспекции.

Чтобы работать с личным кабинетом и здесь заполнить корректирующую декларацию 3-НДФЛ, нужно иметь цифровую подпись – если она отсутствует, в приеме документов откажут.

Как подать уточенную декларацию 3-НДФЛ через личный кабинет

Внести исправления можно онлайн, воспользовавшись личным кабинетом (ЛК) налогоплательщика на сайте Налоговой службы – для этого нужно пройти регистрацию (работает также с логином и паролем с Госуслуг) и войти в ЛК. Как корректировать налоговую декларацию в личном кабинете? Процедура аналогична первичному заполнению этого документа:

Скорректировать 3-НДФЛ в личном кабинете можно, автоматически перенеся сведения из предыдущего отчетного документа – это позволит сэкономить время.

Также можно отправить и заполненную 3-НДФЛ в программе «Декларация». В этом случае исправляете все необходимые сведения и обязательно указываете номер корректировки.

Код корректировки важен для отправки 3-НДФЛ. Повторно отправить декларацию с тем же номером не получится!

После всех исправлений сохраняете полученный файл в формате xml и переходите в ЛК на сайте ИФНС. Здесь для отправки используете стандартную схему. При этом желательно приложить полный перечень всех документов, которые подтверждают данные, заполненные в 3НДФЛ.

Разъяснение отдельных вопросов

Существуют самые распространенные вопросы налогоплательщиков, связанные с заполнением и редактированием декларации, ответы на которые помогут грамотно и правильно выполнить эту процедуру:

Подача отредактированной декларации – это обязанность налогоплательщика, если ошибки привели к снижению уплаченного налога. Своевременное уточнение описок и ошибок позволяет избежать штрафов от налоговиков.

Как составить уточненную декларацию 3-НДФЛ? Процедура аналогична заполнению первичного документа, единственное исключение – требуется указать корректирующий номер – 01 или 02.

Если Вам необходима личная консультация или помощь в заполнении налоговой декларации 3-НДФЛ, а также отправке ее в налоговую через сервис «Личный кабинет налогоплательщика», смело переходите на страницу с нашими Услугами.

Если Вы нашли полезную информацию, поделитесь этой статьей со своими знакомыми и в социальных сетях (кнопки находятся чуть ниже). Давайте помогать друг другу!

Как обнулить декларацию 3 ндфл образец

Налоговый вычет – это сумма, которая уменьшает размер дохода, с которого взимается налог, либо позволяет вернуть часть налога, ранее уплаченного в бюджет.

После всех исправлений сохраняете полученный файл в формате xml и переходите в ЛК на сайте ИФНС. Здесь для отправки используете стандартную схему.

2013 год принес налогоплательщикам много изменений в налоговое и пенсионное законодательство, как приятных, так и не очень.

Как сделать корректировку налоговой декларации физическому лицу

Напишите, что сдаете расчет, чтобы закрыть ошибочные начисления. На это указывают представители ФНС России в частных разъяснениях.На титульном листе в строке «Номер корректировки» проставьте «001» при сдаче первого уточненного расчета, «002» – второго и так далее. Об этом сказано в пункте 2.2 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г.

Введите Сведения о полученном доходе. При необходимости Вы можете указать несколько доходов, облагаемых по указанной ставке, от данного источника.

При необходимости надо приложить к декларации подтверждающие документы.

Подача отредактированной декларации – это обязанность налогоплательщика, если ошибки привели к снижению уплаченного налога. Своевременное уточнение описок и ошибок позволяет избежать штрафов от налоговиков.

Это необходимо для того, чтобы убрать из лицевого счета ошибочные начисления. Если просто сдать уточненку с верным ОКТМО, ошибочные начисления так и останутся.

Как сделать уточненную декларацию 3 НДФЛ

Скорректировать 3-НДФЛ в личном кабинете можно, автоматически перенеся сведения из предыдущего отчетного документа – это позволит сэкономить время.

Если же ошибки в первичной декларации не уменьшили сумму налога или произошла переплата в бюджет, то налогоплательщик вправе, но не обязан, подавать уточненную декларацию.Период, за который можно подавать уточненку, законодательством не ограничен.

В этой декларации должны отражаться не только данные о доходах с прямой деятельности предпринимателя, но также и доходы с его некоммерческих действий.

Данная декларация нужна тогда, когда предприниматель получил доход, но с этого дохода не сняли подоходный налог. При получении какого-либо дохода за рубежом, данная декларация необходима. И не важно, был, удержан доход, или нет.

Декларация 3-НДФЛ – документ очень важный. Именно поэтому необходимо заполнять его максимально правильно, исключить возникновение ошибок.

Как обнулить срок уплаты в диккларвции

Декларация 3-НДФЛ нужна для тех людей, которые желают получить все налоговые вычеты, которые регламентированы законодательством. Заполнение декларации не избежать при вычете на покупку недвижимости.

Как обнулить декларацию 3 ндфл образец — Законники

Единый налог для РБ by Impersant 2 years ago 29 minutes 14,568 views»>>,»simpleText»:»Как заполнить налоговую декларацию в системе электронного декларирования РБ.

Также можно отправить и заполненную 3-НДФЛ в программе «Декларация». В этом случае исправляете все необходимые сведения и обязательно указываете номер корректировки.

Налоговая декларация 3-НДФЛ оформляется лично предпринимателем и является отчётностью обо всех доходах, которые были получены физическим лицом. Даже если с момента подачи ошибочной декларации прошло больше трех лет (глубина проведения выездной проверки), налогоплательщик обязан подать уточненную декларацию, если обнаружил недоимку по налогу.

Обратите внимание, что ошибки или недостоверные сведения в первичной декларации налогоплательщик должен обнаружить самостоятельно. Если их находит налоговая инспекция в результате проверки или сверки расчетов, то суммы недоимки или переплаты по налогу фиксируются в результатах проверки.

Что касается переплаты налога в бюджет, то перед подачей уточненной налоговой декларации стоит оценить целесообразность этого шага.

Понятие «налоговая декларация» и «внесение изменений в налоговую декларацию» раскрывает, как это не трудно догадаться, часть первая Налогового кодекса РФ, а именно — статьи 80 и 81 главы 13 кодекса.

Порядок заполнения и форма декларации 3-НДФЛ полностью утверждены законодательством, поэтому, при заполнении данной декларации, вероятно, не возникнут вопросы. Однако стоит учитывать один момент: при заполнении этой декларации, индивидуальный предприниматель должен вносить данные обо всех доходах, которые не облагались налогом на доходность.

Прошел апрель, а с ним и декларационные компании за 2012 год и 1 квартал 2013 года. 2013 год принес налогоплательщикам много изменений в налоговое и пенсионное законодательство, как приятных, так и не очень. Любое нововведение грозит нам неизбежными ошибками в заполнении налоговых деклараций.

И если Вы обнаружили, что не правильно заполнили отчетность, то данная статья расскажет Вам о том, как правильно подать корректирующую, или как ее еще называют, «измененную» декларацию.

Приложения с 1 по 8 заполняются только при наличии у налогоплательщика доходов и расходов, отражаемых в этих разделах или листах, а также права на получение тех или иных налоговых вычетов.

В связи с этим многие программы для заполнения 3-НДФЛ, например, Декларация20xx от ГНИВЦ, не дают возможности самостоятельно добавлять Раздел1. Налоговый вычет by ПравоТОК 5 months ago 15 minutes 79,369 views»>>,»simpleText»:»Как заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика 2019 году.

Подача уточненной декларации 3 ндфл — Правовая помощь юриста

Существуют самые распространенные вопросы налогоплательщиков, связанные с заполнением и редактированием декларации, ответы на которые помогут грамотно и правильно выполнить эту процедуру:

Также основанием для отказа в принятии 3-НДФЛ может являться неправильно расставленные знаки в полях, отсутствие прочерков в пустых ячейках, неверное расположение информации на листе при заполнении бланка вручную.

При необходимости надо приложить к декларации подтверждающие документы.Если ошибки или неточности в первоначальной декларации повлекли недоплату НДФЛ в бюджет, необходимо заплатить недоплаченную сумму налога.

Порядок заполнения уточненной декларации 3-НДФЛ следующий:заполнить ИНН налогоплательщика, его фамилию, имя и отчество и период, за который представляется декларация;проставить номер корректировки.

Для получения налоговых вычетов нужно предоставить в налоговую инспекцию документы, подтверждающие расходы. Через личный кабинет можно направить электронные образы документов, для этого перед отправкой декларации «отсканируйте» документы.

Последнее обновление 2019-01-30 в 13:52

Корректировка декларации 3-НДФЛ — это возможность дополнить отчет или, наоборот, удалить лишние графы. Как правильно вносить изменения в отчет и каковы последствия ошибок — в нашем материале.

Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

Прежде чем переходить к вопросам, как правильно подать корректировку по 3-НДФЛ, нужно разобраться в терминологии и нормах права. По теме декларации и ее уточнения действуют ст.80 и 81 Налогового кодекса России.

Исходя из этих статей уточненная, или корректировочная, декларация — это отчет, поданный после обнаружения в первоначальной декларации ошибок, неполной информации или отсутствия информации.

Причем с точки зрения НК РФ такие ошибки и информация делятся на 2 вида:

В первом случае установлена обязанность, т. к. это в интересах государственного бюджета. Во втором случае — право, т. к. это интересы гражданина, например, он ошибся в указании суммы к возврату или записал сумму НДФЛ большего размера, чем нужно, и т. д. Также ко второй ситуации относятся технические ошибки — например, неверный ОКТМО в декларации или код инспекции и пр.

Рассмотрим пошаговую инструкцию, как заполнить корректирующую декларация 3-НДФЛ на имущественный вычет. Что нужно знать:

За 2018 год действует новая форма — вы можете загрузить ее по ссылке. А здесь находится версия программы для заполнения отчета на компьютера. Версии за 2017 и 2016 годы вы можете найти на этой странице.

Пример 1

Николаев Игорь подал в январе текущего года форму 3-НДФЛ, чтобы продолжить получение имущественного вычета за покупку дома.

Он уже получил 1 300 000 рублей в прошлых годах и хочет получить оставшуюся часть. Его зарплата за 2018 год составила 500 000 рублей.

После подачи декларации он вспомнил, что у него были расходы на лечение в размере 100 000 рублей, и теперь он хочет получить вычет за них.

Чтобы исправить отчет, Николаеву необходимо заполнить новый.

Важно! Изменить можно данные за 3 последних года, даже если вы уже получили за этот период вычет. Подавая корректировку, вы меняете КБК и сумма возврата засчитывается по измененным расходам.

Например, в 2016 году вы получили вычет за квартиру и в 2019 году подали корректировку, что получить возврат за лечение. Вам полученный вычет засчитают за расходы на лечение, а имущественный перенесут на следующий год. Тогда как наоборот сделать нельзя — только имущественный вычет можно переносить из года в год, остальные либо используются в допустимом периоде, либо списываются.

Как выглядела первая декларация Николаева:

Образец заполнения корректирующей декларации 3-НДФЛ:

Уточненка по 3-НДФЛ подается со всеми документами, которые подтвердят изменения. В данном случае нужно приложить чеки на расходы по лечению, договор с медицинским учреждением, копию лицензии, справку о получении медицинских услуг. Желательно приложить сопроводительное письмо, чтобы проверяющие инспекторы быстрее осуществили камеральный контроль ваших документов.

Образец сопроводительного письма:

Вы можете скачать его отсюда.

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

Если неправильно заполнил декларацию 3-НДФЛ онлайн, то можно подать корректировочную тем же способом — в «Личном кабинете» либо на бумажном бланке. Форма и способ подачи не влияют на результат — они тождественны.

Если и уточненный отчет окажется с ошибками, при подаче нового вы не только исправляете противоречия и ошибки, но и таким образом аннулируете корректирующие декларации 3-НДФЛ — все, которые были поданы прежде за этот же период. но

Пример 2

Николаев Игорь подал декларацию за 2018 год в связи с продажей недвижимости, которой владел менее 3 лет. Выручка от сделки — 3 000 000 рублей. Он воспользовался имущественным вычетом в размере 1 000 000 рублей. Но затем решил предъявить расходы — 2 000 000 рублей.

Чтобы исправить ошибку в декларации 3-НДФЛ онлайн, следуйте инструкции:

Обязательно прикрепите документы перед отправкой, иначе инспекция не подтвердит ваше право на вычет.

Срок подачи и срок проверки корректирующей декларации 3-НДФЛ

Условно можно выделить следующие сроки для представления уточненного отчета:

Если корректировка касается отчета, в котором нет суммы к уплате, т. к. по вычетам, то уточнение возможно круглый год, как и подача первоначальной формы. Срочность касается только случаев, когда есть сумму к уплате в бюджет.

Первый срок — единственный, при котором вы не попадаете под ст.119 НК РФ. Во всех остальных случаях вы совершаете налоговое правонарушение — несвоевременное представление отчетности, однако по ст.81 НК РФ есть обстоятельства, освобождающие от санкций даже при этом.

Корректировка декларации 3-НДФЛ рассматривается столько же, сколько обычный отчет, — 3 месяца. В день приема вашей корректировки проверяющий инспектор прекращает камеральную проверку старого отчета и начинает новую — по уточненной декларации.

Санкции за ошибку в 3-НДФЛ

Важно! Если вы подали корректировку до конца срока, установленного для представления отчет, действие считается своевременным, вы не попадаете под ст.119 НК РФ и вытекающие из нее санкции.

Если же срок прошел, то возможны следующие варианты:

При отсутствии таких обстоятельств к вам могут быть применены ст.119 НК РФ — просрочка декларации, и ст.122 НК РФ — неполная уплата налога.

Итоги

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Место проживания (в том числе временной прописки) и место нахождения квартиры (если они отличаются от места прописки по паспорту) в данном случае значения не имеют.

Если декларация будет сдаваться в налоговую не лично, а через представителя, сведения о нем необходимо внести в указанный документ.

Сделать это можно перейдя во вкладку «Подписант»: Шаг 8.

На следующем этапе необходимо указать доходы, полученные в течение года (помесячно). Обратите внимание, что при заявлении вычета указываются доходы только по ставке 13% (за исключением дивидендов, облагаемых по аналогичной ставке).

Примечание: сведения о доходах можно перенести из справки 2-НДФЛ, которая формируется в Личном кабинете где-то в последних числах марта.

Уточненная декларация 3 ндфл электронно заявление отправлять снова

Шаг седьмой: на странице “заполнение и представление в электронном виде налоговой декларации 3-НДФЛ” необходимо прикрепить файл декларации в xml формате полученный ранее в нашем сервисе Шаг восьмой: после того, как вы прикрепили файл декларации, необходимо сформировать файл для отправки Шаг девятый: на этом этапе обязательно прикрепите документы подтверждающие доходы и расходы заявленные в декларации Обратите внимание!

В поле «статус налогоплательщика» ставится:

Подводя итог, важно отметить, что согласно ст.

Как обнулить декларацию 3 ндфл образец

Когда подавать декларацию не нужно Освобождение от подачи декларации наступает в следующих из перечисленных случаях:

В этом случае у вас будет дополнительное доказательство того, что налоговый орган получил декларацию;

Как подать уточненную декларацию 3 НДФЛ

: 1) когда документы ранее представлялись в ИФНС в виде подлинников и впоследствии были возвращены проверяемому лицу; 2) когда документы, представленные в ИФНС, были утрачены налоговой инспекцией вследствие непреодолимой силы.

Уточненная налоговая декларация по форме 3-НДФЛ подается в налоговый орган в одном экземпляре. Представить налоговую декларацию можно (п.

4 ст. В этом случае физическое лицо вправе подать уточненную налоговую декларацию по НДФЛ и произвести перерасчет размера имущественного налогового вычета по расходам на приобретение квартиры.

Как подать уточненную декларацию 3-НДФЛ через личный кабинет

К счастью, закон предусматривает возможность их исправления. И, если вы допустили промах при подготовке отчетности, действовать нужно по следующей схеме:

Исправить декларацию можно и после отправки, причем ст.81 НК РФ предусматривает возможность уточнения данных несколько раз – для забывчивых или невнимательных налогоплательщиков.

Декларация 3-НДФЛ и возврат налогового вычета за лечение через интернет из личного кабинета налогоплательщика

Кстати, пока я с этим не столкнулся, я и не знал, что за некоторые лекарства, приобретённые по рецептам врача можно вернуть 13%. Только рецепт и чеки для этого необходимы.

Главное и самое сложное для многих как раз и является заполнение этой самой декларации.

Конечно, можно не утруждать себя и пойти в конторку, которая этим занимается.

Благо их сейчас имеется не мало и обычно рядом с самой налоговой.

Но не всегда стоимость услуги сопоставима с суммой ожидаемого возврата средств. У нас на сегодня её цена составляет 300 рублей. Поэтому я и предлагаю сделать это самим.

Процедура корректировки 3-НДФЛ

Порядок оформления практически идентичен первичному заполнению информации. Необходимо указать актуальную кодификацию и информацию об отчетном периоде. В случае необходимости прилагаются новые бумаги.

Документ разрабатывается в двух экземплярах. Делается это для предоставления одного из них в территориальное отделение ФНС.

Предусматриваются следующие варианты сдачи:

Стоит отметить, что представители инспекции не допускают наличия исправлений или зачеркиваний в документе. В тех ситуациях, когда декларация дополняется определенной сопроводительной документацией, требуется составление специального сопроводительного реестра, заверяемого личной подписью плательщика.

Корректировка декларации 3-НДФЛ

Если подача декларации сопровождается подтверждающими документами, рекомендуется составить сопроводительный реестр с перечнем всех приложений (копий или оригиналов).

Каждая страница формы и реестра подписывается декларантом лично. При распечатке документа двухсторонняя печать запрещена.

Кроме того, в соответствии с п. 5 ст. 227 НК о своих доходах обязаны отчитываться:

Данные налогоплательщики самостоятельно рассчитывают сумму налога, подлежащую оплате.

Сроки уплаты налога Налог, исчисленный исходя из налоговой декларации, должен быть уплачен до 15 июля следующего за отчетным года. Налогоплательщики, которые получили доходы, и налог не удержан налоговыми агентами, платят его в 2 платежа равными долями — до 30 дней с момента получения уведомления и второй — до 30 дней после первой части уплаты.

Корректировка декларации 3-ндфл

Так как именно в нем перечисляются все лица, обязанные предъявлять налоговую отчётность государственным органам самостоятельно. Граждане, попадающие в данную категорию, фактически являются налоговыми агентами для самих себя. Существуют некоторые исключения из правил.

Наличие несостыковок или грубых ошибок налоговая служба может воспринять как попытку мошенничества, что может навлечь на физическое лицо какие-либо неприятности.

В каких случаях подается уточненная декларация 3-ндфл

Отказом в принятии декларации могут также служить и некорректно расставленные знаки, отсутствие в пустых ячейках прочерков, при ручном заполнении неправильное расположение информационных данных на листах.

Более подробно об уточненной (корректирующей) декларации по форме 3-НДФЛ можно узнать из следующего видеоролика: Особенности уточненной декларации Уточнение данных оформляется практически так же, как и обычная декларация.

Процесс аналогичен, однако в уточненной форме не должно быть никаких ошибочных данных — или все придется оформлять заново.

После требования от налоговых работников о подаче уточненной декларации гражданин должен принести документ в инспекцию в течение 5 рабочих дней, иначе потом придется уплатить пеню, а декларация может быть просрочена.

Как заполняется уточненная декларация 3-ндфл

Внимание Необходимость подачи может возникнуть, только если гражданин получает дополнительные доходы.

Каждое физическое лицо, оформленное на работу в соответствии с ТК РФ, автоматически уплачивает НДФЛ со своих начислений по заработной плате, который впоследствии перечисляется в региональный бюджет. Каждая организация, независимо от формы собственности, выступает налоговым агентом.

Как заполнить уточненную декларацию 3-ндфл

Нулевой Раздел1 в декларации 3-НДФЛ чаще всего могут попросить включить в корректирующую декларацию из-за ошибок в ОКТМО. При этом некоторые программы, как предполагает Порядок заполнения, добавить Раздел1 просто так не дают. Самый яркий пример ситуации, когда инспекция требует нулевой Раздел1 — заявлен вычет не с того ОКТМО.

В таком случае аргументация инспекторов одинакова: «в программе нужно обнулить суммы по неверному ОКТМО». Корректирующая декларация, по их мнению, должна включать Раздел1 с правильным(и) ОКТМО, но при этом ещё один Раздел1 с неправильным ОКТМО и нулевыми суммами. Такое же может произойти, если меняется КБК. Подобные манипуляции с составом декларации противоречили Порядку её заполнения, а так же самой сути корректирующей отчётности, которая подразумевает полную замену данных из прошлых деклараций на данные из последней.

Как обнулить декларацию 3 ндфл образец – Законники

При необходимости надо приложить к декларации подтверждающие документы.

Чаще всего при заполнении 3-НДФЛ возникают следующие ошибки, при обнаружении которых необходимо составлять уточняющую декларацию:

Их наличие приведет к необходимости составлять уточнение, что повлечет немалые временные потери.

Уточненная налоговая декларация 3-ндфл (как заполнить в 2018)

Если же требуется исправить или дополнить уже сданные сведения, проставляется код корректировки:

Обратите внимание! Отчитываться по форме 3-НДФЛ нужно в территориальное налоговое подразделение по месту учета налогоплательщика.

При представлении уточняющих деклараций требуется заполнять тот бланк документа, который действовал в периоде корректировки.

Как обнулить 3ндфл?

Вопрос № 2: Можно ли подать уточненную декларацию 3-НДФЛ в случае признания договора недействительным и возврата дохода, полученного по такому договору? Ответ: Да, в таком случае налогоплательщик может представить уточненную налоговую декларацию 3-НДФЛ.

Одновременно с декларацией необходимо представить документы, подтверждающие признание сделки недействительной и платежные документы, подтверждающие факт возврата полученных по такому договору сумм (доходов).

Вопрос № 3: Налогоплательщик подал первоначально декларацию по форме 3-НДФЛ, в которой был заявлен имущественный вычет по приобретенной в браке квартире.

Причем сумма доходов у налогоплательщика была меньше, чем положенный по законодательству имущественный вычет.

Особенности уточненной налоговой декларации 3-ндфл

В данном случае подавать декларацию по форме 3-НДФЛ и её уточнение возможно в любое время года, следующего за отчетным.

Алгоритм заполнения Алгоритм заполнения декларации 3-НДФЛ утвержден на законодательном уровне Приказом ФНС №ММВ-7-3/760.

Для заполнения берется информация из следующих источников:

Всевозможные суммы, обозначенные в декларации, исчисляются только в полных рублях. Если сумма налогового сбора составляет менее 50 копеек, то она не учитывается.

Если же сумма налога составляет более 50 копеек, то необходимо округлять её до полного рубля.

Все поля, присутствующие на бланке декларации 3-НДФЛ, заполняются только слева на право.

Правильное заполнение уточненной декларации формы 3-ндфл

Повторно запросить указанные документы в ИФНС могут только в двух случаях:

Уточненная налоговая декларация подается по месту жительства налогоплательщика. Представить уточненную декларацию можно как лично (непосредственно в ИФНС, либо отправив по почте), так и через представителя. У представителя в таком случае должна быть нотариальная доверенность.

В таком случае заполняется два экземпляра декларации, чтобы у налогоплательщика остался один экземпляр с отметкой ИФНС о приеме декларации.

В качестве рекомендации можно посоветовать приложить к декларации пояснительное письмо, в которой объяснить причины, побудившие представить уточненную декларацию и перечислить все прилагаемые документы.

Как правильно подать корректирующую налоговую декларацию

Внимание! Проведение камеральной проверки по первичной декларации автоматически прекращается после получения ИФНС корректирующего отчета.

В этом случае будет назначена новая камералка на основании уточненных данных.

Ответственность за несдачу 3-НДФЛ Игнорировать подачу корректирующей отчетности не стоит – ведь при обнаружении занижения налогооблагаемой базы сотрудниками ИФНС налогоплательщику придется заплатить недоимку, а также штрафные санкции размером в 5 % от неуплаченного налога.

Расчет штрафа ведется за каждый месяц просрочки, при этом минимальная сумма равна 1000 руб., а максимальная не может превышать 30 % от налога к уплате.

Величину пеней можно рассчитать самостоятельно, используя актуальную ставку ЦБ РФ.

Важно! Ответственности за нарушение сроков представления декларации 3-НДФЛ можно не опасаться физлицам, желающим оформить вычеты (имущественные, социальные и пр.).

Обязательны к заполнению всеми налогоплательщиками:

Остальные страницы формируются по необходимости. К примеру, при заявлении о доходах по аренде имущества следует выбрать титульный лист, разделы 1,2, лист А. При оформлении имущественных вычетов в связи с приобретением жилья понадобится заполнить титульный лист, разделы 1, 2, листы А и Д1.

Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

С 2018 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности. Предлагаем в этой статье официальную схему, по которой будут работать инспекции.

Что подтверждает подпись на декларации?

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Чтобы доказать нарушение этого правила и затем отозвать сданную отчётность, инспекторы должны собрать соответствующие доказательства. Занимаются этим, в основном, камеральщики. В письме от 10.07.2018 № ЕД-4-15/13247 ФНС России привела для них инструкцию к действию. С удовольствием делимся ею далее.

Отметим, что речь в письме Налоговой службы идёт только о декларациях по налогу на прибыль компаний и НДС.

Также см. «Признаки, по которым налоговики выявляют сомнительные компании: перечень 2018 года».

Порядок сбора налоговиками доказательств

При этом, в ходе допроса устанавливают указанные выше обстоятельства по ВСЕМ организациям, в которых лицо выступает руководителем (учредителем).

Цели: установление владельца (распорядителя) сертификата ключа проверки электронной подписи и квалифицированного сертификата, проверка их полномочий.

2.3

Истребование у удостоверяющего центра документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ

Это делают:

В том числе, налоговики могут получить данные о компрометации ключа электронной подписи.

2.4

Проведение экспертизы (почерковедческая, автороведческая, технико-криминалистическая):

Основание: п. 1 ст. 95 НК РФ.

Результаты всех проведенных допросов и осмотров помещений ИФНС фиксирует в протоколах и обязательно отражает в своём внутреннем информационном ресурсе «Допросы и осмотры».

Все перечисленные мероприятия налоговики проводят заблаговременно – в сроки:

Если декларация всё же признана недействительной, плательщик узнает об этом в течение 5 рабочих дней с момента её аннулирования.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как ФНС аннулирует декларации: в чем опасность для вас

Налоговикам предложено заранее определить круг компаний и ИП, которые представляют декларации по НДС и налогу на прибыль, подписанные неустановленными лицами. Такая инструкция — это самодеятельность, она нарушает положения НК РФ, но закрепляет разрешенный государством беспредел со стороны налоговых органов и формирует коррупционную составляющую. В чем суть и значение этого письма. Уже около года налоговики применяют нигде не прописанную и нигде не закрепленную государством процедуру: не принимаются декларации, которые подписаны, по мнению фискалов, сомнительным директором. В такой ситуации любой законопослушный налогоплательщик будет вынужден обращаться в налоговую, выяснять в чем же дело. Причем, налоговики будут искать кандидатов на обнуление деклараций по налогу на прибыль раз в год, по НДС — каждый квартал. У кого могут аннулировать отчетность Усиливая борьбу с фирмами-однодневками, налоговики плотно взялись за номинальных и массовых директоров.

Алгоритм подачи уточненных деклараций в ИФНС: сначала производим доплату, потом — отчитываемся

Срок подачи уточненной декларации может быть разным:

Первый вариант не оборачивается для плательщика налогов никакими налоговыми последствиями, при подаче уточняющих сведений за прошлые периоды играет роль факт обнаружения ошибки в учете (самостоятельно или в ходе выездной проверки ФНС). Немного об ответственности.

Как обнулить декларацию 3 ндфл образец

Их наличие приведет к необходимости составлять уточнение, что повлечет немалые временные потери.

В связи с этим многие программы для заполнения 3-НДФЛ, например, Декларация20xx от ГНИВЦ, не дают возможности самостоятельно добавлять Раздел1.

В случае Декларации20xx, он формируется из данных об источниках доходов иили титульного листа.

Примечательно, что к подобной просьбе инспекторы прибегают лишь при сдаче 3-НДФЛ на бумаге. Инфо Аргументы про Порядок заполнения и суть корректировок воздействия не имели, по заверениям инспектором их «проверочная программа» устроена так и ничего с этим не поделать. Однако, когда декларация сдана через Личный кабинет и возникала необходимость корректировать Раздел1, всё решалось как и должно — подачей корректировки.

Корректировка декларации 3-НДФЛ

Если из-за ошибки в отчетности сумма уплаченного налога оказалась неверной – вы обязаны подать скорректированные данные, даже если инспекторы не обнаружили неточность.

Номер корректировки в декларации 3 НДФЛ ставится в соответствующее поле для того, чтобы при проверке было понятно, какой отчетный документ за данный календарный год содержит последние данные. Если отчетность заполняется в первый раз, тогда в поле для номера корректировки проставляется 000.

После обнаружения ошибки, отчетность оформляется повторно, а в поле номера корректировки нужно будет поставить цифру 001.

Это интересно: Как открыть декларацию 3 НДФЛ в xml 2020 год

В последующей версии – цифру 002 и так далее. После подачи документы проверяются сотрудниками инспекции.

Узнать о результатах проверки и подтверждении положенных вычетов можно через на официальном сайте ФНС, либо обратившись в отделение инспекции по месту регистрации. Документы по теме:

Что делать, если в декларации 3-НДФЛ допущена ошибка

После подачи декларации физическое лицо обнаружило, что забыло учесть доход, по которому был уплачен НДФЛ, в результате чего была занижена сумма имущественного вычета. В этом случае физическое лицо вправе подать уточненную налоговую декларацию по НДФЛ и произвести перерасчет размера имущественного налогового вычета по расходам на приобретение квартиры.

Шаг 2. Заполните уточненную налоговую декларацию. В общем случае перерасчет налоговых обязательств производится в периоде совершения ошибки (п.