Как сделать запрет на выдачу кредита в госуслугах

Как сделать запрет на выдачу кредита в госуслугах

«Стоп-заем» защитит от мошенников. Как работает самозапрет на кредиты, который предложили ввести в России

Аналитика Беляев: самозапрет на кредиты может защитить россиян от мошенников

Банк России предложил новый метод борьбы с кредитными мошенниками. Люди смогут самостоятельно запрещать себе выдачу любых кредитов. Снять и установить запрет можно будет довольно легко и сколько угодно раз. Однако мало принять эту инициативу ЦБ, нужно еще и повысить финансовую грамотность россиян.

Кредиты можно запретить

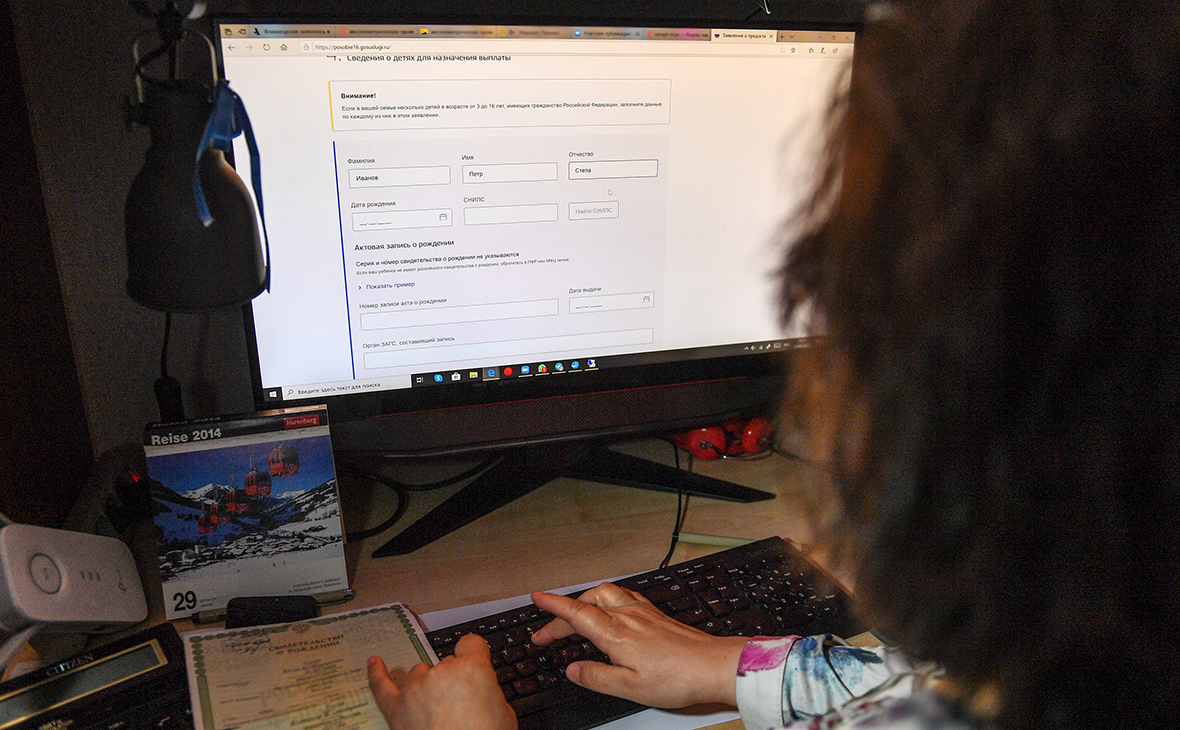

Центральный Банк России предложил дать возможность россиянам самостоятельно устанавливать запрет на выдачу онлайн и обычных кредитов. Для этого будет достаточно зафиксировать отказ от займов в своей кредитной истории. В ней банки и микрофинансовые организации должны будут проверять наличие самоограничений. Если, несмотря на запрет, кредитор все равно выдаст деньги, он не сможет требовать погашения долга, рассказал Telegram-канал «Банк России».

При желании человек сможет бесплатно устанавливать и снимать такие ограничения сколько угодно раз через сайт «Госуслуги», банк или МФО. Отменить ограничение можно будет только через два дня после запрета. По мнению специалистов, этого времени человеку будет достаточно, чтобы взвесить свое решение и понять, не является ли он жертвой манипуляций мошенников.

«Практика показывает, что все методы социальной инженерии направлены на то, чтобы подчинить человека воле преступника, ввести в психологическое заблуждение. Если есть небольшой период охлаждения, то есть точка разрыва в коммуникациях, то, как правило, у человека хватает сообразительности, чтобы понять, что происходит что-то не то», — рассказал руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

Инициатива ЦБ актуальна

Профессор кафедры финансов, денежного обращения и кредита РАНХиГС Юрий Юденков в разговоре с «360» согласился, что инициатива Банка России может стать эффективной мерой против мошенничества с кредитами. Ведь аферисты всегда готовы воспользоваться открытостью некоторых людей.

«Например, человек много общается и, мягко говоря, не всегда себя контролирует. Какие-то не слишком порядочные люди могут воспользоваться доверчивостью человека. Поэтому, я считаю, это вполне разумная мера для людей, которые не уверены в том, что кто-то не воспользуется их личными данными. Это очень хорошее предложение», — отметил Юденков.

Он также уточнил, что сейчас, когда телефонные мошенники выуживают из карманов пострадавших миллионы, такая инициатива была бы особенно актуальна. А так как люди будут сами запрещать оказание услуги, можно не беспокоиться о нарушении прав потребителя.

Нужно повысить финансовую грамотность

Финансовый аналитик, кандидат экономических наук Михаил Беляев напомнил «360» печальное правило: стопроцентно защититься в экономике ни от чего нельзя. Тем ни менее шаг, который предложил Банк России, достаточно эффективный. Ведь мошенники не любят преодолевать даже незначительные препятствия.

«А тут препятствия достаточно серьезные. Прежде чем оформить и выдать кредит или предоставить заем, они должны получить справку, что обращались в бюро кредитных историй и получили соответствующий ответ. И если там есть вот такая вот отметка гражданина о самозапрете на выдачу любых кредитов или займов от любых организаций, тогда они не то что вправе, а обязаны отказать в выдаче», — сказал аналитик.

Он подчеркнул, что инициатива ЦБ — сильная защитная мера. Конечно, не исключено, что мошенники могут придумать какое-то свое фальшивое бюро кредитных историй, под каким-то предлогом туда завлечь людей, оставить там запрет, а заодно получить от них сведения, которые требуются для оформления кредита. После этого ворам останется только оформить настоящий кредит и раствориться во Вселенной.

Беляев отметил, что могут быть и другие риски — мошенники очень изобретательны и могут что-то еще придумать. Но большинство из них все же споткнется о такое препятствие. Тем не менее есть серьезная помеха и для эффективной работы самой инициативы самозапрета кредитов. Дело в финансовой грамотности россиян.

«Граждан, особенно для тех, которые находятся в группе риска (пенсионеры, пожилые люди), нужно каким-то образом убедить в массовом порядке оставить свой след в бюро кредитных историй. Потому что рискуют 100% населения, практически все не защищены от мошеннической атаки. Поэтому говорить „для меня нет смысла никакого это делать“ — это просто незнание ситуации. Любой из нас может попасть на этот крючок», — заявил аналитик.

Поэтому, если предложение Центробанка примут, главной задачей станет убедить население воспользоваться этим защитным механизмом. Беляев отметил, что это будет очень большая работа, однако она поможет уберечь наших граждан от неправомерного навязывания кредитов.

ЦБ предложил ввести механизм самозапрета на выдачу кредитов: что это и как будет работать?

Содержание статьи

Россияне смогут фиксировать самозапрет на выдачу кредитов в своей кредитной истории. Разбираемся, что это и как будет работать.

Что такое механизм самозапрета на выдачу кредитов

Суть предложения ЦБ в том, что человек сможет устанавливать в своей кредитной истории специальный запрет на выдачу займов или кредитов. Это, по мнению Банка России, поможет обезопасить граждан от мошенников — снизить риск использования личных данных, включая копии паспортов, логины, пароли.

Как он будет работать

Гражданин должен будет обратиться в бюро кредитных историй и поставить специальную отметку «запрещаю выдавать мне кредит», говорит руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута:

«Это может быть запрет на выдачу только онлайн-кредита, чтобы не было мошенничества с интернет-займами. Либо полный запрет на выдачу кредита и займа».

То есть ограничения могут быть разные: по виду кредитора (банк или МФО), способу обращения (дистанционно или в офисе), а также на все или отдельные виды кредитов и займов.

Как банки узнают о запрете?

Банки и микрофинансовые организации перед выдачей кредитов и займов должны будут обращаться в бюро кредитных историй и проверять, есть ли ограничения у заемщика.

А если банк все же выдаст кредит на мое имя?

В сообщении Центробанка сказано: если, несмотря на действующий в кредитной истории самозапрет, банк все равно выдаст деньги, он затем не сможет требовать погашения долга.

Можно ли отказаться от самозапрета?

От самозапрета можно отказаться в любой момент, а затем установить заново столько раз, сколько необходимо. Нужно будет обратиться в любое квалифицированное бюро кредитных историй (в том числе через сайт «Госуслуги»), банк или МФО.

«То есть, если заемщик действительно решит сам взять кредит, он сможет снять ограничения и через два дня получить необходимые ему деньги», — говорит Михаил Мамута.

Почему деньги можно будет получить только через два дня?

Действия мошенника направлены на то, чтобы подчинить человека своей воле и ввести его в заблуждение, говорит Михаил Мамута. Разрыв в два дня — период охлаждения, может помочь жертве одуматься, понять, что она идет на поводу у мошенника.

Что говорят эксперты

Предложения Центробанка должны помочь в борьбе с кредитным мошенничеством, говорит Владимир Кузнецов, вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству. Аналогичная мера действует в сфере недвижимости:

«Так, например, граждане имеют право зафиксировать запрет регистрационных действий с недвижимостью без их личного участия. Кроме того, определенное сходство есть и со сделками, где необходимо согласие супруга», — говорит эксперт.

Решение очевидно позитивное для клиентов, не желающих получать кредиты, считает Денис Саляхутдинов, основатель независимой финансово-консалтинговой компании DS Consulting. Но, по мнению эксперта, в остальных случаях существуют риски.

«Если клиент забыл, что устанавливал такую блокировку либо из-за системных ошибок она не была снята, придет отказ по заявке на кредит. Скоринговая система, в свою очередь, настроена таким образом: она видит, что было обращение к БКИ, был отказ, и автоматически снижает балл. Это может привести к отказу в выдаче кредита в будущем».

Ирина Калинина, адвокат, советник эксперта антикоррупционного комитета при президенте РФ, считает, что эта мера не спасет от мошенников.

«Если запреты можно будет снимать и устанавливать на «Госуслугах», то и мошенники смогут, — считает эксперт. — Такой закон был бы более действенным как обеспечительная мера: когда банки видят, что заемщик неблагонадежный или были неоднократные попытки мошенническим способом взять кредит, они могут обратиться в суд и поставить такой запрет».

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Как поставить запрет на кредиты, чтобы на ваше имя не взяли займ

Защита граждан от кредитных мошенников остается одним из приоритетных направлений деятельности Центробанка. С целью противодействия аферистам ведомство разработало механизм самозапрета на оформление займов и кредитов: теперь каждый совершеннолетний житель России сможет ограничить выдачу займа на свое имя в любой кредитной организации. Такой запрет снизит количество случаев, когда злоумышленники занимали деньги по чужим документам. Как активировать этот инструмент самозащиты и чем он поможет в борьбе с мошенническими схемами, читайте в этой статье.

Зачем и кому нужна инициатива?

Кредитные мошенники напористо атакуют кошельки россиян, совершенствуя набор своих уловок и инструментов. Самыми эффективными остаются методы социальной инженерии, когда у граждан обманом выуживают личные данные, конфиденциальную информацию, пароли доступа к онлайн-банку, PIN- и CVV-коды к платежным картам. Оформив онлайн-кредит на чужое имя, аферисты быстро обналичивают средства и исчезают, вынуждая жертв обмана разбираться с долгами и нередко даже с взыскателями.

Преступники любят звонить от имени банка или МФО, убеждая человека дистанционно подтвердить мошенническую заявку на онлайн-займ или даже подписать договор в личном кабинете на сайте кредитора. Если последовать советам аферистов и по незнанию сделать что они просят, аннулировать такую сделку у кредитора будет крайне сложно, т.к. «заёмщик» заключил её самостоятельно. Жертвами аферистов часто становятся пенсионеры, а также люди, которые редко пользуются финансовыми услугами и не знают, как определить мошенников.

Введение самозапрета даст россиянам возможность заблокировать на длительный срок заключение кредитных сделок от их имени в банках и МФО, защитив таким образом интересы наиболее уязвимых групп людей.

Наложить ограничение можно или на дистанционные договора кредитования, или на все виды займов и кредитов. Новый инструмент будет незаменим в целом ряде случаев. Например, если вы:

Введение самозапрета выгодно не только гражданам, но и кредиторам. Несмотря на то, что банки и МФО тщательно проверяют заявки клиентов, мошенники настолько ловко подделывают документы, что выдача ссуд на чужое имя все равно происходит. Отметка о блокировке кредитной активности заёмщика станет важным «маячком» для компаний, помогая службам безопасности находить заявки злоумышленников.

Как будет работать самозапрет?

На данном этапе законопроект Центробанка находится на стадии рассмотрения специалистами Минфина и других заинтересованных ведомств. Окончательное чтение и принятие документа запланировано на осень 2022 года, поэтому в него еще могут внести поправки.

Согласно доступной информации, новый механизм будет действовать следующим образом:

Проверить, появилась ли отметка после активации блокировки, можно, заказав свое кредитное досье. Список бюро кредитных историй (БКИ), в которые поступают ваши данные, легко найти на портале «Госуслуги».

Если в банке или МФО одобрят запрос клиента, несмотря на отметку о кредитной блокировке, кредитор подпадет под санкции: ему откажут в праве требовать возврат долга по этому договору. Это станет дополнительным стимулом для компаний тщательнее проверять информацию о заемщиках, внедрять более эффективные системы скоринга и ответственное сотрудничать с бюро кредитных историй (БКИ).

«Замораживать» свою кредитную активность и снимать запрет можно без ограничений и оплаты. Данная опция будет доступна всем гражданам — даже тем, у которых пока нет кредитной истории.

Есть ли в этом «подводные камни»?

Эксперты считают инициативу Центробанка своевременной и необходимой. Но у предложенного механизма самозапрета есть нюансы, которые могут создать трудности для пользователей. Основной проблемой является низкая скорость обновления информации в кредитных историях: в 2021 году процесс занимал около 10 суток, сейчас — до 3 суток; в любом случае это слишком долго.

Выходит, что отметка в досье заемщика появляется и снимается далеко не сразу, что влечет за собой сразу две потенциальные проблемы:

Последний пункт может не только помешать выгодно взять займ, но и негативно повлияет на кредитную историю. Например, человек подал заявку в банк или МФО, не дождавшись снятия отметки о самозапрете или просто забыв о ней. Запрос компания отклонит, однако отказ скажется на кредитной истории, снизив её качество.

Еще один важный момент — особенности взаимодействия между кредиторами и БКИ. Если гражданин активирует или снимает самозапрет через банк или МФО, результат будет зависеть от того, передаст ли компания данные в бюро. Останется риск, что в случае технического сбоя информация не появится в кредитной истории.

При использовании нового инструмента придется тщательно контролировать свой статус заемщика. Чтобы убедиться в том, что блокировка была вовремя установлена или отменена, будет необходимо заказать отчет в БКИ, а сделать это бесплатно можно только раз в полгода.

Опасения вызывает и возможность активировать самозапрет на портале «Госуслуги». Хакеры могут взломать аккаунт пользователя или получить доступ к нему с помощью социальной инженерии. Так они смогут не только похитить персональные данные, но и снять «заморозку» в один клик. Решением проблемы станет как минимум введение двухфакторной аутентификации на портале, когда войти в аккаунт можно только после ввода логина и пароля, а затем ещё и кода из SMS-сообщения.

Что делать, если мошенники оформили займ на ваше имя?

Подобную ситуацию нельзя назвать приятной, но она далеко не безвыходная. Аннулировать мошенническую сделку вполне возможно. Для этого действуйте по схеме, которую предлагают представители Центробанка:

Действовать таким же образом следует и в том случае, если кредитор успел продать ваш долг, а вам приходится сотрудничать с коллекторами.

Обратите внимание! Важно не вносить никаких платежей по мошенническому кредиту, не соглашаться на частичное списание задолженности и идти другие «уступки». Вы не имеете отношения к заключённому без вашего ведома договору, пока не совершаете по нему сделок, но как только вы проводите по нему какие-либо платежи, займ автоматически начинает числиться за вами.

Если компания-кредитор отказывается идти вам навстречу, а ее сотрудники действуют некорректно, вы вправе подать жалобу в Роспотребнадзор или Центробанк. Направить претензию регулятору можно в режиме онлайн через интернет-приемную.

И последнее: не бойтесь сообщать о нарушении своих прав — так вы поможете Центробанку найти недобросовестную компанию и снизите риск того, что в будущем вам снова придется попасть в похожую ситуацию.

Банки дадут клиентам возможность запретить выдачу онлайн-кредитов

Клиенты ВТБ в 2022 году смогут воспользоваться специальными настройками в мобильном приложении или интернет-банке, чтобы ограничить получение кредитных средств в онлайне, рассказал РБК зампред правления ВТБ Анатолий Печатников. Над функционалом, который позволит дистанционно ограничивать возможность проведения операций онлайн, работает сейчас и Промсвязьбанк, рассказал его представитель. Такие меры призваны стать одним из способов защиты банковских клиентов от финансовых мошенников, которые используют методы социальной инженерии с целью кражи не только имеющихся на счетах денежных средств, но и полученных в кредит.

«Возможно, самым сложным последствием действий злоумышленников становится «оформленный» на клиента кредит, средства которого сразу же уходят преступникам. Это проблема и для заемщика, которому зачастую нечем возвращать долг, и для банка, который не может себе позволить роста просроченной задолженности», — говорит Печатников. По его мнению, решением этого вопроса может стать только внедрение технологии «умного скоринга», который на ранней стадии определит, действует ли клиент самостоятельно или «под гипнозом».

По данным Банка России, за третий квартал 2021 года мошенники похитили у банковских клиентов путем несанкционированных денежных переводов 3,2 млрд руб. В эту статистику не попадают кредиты, которые оформлены под влиянием мошенников, хотя сейчас этот способ кражи популярен у злоумышленников.

Как опция будет работать

Возможность защититься от мошеннических кредитов самостоятельно появится у всех клиентов ВТБ. Эта технология может быть востребована теми клиентами, кто уже оформил кредит, или у кого нет такой необходимости, рассказал представитель ВТБ. Такое ограничение на ранней стадии оформления кредита позволит определить — подает ли заявку клиент по собственной воле или под влиянием мошеннической схемы. «Если клиент включит это ограничение, то мошенники не смогут оформить кредит, даже если получат от клиента всю необходимую информацию. При этом мошенник не поймет причину отказа в кредите», — сказал представитель ВТБ, добавив, что, когда клиенту понадобятся кредитные средства, ему нужно будет дополнительно подтвердить свое намерение банку.

Кроме функционала по ограничению кредитов онлайн, ВТБ разрабатывает целый комплекс мер, которые вместе должны сократить потенциальный объем хищений на 20%, говорит Печатников. Банк планирует запустить в середине 2022 года возможность ограничивать круг получателей переводов, скрывать в личном кабинете баланс, историю операций и персональные данные, дополнительно подтверждать операции с помощью бесконтактной технологий, голосовой биометрии, селфи, подтверждение операции через код на e-mail и т.д. ВТБ также разрабатывает сервис оценки уровня безопасности клиентов, который будет рекомендовать пользователям «ВТБ Онлайн» включать настройки для повышения уровня защищенности.

Промсвязьбанк уже предоставляет функционал по ограничению онлайн-операций, но для этого нужно обратиться в отделение банка. «Функция позволяет защитить клиента от возможных действий злоумышленников: при любой попытке оформить кредитный продукт через мобильное приложение или интернет-банк система банка фиксирует такую попытку, определяет, совершал ли действие сам клиент и в этом случае просит лично обратиться в банк для снятия ограничений», — рассказал представитель банка.

Другие крупные банки не ответили на запросы РБК.

Помогут ли ограничения

Скорее всего, на возможность блокировать выдачу кредитов онлайн обратят внимание только те клиенты, у которых и так высокий уровень финансовой грамотности. Те же клиенты, которые ведутся на звонки мошенников, не будут знать и о новых возможностях защиты, считает генеральный директор компании SafeTech Денис Калемберг. «Даже если банк планирует просвещать своих клиентов о появившихся ограничениях, вряд ли он будет делать это массово. Банкам нужно, чтобы их клиенты могли оформлять кредиты легко, быстро и без посещения офиса, поэтому продвижение этой истории — выстрел себе в ногу», — говорит эксперт.

Запрет на онлайн-кредитование — слишком жесткая и неудобная мера в первую очередь для самого клиента, считает руководитель управления кредитных рисков розничного сегмента Райффайзенбанка Алексей Крамарский. «Допустим, он поставил блок и спокойно забыл о нем, а спустя время решил взять кредит в приложении, ведь это удобно и быстро, но он не может этого сделать и сталкивается с негативным опытом — надо идти в отделение снимать запрет», — рассуждает Крамарский. По его мнению, более эффективным решением будет повышение уровня защищенности банковского приложения и повышение финансовой грамотности населения.

Злоумышленники используют много схем для отъема денег, но хотя бы в части оформления кредитов эта мера затруднит работу злоумышленников и защитит от потерь средств некоторых клиентов банков, считает главный эксперт «Лаборатории Касперского» Сергей Голованов. Руководитель отдела исследования цифровых рисков DRP Group-IB Яков Кравцов полагает, что ограничение онлайн-выдачи кредитов будет эффективным какое-то время, пока мошенники не найдут новый способ, как заставить жертву перевести деньги. «Радикально решить вопрос поможет лишь ликвидация мошеннических групп и их инфраструктуры», — подчеркивает он.

Россиянам подарят «добровольный запрет» на кредиты от их имени. А украденные деньги «заморозят»

Порядок возврата похищенных средств с электронных счетов должен быть упрощен, считают в ЦБ и готовят соответствующий законопроект. Как предполагается, регулятор введет автоматическую блокировку спорной суммы на счете злоумышленника. Кроме того, у граждан может появиться право прописывать в своей кредитной истории отказ в выдаче на его имя любых кредитов или займов. Эксперты считают законодательные изменения, которые разрабатывает ЦБ и парламентарии, фундаментальными.

Центробанк сообщил о подготовке поправок в действующее законодательство, позволяющих увеличить возврат похищенных мошенниками средств со счетов россиян. Об этом «Известиям» рассказал замначальника департамента информационной безопасности ЦБ Артем Сычев.

Он считает, что необходимо вводить автоматическую блокировку суммы на счете вероятного мошенника. Причем делать это оперативно, сразу же после обращения пострадавшего. «Если деньги попали на счет дропа (подставного лица), то распоряжаться деньгами может только он. Возврат этих денег возможен по судебному решению», — пояснил Сычев.

В МВД назвали три главных метода мошенничества со счетами

А для того, чтобы возврат денег в итоге состоялся, необходимо провести цепочку оперативно-следственных мероприятий и закрыть уголовное дело.

Пока этот процесс только начнут реализовывать, похищенные деньги успеют снять с карты и скрыть, пояснил Сычев.

По данным ЦБ, мошенники в половине случаев снимают похищенные деньги в течение часа после перевода, в 47% — в течение двух-трех часов. И только в 3% такого рода инцидентов похищенные средства могут задержаться на счете до суток. Часто злоумышленники, чтобы запутать следы, используют цепочку переводов, используя в качестве первого получателя дропа. Это подставная личность, используемая мошенниками для сохранения своей анонимности.

Сейчас у банков нет правовых оснований для отказа в выдаче средств или блокировки уже зачисленных денег ни на промежуточном, ни на конечном счете физлиц.

«Мы хотим, чтобы по этой части была отдельная ускоренная судебная процедура», — уточнил Сычев.

Похищенные средства можно было бы оперативно замораживать на счете и потом решить их судьбу в рамках судебного порядка. «В Англии такие дела разбираются аналогичным способом с вполне понятным закрытым перечнем доказательной базы», — уточнил представитель ЦБ, добавив, что такой порядок был бы возможен даже в отсутствие на судебных заседаниях истца и ответчика. То есть речь идет о возможности вынесения заочного решения по делу.

Кибермошенничества становится все больше

По данным Центра мониторинга и реагирования на кибератаки в кредитно-финансовой сфере (ФинЦЕРТ), самыми эффективными методами обмана владельцев счетов остаются фишинговые письма и звонки якобы из службы безопасности банка. Финансово неграмотные граждане сами сообщают мошенникам данные, которые необходимы для списания средств с их счетов.

ЦБ упростит возврат денег жертвам кибермошенников

В 2020 году количество мошеннических операций со счетами выросло более чем на треть (34%) по сравнению с 2019-м, а по сумме рост таких операций составил 52%. Возместить пострадавшим удалось всего 11% от суммы похищенных средств.

Предположительно украденная у клиента банка сумма будет автоматически блокироваться на 25 дней, уточнил вице-президент Ассоциации банков России (АБР) Алексей Войлуков.

Изменения позволили бы повысить долю возврата до 15-30% от общего объема похищенных средств. В АБР считают, что для ускорения процесса нужно дать банкам право сообщать пострадавшему данные владельца счета, куда были переведены деньги. В этом случае дело переводится из уголовной в гражданско-правовую форму. И жертва обмана, не дожидаясь окончания расследования уголовного дела, могла бы требовать возмещения ущерба в суде самостоятельно.

Как теряют деньги на сайтах объявлений

В АБР ссылаются на статью 161 Гражданского кодекса, которая обязывает все сделки между юрлицами заключать письменно, а для физлиц такая форма предусмотрена при сделках на сумму от 10 тыс. рублей. Кроме того, есть нормы в законе о банкротстве, которые позволяют сообщать персональные данные, их просто нужно перенести в закон «О национальной платежной системе», добавили в АБР.

В Центробанке, однако, считают, что нельзя передавать персональные данные без согласия их владельца.

Готовят норму о добровольном запрете на оформление кредитов

В Госдуме рассматривают возможность дать гражданину право указывать в кредитной истории об отказе в выдаче на его имя любых кредитов или займов. Если же, несмотря на такой запрет, кредит будет оформлен банком, то по нему могут разрешить не платить. При этом отменить этот запрет гражданин сможет в любое время. Поправки могут быть внесены в Гражданский кодекс и законы «О потребительском кредите» и «О кредитных историях». С документами ознакомилось издание РБК. Разработку вопроса по таким изменениям подтвердил зампред комитета Госдумы по финансовому рынку Антон Гетта, который ранее инициировал поправки.

Целью проектов является защита граждан от мошенничества в случаях, когда мошенники оформляют кредиты от их имени. Депутат отметил, что современные банковские мобильные приложения позволяют это сделать, поскольку удобные сервисы породили новые риски. «Поэтому простая потеря мобильного телефона, паспорта или утечка персональных данных может сильно усложнить жизнь. Встречаются и случаи, когда граждан, используя социальную инженерию, уговаривают под видом спасения средств взять кредит и перевести деньги на счета мошенников», – приводит его слова РБК. Кроме того, по словам Гетты, оспорить в суде выдачу подобных ссуд почти невозможно.

Россияне смогут воспользоваться данным правом, подав заявку через портал «Госуслуги» или банки (через мобильные приложения), после чего в течение семи дней с момента обращения запрет на оформление кредитов вступит в силу.

Сейчас законопроекты обсуждаются в профильных ведомствах.

Юристы отмечают, что предлагаемый механизм не нов и напоминает о возможности граждан устанавливать запрет на совершение сделок с недвижимым имуществом без их личного участия, которая тоже призвана защитить граждан от мошенничества на жилищном рынке. При этом они называют инициативу своевременной, особенно, когда паспортные данные граждан доступны на черном рынке, а в отношении кредитов нельзя установить «период охлаждения», применяемый в сфере страхования.

Аналогичная ситуация также предусмотрена гражданским законодательством в части договора банковского счета. В этом случае клиент может установить обязанность банка отказывать в зачислении денежных средств на счет или их списании в силу разных причин, основной из которых является предупреждение мошеннических схем.

МВД раскрыло 324 тыс. киберпреступлений за год

Под вопросом остается оценка самими кредитными организациями при обращении к сведениям, размещаемым в бюро кредитных историй, случаев неоднократной отмены гражданами ранее принятых ими решений. У кредитных организаций могут возникнуть дополнительные риски при кредитовании таких лиц, что, как следствие, может повлечь отказ в выдаче кредитов, так и их более высокую стоимость. Необходимо предусмотреть нормативные запреты для дискриминации таких лиц в случаях обращения за кредитами, считают эксперты.

Также они предлагают в рамках данной инициативы рассмотреть случай, когда заявление на «Госуслугах» подает не сам гражданин, а другое лицо, которое имеет доступ к его личному кабинету (чаще всего, это родственники гражданина или доверенные лица руководителя). Технически доказать, кто именно подает заявление, невозможно, потому оно может быть подано ненадлежащим заявителем. Как вариант, можно предусмотреть подачу заявления о добровольном запрете на оформление кредита только в очной форме, например, через нотариуса.

Отметим, об увеличении числа краж со счетов и мошенничества в области интернет-технологий за первый квартал ранее сообщала Генпрокуратура. Там подсчитали, что на фоне снижения общего показателя совершения краж на 5,9% в сравнении с 2020 г. совершение краж с банковского счета увеличилось на 30%. Больше всего таких преступлений зарегистрировано в Удмуртской Республике, Вологодской области и Республике Карелия. Мошенничества в разных сферах за первые три месяца зарегистрировано более 85 тысяч, при этом почти 70% совершено с использованием информационно-телекоммуникационных технологий или в сфере компьютерной информации.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как не попасть на кредит, используя госуслуги

Как не «попасть» на кредит, используя госуслуги

За сохранность персональных данных отвечает государство, но пользователям нужно быть начеку

Подтверждённый аккаунт на сайте госуслуг можно, помимо прочего, использовать для подтверждения личности заёмщика при оформлении кредита. Этим, как водится, пользуются не только добропорядочные граждане, но и орудующие от их имени мошенники. С помощью экспертов «Парламентская газета» разбиралась, как обезопасить себя от нелегальных финансовых операций.

Госуслуги кредитов не дают

Оформляя займ, пользователь соглашается с его условиями и подписывает договор с банком или МФО. «Никаких гарантий или льгот авторизация по учётной записи не даёт. Снижение ставки, ускоренное одобрение заявки, упрощённая процедура проверки — всё это на усмотрение конкретной организации и не связано с порталом госуслуг», — сказано в информационном разделе сайта.

Итак, гражданин, авторизовавшись через госуслуги, подписывает кредитный договор, принимая на себя все те же обязательства, что возникли, обратись он в банк лично. Но в офисе заявителя видит сотрудник, который может как минимум посмотреть на фото в паспорте, а если гражданин сдал биометрические данные — то проверить его ещё и, например, по голосу. Узнать, кто сидит за компьютером, пусть даже он и авторизовался как конкретный Иванов, нет возможности. Этим и пользуются мошенники, оформляя кредиты через взломанные аккаунты.

Количество таких случаев в последнее время увеличилось, на что обратил внимание член Комитета Госдумы по информационной политике, информтехнологиям и связи Антон Горелкин. Он направил обращение в адрес главы Минцифры Максута Шадаева с просьбой разъяснить действия пользователя портала госуслуг, если тот обнаружил, что его аккаунт взломан. Депутат также просит сообщить, как можно отменить совершённые мошенниками от имени другого лица действия.

«Я считаю, что на госуслугах должен быть инструмент быстрого реагирования на заявления граждан о взломе аккаунта. А также необходимо выработать процедуру отмены, например, кредитов или займов, если они были оформлены со взломанного аккаунта», — написал Горелкин в своём Telegram-канале.

Банк пустит на госуслуги

Взаимодействие с кредитно-финансовыми организациями с использованием аккаунта госуслуг удобно гражданам, портал хорошо зарекомендовал себя и по функционалу, и с точки зрения безопасности, сказал «Парламентской газете» генеральный директор информационно-аналитического агентства TelecomDaily Денис Кусков.

В то же время банки используют и собственные системы идентификации клиентов, причём нередко, чтобы войти в личный кабинет, нужно ввести не только пароль, но и код из поступившего СМС. Минцифры хочет приравнять банковскую идентификацию к паролю от госуслуг для расширения возможностей сервиса. Проект постановления об этом опубликован на портале правовых актов 22 июля. Эксперимент, который продлится с сентября 2021 по декабрь 2022 года, позволит подать заявление на предоставление услуги через форму в информационных системах банков, каждый раз не проходя авторизацию на портале госуслуг.

«Проблем с такой взаимной идентификацией возникнуть не должно, а пользователи получат ещё один способ доступа к электронным госуслугам», — отметил Денис Кусков.

Государственному порталу необходимо совершенствовать механизмы защиты пользователей, а самим юзерам — учиться их применять, считает эксперт по информационной безопасности Александр Власов.

«Например, на госуслугах можно запретить проводить любые операции с недвижимостью без личного присутствия собственника, — рассказал «Парламентской газете» Власов. — Эти правила нужно распространить и на проведение финансовых операций. То есть заявление на кредит вы можете оформить на сайте, но подписать кредитный договор — только лично».

Эксперт также рекомендовал узнать, в каком бюро кредитных историй хранится информация о гражданине. Обратившись туда, можно также запретить оформление кредитов без личного участия.

Член профильного думского комитета Антон Горелкин в комментарии «Парламентской газете» отметил, что пользователи должны быть уверены, что их электронные документы, которые они доверили государству, защищены лучше бумажных. «С учётом происходящего механизм защиты аккаунтов на портале госуслуг нужно усовершенствовать», — добавил депутат.

Удобно или безопасно?

Разработчики рекомендуют использовать только лицензионные программы, устанавливать все необходимые обновления безопасности, регулярно обновлять антивирусные базы, не посещать сайты сомнительного содержания. Кроме того, чтобы ваш пароль не угнали, нельзя заходить в личный кабинет со случайных компьютеров, из интернет-кафе. И, конечно, никому не нужно сообщать данные для входа.

Эксперт по информационной безопасности Александр Власов рекомендовал также включить оповещение о входе в аккаунт госуслуг, а также двухэтапную проверку входа — как в банковских приложениях, когда нужно ввести не только пароль, но и код из СМС.

«У пользователя есть главное — возможность выбора. И этот выбор сегодня — между удобством и безопасностью», — сказал Власов.

Банки дадут клиентам возможность запретить выдачу онлайн-кредитов

Клиенты ВТБ в 2022 году смогут воспользоваться специальными настройками в мобильном приложении или интернет-банке, чтобы ограничить получение кредитных средств онлайн, говорится в сообщении банка. Над таким функционалом работает сейчас и Промсвязьбанк. Меры призваны стать одним из способов защиты банковских клиентов от финансовых мошенников, которые используют методы социальной инженерии с целью кражи не только имеющихся на счетах денежных средств, но и полученных в кредит.

Возможность защититься от мошеннических кредитов самостоятельно появится у всех клиентов ВТБ. Так, если у клиента уже имеется кредит или нет необходимости его оформлять в будущем, он сможет поставить отметку в цифровом канале об ограничении в получении кредитных средств онлайн. В дальнейшем, на ранней стадии оформления кредита, это позволит определить, подает заявку клиент по собственной воле или под влиянием мошеннической схемы. Когда клиенту понадобятся кредитные средства, ему нужно будет дополнительно подтвердить этот факт банку.

Промсвязьбанк уже предоставляет функционал по ограничению онлайн-операций, но для этого нужно обратиться в отделение банка. Функция позволяет защитить клиента от возможных действий злоумышленников: при любой попытке оформить кредитный продукт через мобильное приложение или интернет-банк система банка фиксирует такую попытку, определяет, совершал ли действие сам клиент и в этом случае просит лично обратиться в банк для снятия ограничений, рассказал представитель кредитной организации.

Для защиты средств клиентов ВТБ предложит также настройки безопасного режима: ограничения круга получателей переводов, скрытие баланса, истории операций и персональных данных; настройку дополнительных факторов подтверждения рисковых операций с помощью технологий NFC, голосовой биометрии, селфи; установку второго номера телефона и подтверждение операции через код на e-mail; управление устройствами, которые подключены к «ВТБ-Онлайн».

Как считает генеральный директор компании SafeTech Денис Калемберг, скорее всего, на возможность блокировать выдачу кредитов онлайн обратят внимание только те клиенты, у которых и так высокий уровень финансовой грамотности, а те, кто ведется на звонки мошенников, не будут знать и о новых возможностях защиты. Даже если банк планирует просвещать своих клиентов о появившихся ограничениях, вряд ли он будет делать это массово — кредитным организациям нужно, чтобы их клиенты могли оформлять кредиты легко, быстро и без посещения офиса, поэтому продвижение этой истории — выстрел себе в ногу, отметил эксперт. Запрет на онлайн-кредитование — слишком жесткая и неудобная мера в первую очередь для самого клиента, считает руководитель управления кредитных рисков розничного сегмента Райффайзенбанка Алексей Крамарский. По его мнению, более эффективным решением будет повышение уровня защищенности банковского приложения и повышение финансовой грамотности населения.

По мнению экспертов в области IT-безопасности, злоумышленники используют много схем для отъема денег, но хотя бы в части оформления кредитов эта мера затруднит работу злоумышленников и защитит от потерь средств некоторых клиентов банков. Ограничение онлайн-выдачи кредитов будет эффективным какое-то время, пока мошенники не найдут новый способ, как заставить жертву перевести деньги. Чтобы обойти ограничения, злоумышленники могут с помощью методов социальной инженерии отправить клиентов оформлять кредиты сразу в отделение банка: жертвы снимают деньги с собственных счетов в отделениях или банкоматах, берут кредиты в сторонних организациях, распоряжаются своим имуществом в интересах мошенников, отметили эксперты.

ЦБ и Минкомсвязь запустили сервис оформления кредитов через госуслуги

Банк России и Министерство цифрового развития, связи и массовых коммуникаций запустили сервис, с помощью которого россияне смогут дистанционно получать услуги в банках и страховых компаниях через личный кабинет единого портала госуслуг, сообщили в пресс-службе ЦБ. Пока через сервис можно оформить только потребительский кредит или ипотеку.

«Через новый сервис финансовые организации могут получать необходимые сведения, хранящиеся о гражданах в различных базах данных (ФНС, Росреестр, МВД, ПФР и другие). Таким образом, будет реализовано дистанционное взаимодействие клиентов и банков без необходимости дополнительного предоставления документов», — поясняется в сообщении регулятора. Получить такую информацию банки и страховщики смогут только с согласия клиента, которое хранится в едином реестре цифровых согласий.

Сервис запущен в рамках проведения эксперимента по запуску цифрового профиля граждан. Как следует из соответствующего постановления правительства о проведении эксперимента, он должен был продлиться с 1 июля 2019 года по 31 марта 2020 года, но его запуск был отложен почти на год. По словам главы Минкомсвязи Максута Шадаева, сервис именно сейчас востребован и гражданами, и банками, так как в условиях самоизоляции и удаленной работы необходимо снизить количество посещений мест скопления людей, тогда как потребность в банковских услугах сохраняется. Сейчас эксперимент продлен до 31 декабря, он уже вышел на промышленную эксплуатацию на реальных клиентах, уточняет представитель ЦБ.

Законопроект о цифровом профиле был внесен в Госдуму в июле 2019 года группой депутатов. Он вводит понятие единого цифрового профиля граждан — платформе, на которой будут собраны различные сведение о россиянах, а также дает определения дистанционной идентификации и аутентификации. Документ предполагает создание единого требования к универсальной цифровой подписи. Реализация проекта предусмотрена в рамках национальной программы «Цифровая экономика». Основной платформой для идентификации в «цифровом профиле» является единая система идентификации и аутентификации, на базе которой работает, в частности, портал госуслуг.

В январе депутаты Госдумы раскритиковали законопроект. Думский комитет по госстроительству не устроило, что в документе не определен собственник или оператор цифрового профиля, имеющий право распоряжаться сведениями. В законопроекте также не указано, как будут защищаться персональные данные граждан, и не прописана ответственность за несанкционированное использование данных. Кроме того, неясно, как будет работать механизм обратимости сделок, которые совершены без ведома владельца цифровой подписи, и не указаны затраты на разработку и внедрение необходимого программного обеспечения, обращали внимание парламентарии.

Как работает новый сервис

В эксперименте ЦБ и Минкомсвязи участвуют 20 банков и четыре страховые компании, в том числе Сбербанк, ВТБ, Альфа-банк, «Тинькофф», Газпромбанк, Росбанк, Почта Банк, Промсвязьбанк и другие, следует из постановления. Сервис не связан с Единой биометрической системой, говорит представитель ЦБ. Сейчас получить кредит через госуслуги уже могут клиенты шести кредитных организаций, говорится в сообщении регулятора. Как указал представитель ассоциации «ФинТех», которая участвовала в разработке проекта, это Сбербанк, Совкомбанк, Райффайзенбанк, СКБ-банк, «Ак Барс» и РНКБ. Для получения потребительского кредита или ипотеки надо заполнить анкету в личном кабинете портала госуслуг, либо на сайте банка или его сервисов. Страховые компании пока тестируют возможность оформления полисов ОСАГО и каско через этот сервис.

Госдума предлагает гражданам добровольный отказ от кредитов: к чему все это может привести

В Госдуме сообщили о подготовке законопроекта о добровольном отказе от кредитов в целях борьбы с мошенничеством и хищением денежных средств граждан. Рассказываем, в чем суть законопроекта и к чему все это приведет.

Борьба с мошенничеством

Поводом к подготовке поправок в законы о потребительском кредитовании и кредитных историях послужил всплеск мошенничеств с использованием схем, касающихся незаконного оформления на граждан всевозможных кредитов. Их оформляют без ведома, разрешения и согласия последних, зачастую используя при этом сервисы онлайн-банкинга.

Простой пример – когда человек теряет свой смартфон, к которому подключен онлайн-банк, то злоумышленник, нашедший устройство, может оформить кредит и перевести деньги на свою карту. Никакого разрешения и подписи владельца карты и банковского счета для этого не требуется. То же самое происходит с кражей сведений о банковских счетах граждан. Зная реквизиты карты и ПИН-код, злоумышленник может завести на владельца карты сервис онлайн-банкинга, через который можно оформить кредит и мгновенно перевести деньги на карту третьего лица.

Обычно об оформлении подобных кредитов граждане узнают только тогда, когда их начинают беспокоить из банков и коллекторских агентств, требуя погашения просроченной задолженности.

Причем с ростом банковских интернет-сервисов ситуация с мошенничеством в сфере кредитования только усугубляется.

Подготовленный депутатами законопроект отчасти решает все вышеуказанные проблемы.

Добровольный отказ от кредитов

В целях пресечения случаев незаконного оформления кредитов и хищения денежных средств разработанный законопроект предоставляет гражданам право заранее самостоятельно отказаться от оформления кредитов.

В соответствии с концепцией законопроекта граждане смогут добровольно объявить о своем отказе на получение и оформление кредитов на их имя. Такой отказ можно будет подать через портал Госуслуг или непосредственно в банки.

Отказ начнет действовать спустя 7 дней с момента его оформления. С этого времени кредит на гражданина оформить будет нельзя. Причем нельзя уже даже с его согласия, если он сам придет в банк.

Если кредит все же будет оформлен, то никакой ответственности по нему гражданин, оформивший отказ, не понесет. За убытки будет отвечать банк, выдавший такой кредит.

При этом за гражданами сохраняется право на отмену отказа от оформления кредитов. Отмена также оформляется через портал Госуслуг или банк. Отменив свой отказ, гражданин спустя 10 дней сможет оформить кредит в общем порядке.

В настоящее время законопроект о добровольном запрете любых ссуд разрабатывается Госдумой и участниками финансового рынка.

Запрет на выдачу кредитов самому себе. Как будет работать режим ограничений для граждан

Несмотря на активную борьбу с банковскими мошенниками, проблема кредитов, оформленных на людей без их ведома, по-прежнему актуальна. В связи с этим Центробанк РФ выступил с инициативой, которая имеет все шансы быть принятой – ввести для физических лиц возможность самозапрета на выдачу кредитов.

✋ Самозапрет на выдачу кредитов. Суть

Работать механизм самозапрета на выдачу кредитов будет очень просто: любой гражданин сможет обратиться в бюро кредитных историй и поставить специальную отметку, которая будет означать, что указанный человек сам себе запретил выдавать займы и кредиты.

Поскольку никаких нормативных актов пока нет, то дополнительных подробностей неизвестно. Но в Центробанке собираются сделать механизм максимально удобным и гибким, предусмотрев разные виды самоограничений:

Обращаться в бюро кредитных историй можно будет через портал Госуслуг. Также в Центробанке предлагают возможность оформить самозапрет на кредиты через любой банк.

Самозапрет на выдачу кредитов будет абсолютно бесплатным и пользоваться им можно без ограничений сколько угодно раз – в зависимости от жизненных обстоятельств.

☝️ Причины инициативы Центробанка

Самозапрет вводится для защиты граждан от мошеннических действий.

До сих пор нередки ситуации, когда мошенники оформляют на человека кредита – и невольный «заемщик» узнает об этом только после того, как банк или МФО обращаются к нему с требованием погасить долг. Другой распространенный вариант – мошенники (как правило, по телефону) умудряются так «обработать» жертву, что та сама идет и оформляет кредит, после чего переводит полученные средства мошенникам, которые в ту же минуту исчезают.

И если с «обработкой» по телефону все понятно, то ситуация с оформлением кредита без ведома заемщика возникает из-за утечек персональных данных. Тот, кто хоть немного следит за новостями, знает, что такие утечки происходят регулярно, в том числе из крупных компаний, которые хранят данные сотен тысяч людей.

Кроме того, предполагается, что отменить ограничение можно будет только через два дня после наложения самозапрета. Временные рамки хотят установить специально для того, чтобы у человека была возможность еще раз обдумать свое решение взять кредит, а если решение принимается при участии третьих лиц, то понять, не является ли он жертвой мошеннических манипуляций.

🏦 Как банки и МФО смогут узнать об ограничениях

Все банки и МФО перед выдачей кредита будут обязаны обратиться в бюро кредитных историй и проверить, нет ли на заемщике ограничений.

Если по какой-либо причине финансовая организация выдаст кредит, несмотря на действующий (неснятый) самозапрет, то требовать погашения такого долга будет невозможно.

❗ Можно ли будет отозвать самозапрет

Да, это можно будет сделать, причем бесплатно и сколько угодно раз. Также можно будет неограниченное число раз менять ограничения – например, самозапрет на выдачу всех кредитов сменить на самозапрет на выдачу только какого-то одного вида кредитов.

✨ Мнение эксперта. Актуальность предложения для заемщиков, возможные риски

Предложение Центробанка очень актуально – подобные меры назревали уже давно. Такая защита от мошенничества кажется достаточной, но пока даже в этой схеме есть свои риски. К примеру, мошенники могут начать регистрировать свои бюро кредитных историй – к сожалению, преступный мир поднаторел в создании всевозможных сайтов-двойников. В результате человек оформит самозапрет на поддельном сайте, а в настоящем бюро кредитных историй его данные не появятся. Но этот момент можно нивелировать, правда, понадобятся лишние «телодвижения». К примеру, могут обязать банки и МФО прикладывать к кредитному договору справку из бюро кредитных историй, где указано разрешение на выдачу займов.

Еще одна проблема – у нас в стране пока нет никакой единой базы заемщиков. Соответственно, много бюро кредитных историй. Если данные заемщика находятся в нескольких бюро, то ему нужно будет обращаться в каждое из них. Возможно, кто-то поленится и решит не связываться. В свою очередь, банки тоже будут вынуждены отправлять запросы в разные бюро – вместо того, чтобы обращаться к единой базе. А это увеличит время ожидания по кредитным заявкам. Возможно, Центробанк решит эту проблему так, чтобы можно было подать одно заявление – по аналогии с запретами на сделки с недвижимостью без личного участия владельца, когда подается только одно заявление в МФЦ.

Также пока непонятен механизм снятия самозапрета на выдачу кредитов. Если это можно будет сделать через Госуслуги, никак дополнительно не подтверждая свое желание, то есть риск, что самозапрет снимут мошенники, получившие доступ к аккаунту гражданина.

С другой стороны, механизм самозапрета поможет не только понять тем, кого активно «обрабатывают», что происходит что-то не то. Многие люди попадают в долговую яму, беря один кредит за другим, не в силах остановиться. Поскольку внутренняя самодисциплина им не помогает, то есть вероятность, что поможет оформленный в минуту «просветления» самозапрет.

Источники информации:

- http://www.banki.ru/news/daytheme/?id=10967892

- http://4slovo.ru/blog/zapret-na-kredity

- http://www.rbc.ru/finances/06/12/2021/61a4d9079a794792ff22d5cf

- http://www.buhgalteria.ru/article/rossiyanam-podaryat-dobrovolnyy-zapret-na-kredity-ot-ikh-imeni-a-ukradennye-dengi-zamorozyat

- http://pikabu.ru/story/kak_ne_popast_na_kredit_ispolzuya_gosuslugi_8365232

- http://www.banki.ru/news/lenta/?id=10957539

- http://www.rbc.ru/finances/20/05/2020/5ec51e619a79471d461cc530

- http://buh.ru/articles/documents/129791/

- http://zakonguru.com/dolgi/samozapret-na-vydachu-kreditov.html