Как сделать банкротство через мфц бесплатно физического лица по кредитам самостоятельно 2022 года

Как сделать банкротство через мфц бесплатно физического лица по кредитам самостоятельно 2022 года

Упрощенное банкротство физических лиц через МФЦ с 1 сентября 2022

Этого ждали давно. И вот, пожалуйста – с 1 сентября в России заработала процедура упрощенного банкротства физических лиц. Если отвечаешь условиям, можешь подать заявление в МФЦ и стать банкротом без обращения в арбитражный суд. Не нужно тратить сотни тысяч и искать финансового управляющего, процедура заявлена как бесплатная. Главное, чтобы долги были несущественными, и приставы не смогли найти имущества, за счет которого их можно погасить.

Кому подойдет такой вариант? Какие этапы включает процедура, и какие документы потребуются? Что произойдет в итоге? Правовед. RU разобрался, что это такое и как работает.

Упрощенная процедура: в чем суть нововведений?

Упрощенная процедура банкротства физического лица введена с 01.09.2020. Правки внесены законом № 289-ФЗ от 31.07.2020. Теперь Глава X ФЗ «О банкротстве» (№ 127-ФЗ) дополнена § 5 « Внесудебное банкротство гражданина».

Это новая схема списания личных долгов для физлиц. Суть упрощения в том, что избавиться от невыполнимых обязательств перед кредиторами теперь можно без суда и бесплатно. Достаточно просто пойти в МФЦ и написать заявление, а все остальное государство сделает самостоятельно и автоматически. А когда установленный законом срок истечет, гражданина признают банкротом, как будто, он прошел эту процедуру через суд.

Это вкратце. Если же разобраться подробнее, в реальности есть масса нюансов, которые усложняют процесс. Упрощенное банкротство физических лиц в 2020 году на самом деле не такое простое. По большей части из-за условий, которые должны выполняться, чтобы заявление от гражданина приняли в МФЦ.

Кому подойдет упрощенное банкротство?

Упрощенный вариант списания личных долгов доступен лишь тем, чьи кредиторы ранее обратились в суд, а затем передали решение и исполнительные документы в ФССП. Если ни одного суда еще не было или кредиторы взыскивают долги без ФССП – внесудебный вариант не для вас.

Вообще, законом предусмотрено три главных условия упрощенной процедуры банкротства, а именно (п. 1 ст. 223.2 закона № 127-ФЗ):

Плюсы и минусы внесудебной процедуры

На первый взгляд, плюсов достаточно много. Тут и предложенный порядок – подать заявление в МФЦ гораздо проще, чем обращаться в арбитражный суд, а отсутствие необходимости в финансовом управляющем экономит минимум 100 тыс. рублей. И бесплатность процедуры – воспользоваться ей смогут все, отсутствие доходов и сбережений больше не станет проблемой для признания банкротства. И сами последствия, которые наступят в результате – все заявленные гражданином долги будут признаны безнадежными и списаны.

В то же время, предусмотренный п. 1 ст. 223.2 закона № 127-ФЗ фильтр условий не позволит воспользоваться процедурой всем, кто в ней нуждается. И это минусы.

Первое, это сумма – всего лишь 500 тыс. рублей. Если общая сумма вашего долга будет уже 510 тыс. рублей, воспользоваться процедурой не получился. А вот по данным НБКИ, число граждан с долгами в диапазоне от 500 000 до 1 000 000 рублей на 01.04.2020 составляло 1,08 млн человек. Никто из них подать заявление на банкротство через МФЦ не сможет.

Второе, это требования по закрытым исполнительным производствам. По логике закона, подать заявление в МФЦ могут лишь те, чьи кредиторы или хотя бы один из них:

То есть те должники, чьи кредиторы не подавали исков в суд, или подавали, но вместо принудительного взыскания в ФССП воспользовались возможностью подачи исполнительного листа сразу по месту получения дохода (п. 3 ст. 98 ФЗ № 229) или в банк, воспользоваться упрощенной процедурой банкротства не смогут. Также она будет недоступна и для тех, кто получает какой-нибудь доход. Неважно, пенсию, зарплату или пособие по безработице. Удержания по исполнительным листам из периодического дохода длятся годами и не позволят закрыть исполнительное производство. А если есть производство, внесудебной процедуры не видать.

А даже если производство будет закрыто, уже на следующий день после получения исполнительного листа взыскатель имеет право предъявить его в ФССП снова. Служба обязана на его основании открыть производство повторно и снова проводить исполнительные действия. Получается, должник поставлен в зависимость от поведения кредиторов, взыскателей и приставов. Если кто-то не согласен, есть все инструменты, чтобы препятствовать банкротству физического лица через МФЦ. И это самый главный минус.

Порядок списания личных долгов через МФЦ

Этапов на самом деле немного. Большая часть работы ложится на сотрудников многофункционального центра. Именно им предстоит делать проверки, пересылать документы, проверять соблюдение условий, выполнять все остальное. Итак, с 1 сентября банкротство через МФЦ будет включать такие этапы:

Гражданин, отвечающий предусмотренным законом условиям, пишет заявление, прикладывает к нему необходимые документы (см. ниже) и обращается с ними в любой Многофункциональный центр по месту его проживания (п. 2 ст. 223.2 ФЗ № 127).

Заявление рекомендуем заполнять по месту подачи, в присутствии сотрудника МФЦ. Он поможет заполнить его правильно, даст ответы на все интересующие вопросы и в подробностях расскажет, как оформить банкротство через МФЦ в 2020 году. Порядок заполнения заявления можно почитать здесь.

ЧТО ВАЖНО!

При подаче заявления заявитель обязан сообщить полный перечень своих кредиторов. Если кто-то из них не будет указан, долги в его отношении аннулированы не будут (п. 4 ст. 223.2 ФЗ № 127).

В течение суток с момента получения заявления, ответственный сотрудник МФЦ проверяет Банк производств ФССП на предмет наличия или отсутствия в нем сведений об открытых исполнительных производствах, а также сведений о возврате исполнительных документов взыскателям. Если открытые производства отсутствую, а закрытые – окончены на основании п. 4 ч. 1 ст. 46 ФЗ № 229, закон о банкротстве через МФЦ обязывает сотрудника в течение 3 дней внести сведения о начале процедуры в отношении заявителя в ЕФРСБ.

Если условия не выполнены – МФЦ возвращает документы обратно заявителю с указанием причин. Повторно обратиться с таким заявлением можно не ранее, чем через 1 месяц (п. 6 ст. 223.2 ФЗ № 127).

В реестре банкротов делается запись о том, что в отношении гражданина введена процедура внесудебной несостоятельности, о размере его долгов, а также наименование МФЦ, в котором начата процедура (п. 1 ст. 223.3 ФЗ № 127).

С момента, как сведения о гражданине включены в реестр банкротов, вводится мораторий на удовлетворение кредиторов. Все заявленные гражданином долги, кроме тех, что неразрывно связаны с личностью (например, алименты или возмещение вреда здоровью и жизни), прекращают удовлетворяться. А, кроме того (ст. 223.4 ФЗ № 127):

Уведомление о том, что сведения о должнике включены в ЕФРСБ, МФЦ направляет во все банки, где у должника открыты счета, в районный суд и ОСП, иные уполномоченные органы по месту его проживания (п. 3 ст. 223.4 ФЗ № 127).

ВАЖНО! В течение всего срока, на протяжении которого сведения о должнике включены в ЕФРСБ, ему нельзя приобретать имущество – покупать за личные деньги, приобретать по дарственной, получать в наследство или в результате оспаривания сделки. Если в течение этого времени у должника появится имущество, за счет которого можно полностью или в части удовлетворить требования кредиторов, процедуру прекращают. Должник обязан в 5-дневный срок сообщить о наличии такого имущества в МФЦ, а тот – в 3-дневный срок прекратить процедуру и сделать запись об этом в ЕФРСБ (ст. 223.5 ФЗ № 127).

Документы

Перечень документов для банкротства через МФЦ включает:

Иных документов утвержденным бланком заявления не предусмотрено. Поэтому судя по всему, представлять кредитные договоры, решения судов, материалы исполнительных производств – не нужно.

Стоимость

И рассмотрение заявления, и включение сведений в реестр банкротов заявлены как бесплатные, взимания каких-либо госпошлин и иных обязательных платежей за это не предусмотрено (ст. 223.7 ФЗ № 127).

Сроки

На процедуру досудебного банкротства через МФЦ закон отводит 6 месяцев с момента включения сведений в ЕФРСБ. По истечении этого срока процедура завершается, о чем МФЦ вносит соответствующую запись в реестр.

Последствия

Главное, что ждет банкрота по истечении этих 6 месяцев – списание всех долгов. Закон освобождает должника от ранее взятых финансовых обязательств, о которых указано в заявлении. Долги признаются безнадежными, больше взыскать их кредиторам не получится (ч. 1 ст. 223.6 ФЗ № 127). Но нужно понимать, что списание не распространяется на:

Кроме того, на банкрота распространяются все ограничения, которые предусмотрены при банкротстве в судебном порядке, а именно (ст. 213.30 ФЗ № 127):

В общем, ничего страшного. Если вы отвечаете требованиям закона – бегите скорее в МФЦ! А если остались вопросы, задайте их нашим юристам!

Упрощенное банкротство через МФЦ в 2022 году

Банкротство — это неспособность должника выполнить требования кредитора по денежным обязательствам и уплатить обязательные государственные платежи.

Раньше процедура банкротства физических лиц была по карману не всем. Не все должники могли выложить от 100 тысяч рублей (в зависимости от региона и сложности), к тому же подать на банкротство могли только те, у кого долг составлял более 500 тысяч рублей.

В апреле 2020 года Председатель Правительства Михаил Мишустин выступил с инициативой внесения соответствующих поправок в закон о банкротстве, целью которых является удешевление и упрощение процедуры списания долгов через банкротство граждан. Так с 1 сентября 2020 года физические лица получили право подавать на банкротство бесплатно, во внесудебном порядке. Нововведения регламентированы Федеральным законом от 31.07.2020 №289.

| Особенности | Судебное банкротство | Внесудебное банкротство |

| Инициатор | Должник, кредиторы, госорганы | Должник |

| Размер долга | От 500 000 рублей | От 50 000 до 500 000 рублей |

| Место обращения | Арбитражный суд | МФЦ |

| Наличие имущества и дохода | Не имеет значения | Отсутствие |

| Арбитражный управляющий | Нужен | Не нужен |

| Стоимость процедуры | От 100 000 – 150 000 рублей и выше | бесплатно |

| Цель | Баланс интересов кредиторов и должника | Освободить должника от безнадежных долгов |

| Длительность | 6-12 месяцев | 6 месяцев |

| Варианты, кроме списания долгов | Мирное соглашение, реструктуризация долга | Не предусмотрено |

| Оспаривание сделок за период перед банкротством | Могут быть оспорены сделки, совершившиеся за три года до банкротства | Не производится |

| Через сколько снова можно подать заявление о банкротстве | Через 5 лет | Через 10 лет |

| Постановление об окончании исполнительного производства для начала процесса | нет | да |

Требования к должникам при банкротстве через МФЦ

Сумма долга от 50 000 руб. до 500 000 руб.

Учитываются по разным обстоятельствам, такие ка кредиты, займы, долги за коммунальные услуги, за налоги, алименты и прочее. Для того, чтобы входить в категорию льготного банкротства, иногда занижаются суммы задолженностей.

Должны быть закрыты исполнительные производства в ФССП

Это означает, что сначала взысканием занимались судебные приставы, которые по результатам проверки не нашли у должника ни денег, ни имущества, подлежащего взысканию, и были вынуждены прекратить производство.

Доход ниже прожиточного минимума

Если все условия соблюдены, то гражданин подает заявление о внесудебном банкротстве и остальной пакета документов в МФЦ, затем МФЦ отправляет сведения для публикации в электронный федеральный реестр банкротов (ЕФРСБ).

Должнику необходимо подать заявление о банкротстве, в котором нужно указать полный список кредитов. Если не указать кого-то из кредиторов, а тот узнает об этом до окончания процесса, он будет иметь право подать возражение в суд. В случае, если сумма долга превысит 500 000 рублей, тогда процедура упрощенного банкротства станет стандартной судебной.

Документы для упрощенного банкротства физических лиц

Интересует какие документы нужны для самостоятельного банкроства через МФЦ? Список ниже

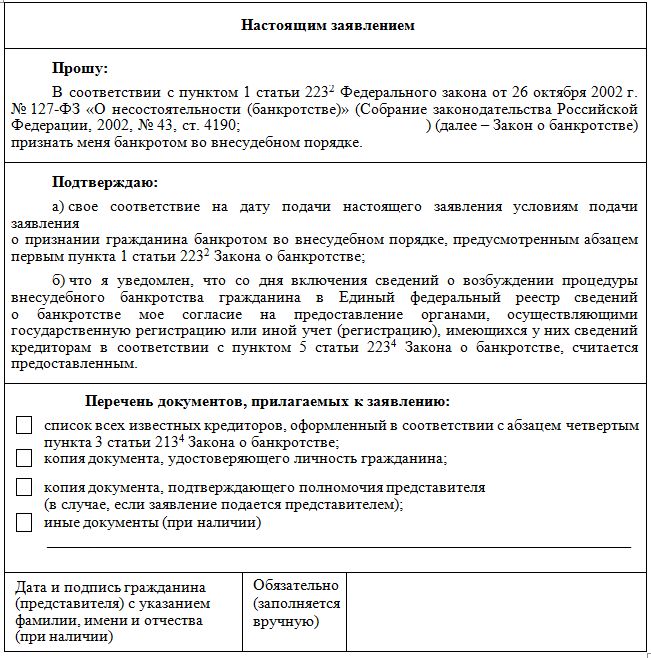

Заявление на внесудебное банкротство через МФЦ

Заявление в МФЦ заполняется от руки или на компьютере. Дту и подпись заявителя с расшифровкой ФИО нужно обязательно писать от руки. В перечне общих сведений заполняется:

На втором листе указывается информация о наличии или отсутствии статуса ИП, о банках, где открыты счета и вклады.

Список о кредиторах заполняется отдельно по обязательствам, связанным или не связанным с предпринимательской деятельностью. В форме указывается следующая информация:

Скачать образец

Наши юристы проконсультируют вас по данному вопросу и помогут в составлении заявления. Позвоните нам по телефонам в шапке сайта или закажите звонок

Банкротство через МФЦ

С 1 сентября 2020 года граждане РФ могут оформлять собственное банкротство по упрощенной схеме. Нет судов, не нужно привлекать финансового управляющего и тратить деньги. Достаточно подать заявление в МФЦ, и через некоторое время все заявленными вами долги будут списаны.

Банкротство через МФЦ — реальная возможность избавиться от долгов, по которым уже прошли судебные заседания. Если разобраться, процедура простая и доступная. Бробанк.ру рассмотрел новый закон и рассказывает, как стать банкротом по упрощенной схеме.

Чем банкротство в МФЦ отличатся от стандартного

Банкротство физических лиц уже давно работает, тысячи граждан получили статус банкрота и избавились от долгового бремени. Но стандартная процедура — долгая, сложная и затратная.

Особенности стандартного банкротства физлица:

Процедура банкротства через МФЦ проводится по упрощенной схеме без суда. Достаточно подать заявление, и если заявитель соответствует условиям, он получит статус банкрота.

Главное условие внесудебного банкротства через МФЦ

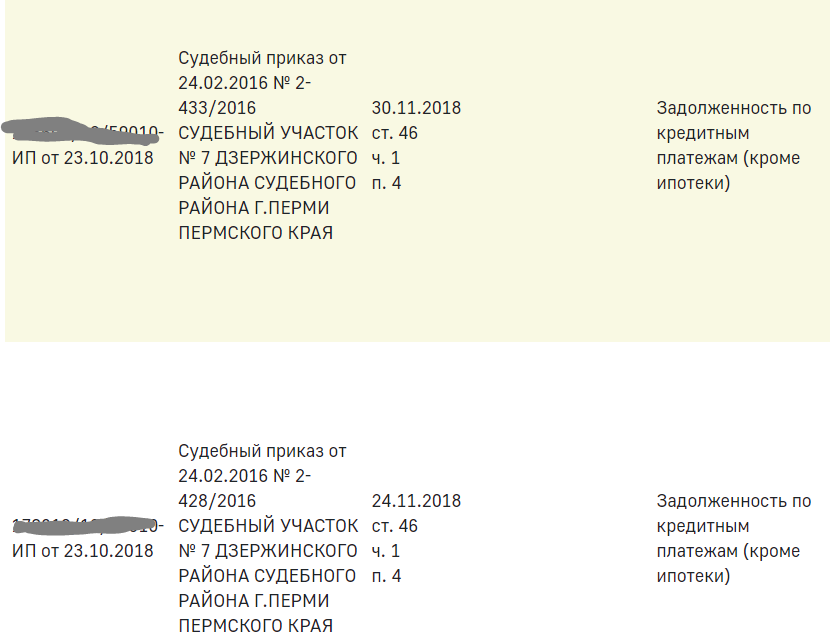

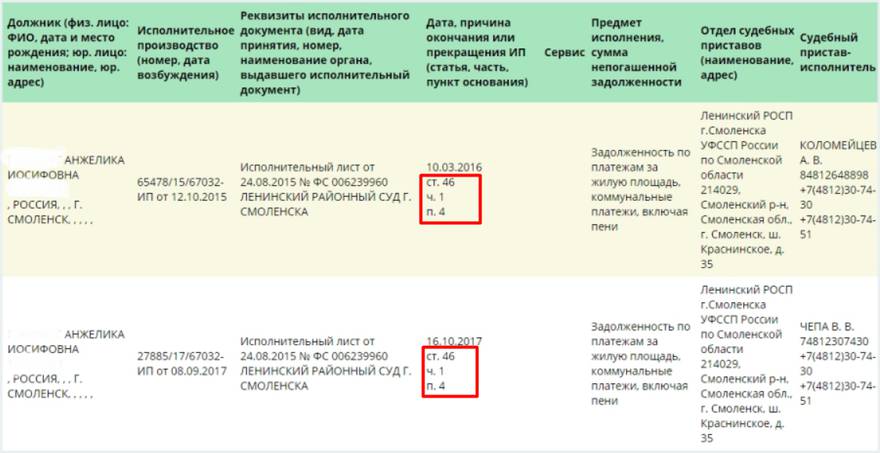

Если стандартное банкротство проводится на любой стадии просроченного долга, то для упрощенного есть важное условие. Списанию подлежат только те долги, дела по которым были закрыты судебными приставами на основании п. 4 ч. 1 ст. 46.

Внесудебное банкротство физических лиц через МФЦ возможно, если пристав закрыл дело о взыскании долга ввиду отсутствия у должника имущества для взыскания и того, что все предпринятые меры оказались безуспешными.

Процедура проводится на основании Федерального закона №289. По его условиям общий размер долга для процедуры банкротства физического лица через МФЦ должен составлять 50 000 — 500 000 рублей.

Когда пристав закроет дело по п. 4 ч. 1 ст. 46

Получается, что речь идет только о тех долгах, по которым прошло судебное заседание, взыскатель подал иск и выиграл дело. Для примера рассмотрим ситуацию, если речь идет о банковском кредите. Как прийти к возможности банкротства:

Обратите внимание, что для аннулирования долгов подходят только дела, закрытые приставами по п. 4 ч. 1 ст. 46. Пункт 3 этой же статьи (невозможность установления местонахождения должника и его имущества) в законе не указан, то есть не актуален для банкротства.

Приставы не закрывают дела по пункту 4 статьи 46 просто так. Предварительно они предпринимают все предусмотренные законом попытки взыскания. Если они оказываются успешными, ни о каком закрытии исполнительного производства речи не будет.

Что предпринимают приставы для взыскания:

Если с должника взять нечего, судебный пристав в течение примерно 3 месяцев закроет исполнительное производство по п 4 ст 46. После можно сразу подавать документы для банкротства через МФЦ физического лица.

Как оформить банкротство физического лица через МФЦ

В одно дело можно включить сразу несколько закрытых исполнительных производств. Например, у вас есть долги перед банком, перед ФНС и перед поставщиком коммунальных услуг. Если все эти ИП закрыты, можете смело инициировать собственное банкротство.

Перечень открытых в отношении вас исполнительных производств найдете на сайте ФССП, сведения находятся в свободном доступе. Вводите свой регион, ФИО и дату рождения, откроются все открытые в отношении вас дела.

Если вы увидите, что какие-то закрыты по п. 4 ч. 1 ст. 46, можно начинать внесудебное банкротство в МФЦ:

Порядок действий:

На время проверки все дела по долгу приостанавливаются. Сам же заявитель не сможет брать в этот период новые кредиты и займы.

Под списание попадают только те долги, которые указаны в заявлении. Если в процессе появляются новые закрытые ИП, они не рассматриваются.

Какие долги в итоге можно списать

Закон устанавливает перечень долгов, которые могут быть списаны через банкротство физических лиц в МФЦ. Это могут быть долги перед банками и микрофинансовыми организациями, перед ФНС и ГИБДД, а также задолженности по договорам поручительства и некоторые другие.

Вот перечень долгов, которые невозможно списать упрощенным способам:

По делу может поступить отрицательное решение, если будут выявлены какие-либо махинации, например, фиктивное банкротство. Также оно не состоится, если выяснится, что гражданин злостно уклонялся от уплаты, скрывал имущество, давал ложные сведения и пр.

Если в течение полугода, отведенного на рассмотрение дела, у заявителя появляется доход или имущество, которое можно изъять, необходимо сообщить об этом в МФЦ. Банкротство будет остановлено.

Последствия бесплатного банкротства через МФЦ

Получение статуса банкрота накладывает определенные временные ограничения. Так, в течение 3 лет нельзя занимать управленческие должности в органах юрлица. В течение 5 лет нельзя управлять страховыми организациями и получать кредит без указания на недавнее банкротство. 10 лет нельзя управлять кредитными организациями.

Если в течение года перед подачей заявления на банкротство гражданин закрыл ИП, в течение 5 лет он не сможет регистрироваться как предприниматель, а также руководить юрлицом.

Как подать на банкротство физического лица через МФЦ

С 2021 года в перечень госуслуг, которые оказывает МФЦ, включили внесудебное банкротство. Это процедура, в ходе которой граждане могут легально списать свои долги перед микрофинансовыми организациями и банками, по налогам и коммунальным услугам, по штрафам, по ряду других обязательств.

Ключевыми отличиями от судебного банкротства являются специальные условия для подачи заявления и — что важно — бесплатность процедуры для должника. Обо всех нюансах, преимуществах и рисках банкротства физических лиц через МФЦ расскажем в этой статье.

Законодательство о банкротстве через МФЦ

Специальный нормативный акт о внесудебном банкротстве не принимался. Вместо этого в 2021 году были внесены поправки в действующий федеральный закон № 127-ФЗ. Теперь там есть отдельный параграф 5 в главе X, где описан порядок подачи заявления и прохождения банкротства в Многофункциональном центре.

Если вы планируете банкротиться и готовитесь к процедуре, в нормах закона № 127-ФЗ можно найти:

Что такое — закрытое производство

у судебных приставов? Закажите

звонок юриста

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Как лучше банкротиться: через МФЦ или арбитражный суд

В законе № 127-ФЗ прописаны разные условия для возбуждения судебного и внесудебного банкротства. Но в некоторых ситуациях у должника действительно появится возможность выбора для подачи документов — в арбитражный суд или в МФЦ. Например, факт окончания производства в ФССП по причине отсутствия имущества является обязательным условием для внесудебного банкротства и одним из признаков неплатежеспособности для обращения в арбитраж.

Если есть возможность выбора, нужно оценить преимущества, минусы и последствия обеих процедур.

Вот несколько важных преимуществ, которыми отличается упрощенная процедура банкротства в МФЦ:

Прежде чем начать процедуру банкротства, нужно оценить перспективы дела, а также риски и последствия. У обращения в МФЦ тоже есть минусы, хотя, с виду, их значительно меньше, чем в арбитражной процедуре. Например, если вы случайно забудете указать в заявлении о каком-либо долге, его не спишут после завершения дела.

Чаще всего физических лиц интересует кредитное банкротство. Но через арбитраж и МФЦ можно списать и другие виды долгов — по налогам и сборам, штрафам, по коммунальным услугам, по договорам и распискам. Перечень обязательств, от которых могут освободить банкрота, не отличается для банкротства в МФЦ или арбитражном суде. Также не отличается список обязательств, которые сохранятся после завершения дела.

Какие долги не спишут при банкротстве?

Закажите звонок юриста

Условия для прохождения процедуры банкротства физического лица через МФЦ

Чтобы оформить банкротство через МФЦ, нужно соблюсти ряд условий, указанных в законе № 127-ФЗ.

Прежде всего, это ограничение по минимальной и максимальной сумме долгов (обязательств). Также заявителю нужно подтвердить, что в отношении него велось производство по взысканию в ФССП, но приставы окончили его ввиду отсутствия имущества. Подробнее об этом правилах расскажем ниже.

Кто может признать себя банкротом

Банкротом может признать себя должник. Процедура доступна для дееспособных граждан России, достигших возраста совершеннолетия (18 лет). Других ограничений по возрасту и социальному статусу нет, поэтому банкротство могут пройти пенсионеры, студенты, самозанятые граждане РФ, другие категории граждан.

В законе указаны два основных условия, при которых можно бесплатно банкротиться через Многофункциональные центры:

Какие-либо иные признаки неплатежеспособности не являются основанием для банкротства в МФЦ. Например, при сумме долгов свыше 500 000 рублей заявление можно подать только в арбитражный суд.

До какой суммы можно списать долг при внесудебном банкротстве

Списать долги через МФЦ можно на сумму от 50 000 до 500 000 рублей. Однако даже если вы укажете в заявлении определенные суммы задолженности, не всех из них могут списать. Все зависит от вида обязательства. Например, арбитраж или МФЦ не списывает задолженность по алиментам, по компенсации вреда здоровью и жизни, да и некоторые другие обязательства.

Несмотря на указанные ограничения, в заявлении для МФЦ можно указать все виды просроченных или действующих обязательств, даже если они не подлежат списанию. Для этого в форме заявления предусмотрены приложения, где указываются кредиторы, обязательства и основаниях их возникновения.

Бывший муж не платит алименты на ребенка и подал

документы на банкротство, и вы не знаете,

что делать? Спросите юриста

Зачем нужно подтверждать окончание исполнительного производства

Одним из этапов арбитражного банкротства является реализация активов должника. Внесудебная процедура в МФЦ не предусматривает реализацию. Но чтобы официально подтвердить, что у банкрота действительно нечего продать за долги, МФЦ проверит причину окончания исполнительного производства.

В постановлении ФССП должна быть ссылка на п. 4 ч. 1 ст. 46 закона № 229-ФЗ. По этой норме приставы окончат дело, если они проверили имущественное положение неплательщика, убедились в отсутствии активов для реализации.

Как оформить банкротство через МФЦ

Предлагаем пошаговую инструкцию, как обанкротиться через МФЦ. Хотя процедура намного проще, чем арбитражное банкротство, в ней тоже есть много важных и сложных моментов. Поэтому рекомендуем оформлять документы и действовать через юристов, чтобы увеличить шансы на положительный результат дела и списание долгов.

Перечень документов для обращения в Многофункциональный центр

Все проверки в МФЦ ведутся на основании документов, представленных должником. Их не так много, как при обращении в арбитраж. Вот какие документы нужно представить в Многофункциональный центр, чтобы добиться признания банкротом:

Список документов очень маленький. По сути, должнику важно правильно заполнить заявление и точно указать всех кредиторов, а также составить подробный перечень обязательств перед ними.

Не нужно прикладывать к заявлению копию постановления ФССП об окончании производства. Вернее, это требование не обязательно. Эту информацию специалисты МФЦ проверят самостоятельно. Но до подачи заявления нужно убедиться, что в материалах ФССП причиной окончания дела указан именно п. 4 ч. 1 ст. 46 закона № 229-ФЗ. Если проверка МФЦ покажет, что в базе данных ФССП указано иное основание, заявление вернут с отказом.

Пристав нашел у меня два счета в банках и списал

с них средства. Больше имущества нет, можно

ли подавать на банкротство в МФЦ?

Как правильно заполнить заявление

Для должника это самый важный момент. Форма заявления, которое нужно заполнить и направить в МФЦ, утверждена Приказом МЭР № 497. В заявлении заполняются следующие графы:

Отдельный блок заполняется, если заявление подает представитель по доверенности. Представителем может быть любое совершеннолетнее и дееспособное лицо, в том числе юрист.

Не менее важно правильно заполнить список кредиторов, должников и обязательств. Форма для заполнения утверждена Приказом МЭР № 530. В форме есть два отдельных блока для кредиторов по обязательным платежам предпринимателя (например, налоги) и по остальным денежным обязательствам (например, по кредитам, займам и т.д.).

В формах нужно указать:

В списках указывается общая сумма задолженности, а также отдельно сумма основных долгов, штрафы, пени и другие санкции. Основанием возникновения обязательства может быть договор, расписка, судебный акт и т.д.

Должны ли сотрудники МФЦ помогать должнику

заполнять заявление на банкротство?

Спросите юриста

Что будет если неправильно заполнить заявление

Неправильное или неточное заполнение заявления повлечет отказ в возбуждении дела или в списании долгов. Заявление вернут без рассмотрения в следующих случаях:

Отказ в списании определенного долга вынесут, если он не указан в списке-приложении. Если же неправильно указать сумму задолженности, кредитор сможет подать мотивированное возражение.

Как подать документы в МФЦ

Документы МФЦ можно подать только лично или через представителя. При приеме заявления проверяется личность должника, либо полномочия представителя по доверенности. По почте документы направить нельзя.

Также не предусмотрено обращение с заявлением онлайн через госуслуги. Но такая возможность, скорее всего, появится в ближайшее время. Минцифры уже приступило к разработке сервиса для подачи обращений в МФЦ. Это позволит быстро направить документы без личного визита в Многофункциональный центр.

Стоимость банкротства в МФЦ

В законе № 127-ФЗ и других нормативных актах не указана цена внесудебного банкротства. Оно полностью бесплатно для должника. Это правило применяется независимо от суммы и характера обязательств банкрота.

Хотите подать документы на банкротство,

но не знаете, с чего начать? Закажите

консультацию специалиста

Размещение сведений на Федресурсе

После получения заявления МФЦ запросит информацию у приставов об основаниях окончания производства. На эту проверку дается 3 дня. Если все условия для банкротства соблюдены (и если пристав вообще соизволит ответить), должностное лицо МФЦ принимает решение о возбуждении дела. Сообщение об этом будет размещено на Федресурсе.

По сообщениям на Федресурсе кредиторы увидят, что в МФЦ возбуждено банкротное дело. После этого кредиторы смогут направлять запросы об имущественном положении должника. Если у банкрота отсутствуют основания для обращения в МФЦ, либо он располагает имуществом для реализации, кредитор сможет подать возражения. В возражениях указывает требование о передачи дела в арбитражный суд.

Последствия возбуждения банкротства для должника и кредиторов

Как только МФЦ возбудит банкротное дело, наступают последствия по статье 223.4 закона № 127-ФЗ.

В их перечень входит:

Принятие решения о списании долгов

Бесплатное банкротство в Многофункциональном центре завершится ровно через 6 месяцев после возбуждения дела. Если кредиторы не добьются передачи дела в арбитраж, МФЦ примет решение о списании долгов. Сообщение об этом будет размещено на Федресурсе.

Перечень последствий, которые наступают после завершения внесудебного банкротства в МФЦ:

Подтверждение несостоятельности через МФЦ не влечет увольнение с работы, введение запрета на выезд за границу, закрытия счетов и блокировку банковских карт. Можно признать, что последствия банкротства для должника относительно мягкие.

На самом ли деле кредиторы ищут имущество

должника, который подал документы

на внесудебное банкротство?

Когда МФЦ может отказать в списании долгов

Еще раз отметим основания, по которым МФЦ может вынести отказ в списании задолженностей. Банкроту откажут в списании долгов:

Если по требованию кредиторов будет возбуждено арбитражное банкротство, сохраняется возможность списания долгов. Но банкроту предстоит пройти процедуру реализации активов.

В чем риск внесудебного банкротства

При отмене внесудебной процедуры и передаче вопроса о признании неплатежеспособности гражданина в суд вариантов несколько:

Ведь приставы предпочитают годами списывать средства с пенсионных счетов физ лиц, даже если понимают, что пенсионеры до конца жизни не смогут вернуть всю сумму долга. Но приставы все равно «хоть по копеечке» списывают средства, иногда оставляя людям на жизнь даже меньше, чем прожиточный минимум. Но все равно не закрывают дело.

Обращение кредиторов в суд для оспаривания сделок по причине сокрытия гражданином-банкротом имущества или доходов, либо невключения их в реестр чревато неприятностями. Кредиторы поставят вопрос о недобросовестности человека и будут требовать признать банкротство фиктивным. Тогда долги списаны не будут, а гражданина привлекут к административной ответственности.

По каким еще причинам может прерваться

внесудебное банкротство?

Спросите юриста

5 тыс. внесудебных банкротств прошли в России за 9 месяцев 2021 года

С 1 сентября 2020 по 30 сентября 2021 года через многофункциональные центры (МФЦ) было оформлено 5 тыс. 120 обращений на начало процедуры внесудебного банкротства граждан. Количество возвратов заявлений составило 7 тыс. 920 за месяцы, которые прошли с начала старта упрощенной процедуры. Соответственно, доля начатых дел составила 39,3%. В марте-сентябре 2021 года МФЦ опубликовали сообщения о завершении 2 тыс. 801 упрощенном банкротстве граждан.

Сумма долга граждан, заявленного к списанию за 9 месяцев 2021 года — 1 трлн 781,7 млн. рублей в стартовавших через МФЦ процессах. Из них на начало октября было списано 985,5 млн рублей. Срок, отведенный на остальные процедуры, пока не подошел к концу.

Лидерами по общему числу возбужденных внесудебных процедур за год — с сентября 2020 года по сентябрь 2021 года — стали:

Если вы планируете пройти банкротство через МФЦ, обращайтесь к нашим специалистам. Мы поможем даже в самой сложной ситуации!

Внесудебное банкротство через МФЦ: условия, нюансы, плюсы и минусы, пошаговая инструкция

Порядок внесудебного банкротства: пошаговая инструкция

В случае возврата многофункциональным центром предоставления государственных и муниципальных услуг заявления о признании гражданина банкротом во внесудебном порядке гражданин имеет право повторно обратиться с указанным заявлением не ранее чем через один месяц со дня возврата такого заявления.

Возврат гражданину поданного им заявления о признании его банкротом во внесудебном порядке с указанием причины возврата может быть обжалован в арбитражный суд по месту жительства гражданина.

Что происходит с момента включения в реестр?

Процедура внесудебного банкротства длится 6 месяцев. Со дня включения сведений о должнике в реестр банкротов начинается полугодовой период, на протяжении которого:

Если в те полгода, пока длится процедура банкротства, у должника существенно улучшится материальное положение (например, получит в дар или в наследство имущество, которым можно покрыть весь долг или большую его часть), он должен в течение 5 рабочих дней уведомить об этом МФЦ. В этом случае процедура банкротства прекращается.

Если за 6 месяцев материальное положение должника не изменится, а кредиторы не найдут сокрытых активов и не подадут заявление в арбитражный суд, гражданин признается банкротом. Запись об этом опубликуют в ЕФРСБ. Все долги, указанные в списке кредиторов, приложенном к заявлению должника, признаются безнадежными и списываются. Неуказанные задолженности, а также некоторые обязательства останутся действующими.

Также стоит обратить внимание на то, что повторно пройти внесудебное банкротство можно только через 10 лет. То есть если человека признают банкротом в 2021 г., то в следующий раз списать долги бесплатно он сможет не раньше 2031 г.

Юристы нашей компании помогут подготовить заявление и список кредиторов по установленной форме. Заказать услуги юриста можно онлайн на нашем сайте.

Оставить заявку

Порядок внесудебного банкротства: пошаговая инструкция

В случае возврата многофункциональным центром предоставления государственных и муниципальных услуг заявления о признании гражданина банкротом во внесудебном порядке гражданин имеет право повторно обратиться с указанным заявлением не ранее чем через один месяц со дня возврата такого заявления.

Возврат гражданину поданного им заявления о признании его банкротом во внесудебном порядке с указанием причины возврата может быть обжалован в арбитражный суд по месту жительства гражданина.

Что происходит с момента включения в реестр?

Процедура внесудебного банкротства длится 6 месяцев. Со дня включения сведений о должнике в реестр банкротов начинается полугодовой период, на протяжении которого:

Если в те полгода, пока длится процедура банкротства, у должника существенно улучшится материальное положение (например, получит в дар или в наследство имущество, которым можно покрыть весь долг или большую его часть), он должен в течение 5 рабочих дней уведомить об этом МФЦ. В этом случае процедура банкротства прекращается.

Если за 6 месяцев материальное положение должника не изменится, а кредиторы не найдут сокрытых активов и не подадут заявление в арбитражный суд, гражданин признается банкротом. Запись об этом опубликуют в ЕФРСБ. Все долги, указанные в списке кредиторов, приложенном к заявлению должника, признаются безнадежными и списываются. Неуказанные задолженности, а также некоторые обязательства останутся действующими.

Также стоит обратить внимание на то, что повторно пройти внесудебное банкротство можно только через 10 лет. То есть если человека признают банкротом в 2021 г., то в следующий раз списать долги бесплатно он сможет не раньше 2031 г.

Юристы нашей компании помогут подготовить заявление и список кредиторов по установленной форме. Заказать услуги юриста можно онлайн на нашем сайте.

ЗАДАТЬ ВОПРОС СПЕЦИАЛИСТУ

Оставьте заявку, и мы обязательно вам поможем!

ЗАКАЗАТЬ ОБРАТНЫЙ ЗВОНОК

Начать работу

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ ЮРИСТА

Политика конфиденциальности

1.1. Настоящая Политика конфиденциальности в отношении обработки персональных данных пользователей сайта https://www.dvitex.ru/ (далее – Политика конфиденциальности) разработана и применяется в ООО Юридическая фирма «Двитекс», ОГРН 1107746800490, г. Москва, пер. Голутвинский 1-й, дом 3-5, оф 4-1 (далее – Оператор) в соответствии с пп. 2 ч. 1 ст. 18.1 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» (далее по тексту – Закон о персональных данных).

1.2. Настоящая Политика конфиденциальности определяет политику Оператора в отношении обработки персональных данных, принятых на обработку, порядок и условия осуществления обработки персональных данных физических лиц, передавших свои персональные данные для обработки Оператору (далее – субъекты персональных данных) с использованием и без использования средств автоматизации, устанавливает процедуры, направленные на предотвращение нарушений законодательства Российской Федерации, устранение последствий таких нарушений, связанных с обработкой персональных данных.

1.3. Политика конфиденциальности разработана с целью обеспечения защиты прав и свобод субъектов персональных данных при обработке их персональных данных, а также с целью установления ответственности должностных лиц Оператора, имеющих доступ к персональным данным субъектов персональных данных, за невыполнение требований и норм, регулирующих обработку персональных данных.

1.4. Персональные данные Субъекта персональных данных – это любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу.

1.5. Оператор осуществляет обработку следующих персональных данных Пользователей:

1.6. Оператор осуществляет обработку персональных данных Субъектов персональных данных в следующих целях:

1.7. Оператор осуществляет обработку персональных данных субъектов персональных данных посредством совершения любого действия (операции) или совокупности действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств, включая следующие:

2. ПРИНЦИПЫ ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

2.1. При обработке персональных данных Оператор руководствуется следующими принципами:

2.2. Обработка персональных данных Оператором осуществляется с соблюдением принципов и правил, предусмотренных:

3. ПОЛУЧЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ.

3.1. Персональные данные субъектов персональных данных получаются Оператором:

3.2. Оператор получает и начинает обработку персональных данных Субъекта с момента получения его согласия.

3.3. Согласие на обработку персональных данных дается субъектом персональных данных с момента начала использования сайта, в том числе, путем проставления отметок в графах «Я согласен на обработку персональных данных, с условиями и содержанием политики конфиденциальности», посредством совершения субъектом персональных данных конклюдентных действий.

3.4. Субъект персональных данных может в любой момент отозвать свое согласие на обработку персональных данных. Для отзыва согласия на обработку персональных данных, необходимо подать соответствующее заявление Оператору по доступным средствам связи. При этом Оператор должен прекратить их обработку или обеспечить прекращение такой обработки и в случае, если сохранение персональных данных более не требуется для целей их обработки, уничтожить персональные данные или обеспечить их уничтожение в срок, не превышающий 30 (Тридцати) дней с даты поступления указанного отзыва.

3.5. В случае отзыва Субъектом персональных данных согласия на обработку персональных данных, Оператор вправе продолжить обработку персональных данных без согласия Субъекта персональных данных только при наличии оснований, указанных в Законе о персональных данных.

3.6. Субъект персональных данных вправе выбрать, какие именно персональные данные будут им предоставлены. Однако, в случае неполного предоставления необходимых данных Оператор не гарантирует возможность субъекта использовать все сервисы и продукты Сайта, пользоваться всеми услугами Сайта.

3.7. Субъект персональных данных в любой момент может просматривать, обновлять или удалять любые персональные данные, которые включены в его профиль. Для этого он может отредактировать свой профиль в режиме онлайн в личном кабинете или отправить электронное письмо по адресу info@dvitex.ru.

4. ПОРЯДОК ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

4.1. Оператор принимает технические и организационно-правовые меры в целях обеспечения защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий.

4.3. Для авторизации доступа к Сайту используется Логин и Пароль. Ответственность за сохранность данной информации несет субъект персональных данных. Субъект персональных данных не вправе передавать собственный Логин и Пароль третьим лицам, а также обязан предпринимать меры по обеспечению их конфиденциальности.

4.4. При передаче персональных данных Оператор соблюдает следующие требования:

4.5. Оператор вправе раскрыть любую собранную о Пользователе данного Сайта информацию, если раскрытие необходимо в связи с расследованием или жалобой в отношении неправомерного использования Сайта, либо для установления (идентификации) Пользователя, который может нарушать или вмешиваться в права Администрации сайта или в права других Пользователей Сайта, а также для выполнения положений действующего законодательства или судебных решений, обеспечения выполнения условий настоящего Соглашения, защиты прав или безопасности иных Пользователей и любых третьих лиц.

4.6. Третьи лица самостоятельно определяют перечень иных лиц (своих сотрудников), имеющих непосредственный доступ к таким персональным данным и (или) осуществляющих их обработку. Перечень указанных лиц, а также порядок доступа и(или) обработки ими персональных данных утверждается внутренними документами Третьего лица.

4.7. Оператор не продаёт и не предоставляет персональные данные третьим лицам для маркетинговых целей, не предусмотренных данной Политикой конфиденциальности, без прямого согласия субъектов персональных данных. Оператор может объединять обезличенные данные с иной информацией, полученной от третьих лиц, и использовать их для совершенствования и персонификации услуг, информационного наполнения и рекламы.

4.8. Обработка персональных данных производится на территории Российской Федерации, трансграничная передача персональных данных не осуществляется. Оператор оставляет за собой право выбирать любые каналы передачи информации о персональных данных, а также содержания передаваемой информации.

4.9. Личная информация, собранная онлайн, хранится у Оператора и/или поставщиков услуг в базах данных, защищенных посредством физических и электронных средств контроля, технологий системы ограничения доступа и других приемлемых мер обеспечения безопасности.

4.10. Субъект персональных данных осознаёт, подтверждает и соглашается с тем, что техническая обработка и передача информации на Сайте Оператора может включать в себя передачу данных по различным сетям, в том числе по незашифрованным каналам связи сети Интернет, которая никогда не является полностью конфиденциальной и безопасной.

4.11. Субъект персональных данных также понимает, что любое сообщения и/или информация, отправленные посредством Сервера Оператора, могут быть несанкционированно прочитаны и/или перехвачены третьими лицами.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. В случае возникновения любых споров или разногласий, связанных с исполнением настоящих Правил, Субъект персональных данных и Оператор приложат все усилия для их разрешения путем проведения переговоров между ними. В случае, если споры не будут разрешены путем переговоров, споры подлежат разрешению в порядке, установленном действующим законодательством Российской Федерации.

5.2. Настоящие Политика конфиденциальности вступают в силу для Субъекта персональных данных с момента начала использования Сайта Оператора и действует в течение неопределенного срока.

5.3. Настоящие Политика конфиденциальности могут быть изменены и/или дополнены Оператором в любое время в течение срока действия Правил по своему усмотрению без необходимости получения на то согласия Субъекта персональных данных. Все изменения и/или дополнения размещаются Оператором в соответствующем разделе Сайта и вступают в силу в день такого размещения. Субъект персональных данных обязуется своевременно и самостоятельно знакомиться со всеми изменениями и/или дополнениями. При несогласии Субъекта персональных данных с внесенными изменениями он обязан отказаться от доступа к Сайту, прекратить использование материалов и сервисов Сайта.

Кому спишут долги через внесудебное банкротство физических лиц

Процедура банкротства физических лиц — это единственный шанс для граждан России на законных основаниях избавиться от задолженностей по банковским кредитам, коммунальным долгам, штрафам. Однако назвать указанный способ доступным вряд ли возможно, так как на 2022 год объявить себя банкротом могут только те физические лица, кто может оплатить все расходы на банкротство.

Внесудебное (упрощенное) банкротство физ. лиц — процедура, направленная на избавление от задолженностей граждан с низким уровнем заработка или отсутствующим доходом. Как объявить себя несостоятельным по внесудебной схеме, какие нужны документы и куда их подавать — разберем далее.

Получить бесплатную консультацию юриста по внесудебному банкротству

Когда начнет действовать закон: последние новости

Многие россияне, попавшие в сложную жизненную ситуацию из-за пандемии Covid-19, интересуются вопросом, принят ли закон о внесудебном банкротстве и когда начнут действовать поправки?

Закон о внесудебном банкротстве принят. 31 июля 2020 года законопроект подписан Президентом РФ. Положения о внесудебном банкротстве действуют уже с 1 сентября 2020 года.

Стоимость банкротства через МФЦ

По замыслу законодателей, закон направлен на поддержку граждан с низким уровнем дохода.

Процедура внесудебного банкротства бесплатна для должника. Закон не предусматривает даже уплаты госпошлины.

Условия для введения упрощенной процедуры

Как показала 5-летняя судебная практика, остаются не охваченными действием закона о банкротстве миллионы россиян, чьи долги ниже затрат на судебное признание несостоятельности. В силу тяжелых жизненных обстоятельств они не способны и погасить задолженности в полном объеме, и объявить себя банкротом.

Именно для этой категории российских граждан с осени 2020 года введена внесудебная (упрощенная) процедура банкротства. Чтобы в отношении гражданина была введена внесудебная процедура несостоятельности (банкротства), необходимо соблюдение следующих условий:

Как рассчитывается сумма долга для внесудебное банкротства?

Для внесудебного банкротства нужно подтвердить не сумму долга, а общий размер обязательств и обязанностей.

В расчет можно включить:

Все обязательства и долги, учтенные в расчете, нужно указать в приложении к заявлению в МФЦ. Не учитываются в расчете неустойки, штрафы и пени, другие финансовые и имущественные санкции, которые начисляются за просрочку по долгам.

Если производство прекращено по п.3 ч.1 ст. 46 — МФЦ заявление о банкротстве не примет.

Как проверить закрыто исполнительное производство или нет?

Узнать об основания окончания производства можно:

Копию постановления из ФССП или справку от пристава не нужно прикладывать к заявлению на банкротство. Эту информацию сотрудники МФЦ проверят самостоятельно.

Проверка исполнительного производства на сайте ФССП

Как подать на внесудебное банкротство

Образец заявления на внесудебное банкротство

Форма заявления утверждена проектом Приказа Минэкономразвития.

В содержании заявления нужно указать:

Отдельным разделом заявления является перечень прилагаемых документов. В этот перечень входит список всех известных кредиторов, копия паспорта, иные документы (при наличии).

Важно правильно заполнить заявление, так как иначе МФЦ откажет в его рассмотрении. Повторно подать на внесудебное банкротство разрешено только через месяц.

Основные требования к оформлению заявления:

Куда подавать заявление на внесудебное банкротство

Подать заявление можно в МФЦ по адресу постоянного жительства или пребывания.

Нужен ли арбитражный управляющий

Внесудебное банкротство физических лиц не предусматривает участие в процессе арбитражного управляющего.

Как проходит процедура

Внесудебный порядок банкротства следующий:

Все документальное сопровождение процедуры осуществляется через МФЦ, и арбитражный управляющий здесь не нужен.

Узнать, подходите ли вы для списания долгов через МФЦ

Почему банкротство через МФЦ подходит не всем?

Кроме того, потенциальному банкроту необходимо успеть подать заявление до того, как взыскатель вновь подаст исполнительный лист приставам.

В последнем случае упрощенное внесудебное банкротство будет отменено, и в отношении должника введена стандартная процедура. Она предусматривает введение реструктуризации задолженности или реализации имущества.

Конечно, если заявителем будет кредитор, а с должника оказывается реально нечего взять, то долги могут списать. Но если юристы банка смогут доказать недобросовестность заемщика, то на списание долгов ему рассчитывать не стоит.

Услуги юристов

Наши юристы оказывают юридическую помощь гражданам, нуждающимся в законном списании задолженностей, в том числе через признание некредитоспособности.

Банкротство граждан предусматривает комплексную юридическую поддержку:

| Запрос документов и проверка условий внесудебного банкротства | 5 000 руб. |

| Анализ сделок должника за 3 года | 10 000 руб. |

| Подготовка документов к внесудебному банкротству | 15 000 руб. |

| Сопровождение внесудебного банкротства «под ключ» | 25 000 руб. |

Рассчитать стоимость банкротства под ключ по стандартной схеме и бесплатно проконсультироваться с юристами по вопросам признания финансовой несостоятельности можно, позвонив нам или задав интересующий вас вопрос в форме обратной связи онлайн.

Спишем ваши долги через банкротство с гарантией

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Как оформить банкротство физического лица через МФЦ

Сейчас у граждан есть возможность оформить банкротство без судебного разбирательства.

Сейчас у граждан есть возможность оформить банкротство без судебного разбирательства. Сделать это можно, подав заявление в Многофункциональный центр. Должник сможет избавиться от долгов, когда рассчитаться нет возможности.

Банкротство физических лиц

С помощью объявления себя банкротом, физлицо сможет списать долги на законных основаниях. Для этого нужны веские причины. Это тяжелая болезнь, увольнение, оформление инвалидности или финансовые трудности, связанные с потерей близких. Если у гражданина есть стабильная работа или имущество, которое подлежит продаже, оформить банкротство не получится.

Как оформляется банкротство через МФЦ

Стать банкротом можно 2-мя способами: через судебное разбирательство или оформить банкротство физического лица через МФЦ. В Многофункциональный центр можно обратиться только тогда, когда у гражданина нет действующего приговора за экономическое преступление, он не является предпринимателем или учредителем коммерческих фирм.

Не придется прибегать к помощи суда, если долг насчитывает от пятидесяти тысяч до полумиллиона рублей. Если сумма превышает полмиллиона рублей, получить статус банкрота получится только после судебного разбирательства. В общую сумму включаются такие типы долгов:

Сумма долга рассчитывается вне зависимости от наступления срока платежа или просрочек. Всю сумму долга по кредитам надо выяснить у каждого кредитора. Ждать просрочки в 3 месяца по займам и кредитам нет необходимости. Финансовую несостоятельность банкрота подтвердит пристав при закрытии исполнительного листа. В МФЦ требуется предоставить ряд документов:

После принятия заявления сотрудники Многофункционального центра проверят предоставленную документацию и внесут заявителя в Единый федеральный реестр сведений о банкротстве. Это только начальный этап оформления банкротства.

Оформление банкротства физического лица через МФЦ занимает примерно полгода. В это время прекращается оформление взысканий, перестают начислять штрафы и проценты. Это значит, что приставы не имеют право продавать с торгов имущество банкрота в счет уплаты долга, и банк не будет списывать средства со счета. Однако, это не касается:

Когда идет оформление банкротства физического лица через МФЦ, заявитель не имеет права оформлять новые кредиты, давать поручительства и проводить различные сделки.

Если прибыль банкрота увеличится

Если во время оформления у банкрота появится недвижимость, или прибыль начнет расти, следует уведомить сотрудников МФЦ. Возможно, средств хватит для выплаты долга. Тогда оформление банкротства физического лица через МФЦ остановится, и информация будет внесена в ЕФРСБ. Взыскание средств с должника и списание средств со счета возобновятся.

При этом повторно начать оформление банкротства физического лица через МФЦ разрешается по прошествии десяти лет.

Оформление банкротства в суде

В то время, пока физическое лицо получает статус банкрота без участия суда, кредиторы могут подать иск в суд. Это может произойти в таких случаях:

Как заканчивается процедура банкротства без суда

По прошествии полугода в ЕФРСБ вносится информация о том, что процедура окончена. С этой даты гражданин признается банкротом, и его долги аннулируются. Принудительное требование возврата долгов считается незаконным. Однако, физическое лицо не избавляется от выплат, если возникли такие обстоятельства:

Последствия оформления банкротства физического лица через МФЦ

При проведении такой процедуры надо учесть возможные последствия. Такому гражданину нельзя будет:

Также если физлицо завершило предпринимательскую деятельность меньше чем за 12 месяцев до оформления банкротства через МФЦ, то следующие пять лет запрещается заниматься коммерцией и руководить какой-либо фирмой.

Получить юридическую помощь по вопросам оформления банкротства физического лица через МФЦ можно на нашем сайте.

Какие нужны документы для банкротства через МФЦ? Заявление и уверенность, что производство закрыто

Согласно закону, c 1 сентября 2020 года в России была введена дополнительная схема оформления гражданами личного банкротства. К этой процедуре могут прибегнуть те люди, кто находится в сложной ситуации от возросших кредитных задолженностей, а материальное положение не позволяет их погасить.

Поэтому с начала осени 2020 года проходить процесс оформления несостоятельности можно бесплатно и без участия суда. Для проведения внесудебной процедуры россиянину понадобится всего одно обращение в МФЦ. Расскажем вам в этой статье о том, какие нужны документы для банкротства через МФЦ и куда и как их нужно подавать.

Перечень обязательных документов

Начнем с того, что для подачи на упрощенную процедуру банкротства необходимо соблюдение всего трех условий.

Но эти условия обязательны. Если хотя бы одному пункту из них вы не соответствуете, то идти в МФЦ бесполезно. Вот эти требования:

Следовательно, и список того, какие нужны документы для оформления банкротства, должен подтверждать соответствие заявителя этим условиям. К ним относится:

Заявление о внесудебном банкротстве

Минэкономразвития предоставляет четкие рекомендации, как заполнить заявление и перечень кредиторов.

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Дополнительные документы

Чтобы при составлении заявления на банкротство физических лиц через МФЦ по внесудебной схеме минимизировать возможные ошибки, приводящие к возврату заявления сотрудниками МФЦ и отказу в признании банкротом, рекомендуется составлять его с учетом следующих требований.

Необходимо найти и привести данные:

Указанный перечень документов нужен для правильного заполнения заявления. Или если вы решили оформить банкротство через юриста, представляющего ваши интересы — ему они пригодятся для разработки плана по признанию вас финансово несостоятельным.

Заказать звонок юриста

Куда подать документы на внесудебное банкротство

После того как вы разобрались, какие документы нужны для банкротства в МФЦ и собрали необходимый пакет, нужно их предоставить работникам службы. Самостоятельно заявление о банкротстве можно подать через местный многофункциональный центр «Мои документы» — отделения этой службы есть почти в каждом городе страны.

Чтобы подать документы, необходимо:

Помните! При отказе в принятии заявления повторно подать его в МФЦ можно будет только через месяц. За это время ваши долги могут вырасти и превысить установленный законом полумиллионный порог.

Поэтому стоит заранее заручиться поддержкой опытных кредитных юристов — они знают все об особенностях всех банкротных процедур, и в курсе специфики банкротства физических лиц через МФЦ. Они понимают, какие для этого нужны документы и как правильно их составлять.

Наши юристы подскажут вам, какие документы нужны для банкротства через МФЦ. Они помогут вам с их подготовкой и подачей. Для консультации и сопровождения при банкротстве позвоните нам по телефону или оставьте заявку на звонок специалиста онлайн.

Год работы внесудебки. Каковы итоги?

С 1 сентября 2020 по 30 сентября 2021 года на единый портал по банкротству — «Фудресурс» — работники многофункциональных центров (МФЦ) внесли 5 120 записей о должниках, которые были допущены к процедуре упрощенного банкротства физ. лиц. За этот же срок число отвергнутых в МФЦ заявлений составило 7 тыс. 920. Стало быть, доля начатых процедур по списанию долгов составила 39,3% от общего числа всех подаваемых за год с небольшим заявлений.

По состоянию на начало октября 2021 года был списан почти 1 трлн. долгов. Точная сумма — 985,5 млн рублей.

Неторопливый рост числа граждан, которые смогли обратиться за внесудебной процедурой банкротства является, по мнению Минэкономразвития, довольно прогнозируемым. Так считает зам главы МЭР Илья Торосов. Подводя итоги первого года работы процедуры он напомнил, что одним из главных условий для упрощенного списания долгов остается требование закона о закрытии исполнительного производства по взысканию с должника задолженности.

Дело должно быть закрыто к моменту обращения человека за упрощенным банкротством в МФЦ. А на завершение взыскания приставами нужно время. Поэтому далеко не все наши граждане, кто хотел бы подать на внесудебное банкротство, могут в реальности это сделать.

С 1 февраля 2022 года вступили в силу нормы закона, который дал возможность гражданину сохранить свой ежемесячный доход в размере прожиточного минимума при взыскании долгов приставами, напомнил Торосов. До этого момента человек, имеющий даже небольшой доход, например, пенсию, часто оказывается заложником такой ситуации, когда приставы предпочитают списывать по 50% от этого дохода.

И это может продолжаться практически бесконечно, но приставы имеют право не закрывать исполнительное производство. По мнению Торосова, новая норма закона увеличит шансы на прохождение процедуры внесудебного банкротства для малообеспеченной категории физ. лиц.

Бесплатное банкротство через МФЦ в 2022: инструкция

Введение

Кто может списать долги через МФЦ

Банкротиться через МФЦ может гражданин, который:

Имеет суммарную задолженность от 50 000 до 500 000 рублей.

Не подавал других заявлений о банкротстве в МФЦ или в Арбитражный суд в течение последних 10 лет – именно такой минимальный период устанавливает закон для возможности повторного списания долгов во внесудебном порядке. К слову, повторно обанкротиться через суд можно через 5 лет.

Не имеет открытых исполнительных производств.

С четвертым пунктом часто возникают сложности. Как его исполнение выглядит на практике: кредитор обращается в суд для взыскания долга в гражданском порядке. Затем идет с решением в Службу судебных приставов, которые возбуждают производство, но возвращают исполнительный лист кредитору из-за отсутствия дохода и имущества у должника. Причем этот круговорот исполнительных производств может длиться бесконечно, тем самым лишая должника возможности обратиться в МФЦ. Ему придется «ловить» момент между закрытием одного и открытием другого исполнительного производства, иначе процедура банкротства будет автоматически прекращаться.

Российская газета пишет, что после запуска процедуры в МФЦ обратились 2000 человек, но более 1500 заявителей получили отказы. Это означает, что к внесудебному банкротству следует тщательно готовиться и строго соблюдать установленные законом правила.

Списываем долги через МФЦ: пошаговая инструкция

Убедившись в соответствии требованиям внесудебному банкротству, можно переходить к решительным действиям.

Соберите исчерпывающую информацию о кредиторах и сумме задолженности

Первое, что необходимо сделать – вспомнить обо всех долгах и собрать бумаги, подтверждающие их наличие. Это могут быть:

кредиты, ипотеки, микрозаймы;

долги по распискам;

услуги ЖКХ и прочие задолженности.

Максимальный размер задолженности вместе с накапавшими пенями и штрафами не может превышать 500 000 рублей. В противном случае придется обращаться в суд.

Важно вспомнить каждого кредитора и максимально точно просчитать сумму задолженности, потому что:

в рамках внесудебного банкротства списываются только те долги, которые должник укажет в заявлении. Остальные так и останутся за ним и обрастут пенями;

если специально занизить сумму задолженности с целью вписаться в рамки внесудебного банкротства, кредиторы смогут оспорить обоснованность процедуры во время внесудебки или в течение 3 лет после. Мало того что списание долгов отменят, так еще и обвинят в суде в недобросовестности.

Чтобы точно понимать размер задолженности, обзвоните банки и МФО, где есть неоплаченные займы, возьмите квитанции из организаций ЖКХ, найдите расписки о взятии займов.

Убедитесь в отсутствии исполнительных производств

Должник может и не догадываться об открытых исполнительных производствах, пока не заметит списания с заработной платы. Информацию об этом можно посмотреть на сайте ФССП. Если они завершены по ч. 4 п. 1 ст. 46 Закона № 229-ФЗ, проблем не возникнет. Останется только запросить у судебных приставов Постановление об окончании исполнительного производства.

Проверьте отсутствие на сайте информации о новых или возобновленных исполнительных производствах. Убедитесь, что нет производств, закрытых по п.3 ч.1 ст. 46 – тогда придется банкротиться через суд.

Соберите документы

Установленные законом критерии соблюдены? Тогда можно смело обращаться за списанием долгов, предварительно собрав пакет бумаг. Для этого потребуются:

СНИЛС и ИНН – для проверки данных в заявлении;

свидетельство о регистрации – для тех, кто подает заявление по временной прописке;

нотариально заверенная доверенность, если заявление подает представитель.

Список документов может включать и другие бумаги, поэтому предварительно лучше проконсультироваться с банкротными юристами.

Списку кредиторов стоит уделить особое внимание. В форму вносится информация о физических и юрлицах с адресами и контактными данными, их ИНН и ОГРН:

содержание обязательства – тип задолженности: коммунальный платеж, кредит, займ;

имя или наименование кредитора;

место жительства или нахождения кредитора;

основание возникновения долга – это документ: расписка, кредитный договор и прочее;

сумма обязательств: общая и просроченная задолженность;

штрафы, пени, иные санкции.

Заполните и подайте заявление в МФЦ

Заполните заявление и подайте в МФЦ по месту регистрации. Взамен вы получите расписку о получении документов. На этом ваше участие прекращается: процедура разворачивается без участия должника.

Как происходит рассмотрение и списание долгов

После подачи заявления в МФЦ происходит следующее:

В течение 3 дней МФЦ проверяет, соответствует ли заявитель требованиям внесудебного банкротства. Служащие делают запрос в службу судебных приставов об окончании исполнительных производств, удостоверяются, нет ли заявлений о банкротстве от данного должника в других МФЦ или судах. Если все в порядке – заявление принимается в работу. В противном случае – возвращается должнику.

Спустя 3 дня после подачи заявления, его включают в Единый реестр сведений о банкротстве. Уведомления рассылаются в Налоговую, судебным приставам, банкам и МФО. Кредиторы самостоятельно отслеживают движение банкротства, так как их уведомление не предусмотрено. С момента включения должника в Реестр начинается процедура банкротства.

В течение 6 месяцев заявитель числится в Реестре. За это время кредиторы могут проверить обоснованность требований должника и убедиться в отсутствии у него имущества для погашения долга. Если выяснится сокрытие важной информации, они подают в Арбитражный суд, и процедура автоматически завершается, а долги не списываются.

Если за полгода у должника не появилось дохода, а кредиторы не изъявили возражений, то гражданин признается банкротом. Информация о присвоении статуса публикуется в Реестре. Финансовые обязательства, указанные в заявлении, аннулируются. Кредиторы, обязательства перед которыми списаны, теряют право требовать с должника возврата средств.

Последствия внесудебного банкротства

Гражданин, который списал долги в ходе внесудебного банкротства, не может:

3 года управлять юрлицами, 10 лет – кредитными организациями, 5 лет – страховыми компаниями и негосударственными пенсионными фондами;

5 лет открывать ИП, если он был ИП за год до банкротства;

10 лет повторно подавать на банкротство через МФЦ;

5 лет брать кредиты без указания своего статуса.

Стоит ли обращаться в МФЦ для списания долгов

Внесудебное банкротство позволяет списать долги тем, кто остался без работы и дохода. Процедура не требует уплаты госпошлины, участия юриста и арбитражного управляющего. Используя готовые шаблоны документов, должник может самостоятельно их заполнить и подать в МФЦ. Однако, все не так просто. Необходимо учитывать, что:

Самостоятельное составление документов – это риск. Человек, не имеющий опыта и юридических знаний, может ошибиться или упустить важные нюансы. В результате заявление вернется, а долг продолжит расти.

В период внесудебки кредиторы имеют право знакомиться с подноготной должника : изучать имущество и сделки за последние 3 года. Они будут стараться оспорить банкротство, чтобы выжать максимум.

Списываются только те задолженности, которые указаны в заявлении.

Отсутствие в процессе представителя должника и арбитражного управляющего – скорее, минус, так как это означает полную зависимость результата от обстоятельств. Никто не может гарантировать успешный результат.

Внесудебное банкротство подходит только для граждан, не имеющих дохода или имущества для погашения долга. Например, пенсионеры не могут банкротиться через МФЦ, поскольку они получают пенсию.

Прежде, чем подавать заявление в МФЦ, стоит проконсультироваться с банктротными юристами!

Как подготовиться к внесудебке, чтобы добиться списания долгов

Готовиться к внесудебному банкротству можно самостоятельно или с помощью профильных юристов. Профессиональная поддержка предпочтительнее, потому что в этом случае шансы на избавление от финансовой нагрузки увеличиваются. Для этого мы:

проверяем должника на соответствие требованиям банкротства через МФЦ;

собираем документы, подтверждающие неплатежеспособность;

составляем заявление и подаем в суд;

учим должника общаться с кредиторами и коллекторами.

Если внесудебное банкротство по объективным причинам не подходит, юристы порекомендуют обратиться в суд, чтобы гарантированно избавиться от долгов, а не зависеть от воли случая.

Как подать на банкротство физическому лицу в 2021 году через МФЦ

С 1-го сентября 2020 года у физических лиц появилась возможность объявить себя банкротом без обращения в суд, и даже без назначения финансового управляющего — просто подав заявление в МФЦ по месту жительства. Это условно бесплатный способ избавится от долгов, не добавляя в статью расходов затраты на юридические и судебные издержки. Но такая возможность предусмотрена не для всех. За первый месяц действия новой услуги было подано почти 2000 заявок, но более 1500 из них были сразу возвращены. Это говорит о том, что граждане недостаточно внимательно отнеслись к требованиям, поэтому в данной статье мы постараемся собрать все самое значимое.

В 2021 году, как минимум в первом полугодии, никаких изменений к условиям не предвидится. Это значит, в многофункциональные центры смогут обратиться физические лица, у которых:

Проблемы зачастую возникают именно со вторым пунктом, поскольку обычно кредитор не один, и к приставу они обращаются не одновременно. Должнику же нужно, чтобы все исполнительные листы были возвращены кредиторам из-за невозможности взыскания.

Что нужно для заявления

К заявлению, которое подается на банкротство через МФЦ в 2021 году, выдвигаются стандартные требования: указать полные паспортные данные заявителя, номер ИНН, СНИЛС, адрес прописки и проживания (если они отличаются). Обязательно указывается общая сумма долга, обстоятельства, по которым возникла неплатежеспособность, описывается текущая финансовая ситуация, включая сведения об имуществе (а точнее его отсутствии). Список кредиторов должен быть максимально подробным, включая получателей алиментов, если таковые имеются. Вся представленная информация, на основании которой гражданин просит признать себя банкротом, должна подтверждаться соответствующими документами (выписка из государственного реестра прав на недвижимость, выписки с банковских счетов, договора кредитования и так далее).

Еще одно обязательное условие — нельзя вступать в права собственности в течение полугода после подачи заявления на банкротство. Во время процедуры также запрещено брать новые кредиты и выступать в качестве поручителя.

Как проходит внесудебная процедура

После того, как подано заявление на банкротство через МФЦ, ответственный сотрудник проверяет заявителя по базе приставов в течение одного дня. Если все в порядке, далее в течение еще трех дней информация о банкроте размещается в ЕФРСБ. Как только информация там появится, штрафы, неустойки, пени по кредитам перестают начисляться.

Сама процедура длится 6 месяцев, и спустя это время задолженность с заявителя списывается (при условии, что с него действительно нечего взыскать). Если в течение этого времени финансовое положение меняется, заявитель обязан сообщить об этом и прекратить процедуру банкротства.

Но есть обстоятельства, которые могу усложнить столь простой процесс. Например, кредиторы, которые всеми усилиями хотят вернуть свои деньги, и подают иск в суд. Если они найдут основания для инициации судебной процедуры, представят доказательства, что у должника все же есть что взыскать или что последний указал в МФЦ недостоверную информацию, внесудебная процедура закрывается и дело переходит в арбитраж. Кроме того, за предоставление ложных сведений ответчику грозит административная, а в некоторых случаях и уголовная ответственность.

Стоимость процедуры

Банкротство физических лиц через МФЦ введено для малоимущей категории населения, поэтому единственное, что нужно заплатить — государственную пошлину в размере 300 руб. при подаче заявления. Плата управляющему исключена, поскольку он вообще в данном случае не задействуется.

Однако все же стоит внести в статью расходов юридические услуги и консультации, а также получение документов для подачи заявления (возможно срочных). Если вместо должника действует его представитель, потребуется нотариально заверенная доверенность. Но даже так размер затрат будет в несколько раз меньше, чем при судебном банкротстве, где помимо прочего кредиторы могут обязать неплательщика погасить все их судебные траты.

Какие долги все равно не спишут

Перед тем, как оформить банкротство через МФЦ в 2021 году, стоит учесть, что есть категории долгов, которые ни при каких обстоятельствах не спишут:

Фактически, физическое лицо получает шанс избавиться от задолженности перед банками и другими финансовыми организациями, (например, МФО), списать старые долги по коммунальным услугам (если позволяет срок давности), но не освобождается от ответственности, которая неотрывно связана с его личностью.

Чем грозит банкротство в 2021 году

Кроме того, прежде, чем объявить себя банкротом в 2021 году и подать заявление в МФЦ, следует оценить и последствия банкротства. Здесь изменений нет, итоги такие же, как и после судебной процедуры:

При оформлении новых займов в течение следующих пяти лет, после того как удалось получить банкротство, гражданин обязан говорить об этом каждому займодателю до того, как он сам посмотрит кредитную историю.

Источники информации:

- http://jur.bg63.ru/o-nas/poleznaya-informacziya/bankrotstvo-cherez-mfts/

- http://brobank.ru/bankrotstvo-cherez-mfc/

- http://fcbg.ru/kak-podat-na-bankrotstvo-fiz-lica-cherez-mfc

- http://www.dvitex.ru/poleznoe/bankrotstvo-fizicheskikh-lits/vnesudebnoe-bankrotstvo-usloviya-nyuansy-plyusy-i-minusy-poshagovaya-instruktsiya/

- http://bankrotom.ru/vnesudebnoe-bankrotstvo-fiz-lic

- http://prav.io/browse/blogs/bankrotstvo/kak-oformit-bankrotstvo-fizicheskogo-lica-cherez-mfc

- http://fcbg.ru/dokumenty-dlya-bankrotstva-cherez-mfc

- http://plan-bankrotstva.ru/faq/besplatnoe-bankrotstvo-cherez-mfts-v-2022-instruktsiya/

- http://gidbankrot.ru/baza-znaniy/bankrotstvo-cherez-mfc-2021